Биткоин

Утренний обзор рынка 13.06.2023г.

- 13 июня 2023, 10:04

- |

💹Крипторынок начал вторник с мажорной ноты. Все монеты позеленели, даже BNB, который сильнее прочих пострадал от скандала с иском.

В США появилось требование о снятии главы SEC. Возможна эта новость даст небольшой буст рынку. К тому же сегодня ожидаем данные об ИПЦ. Снижение инфляции позволит ФРС не поднимать ставку, и правительство сможет занимать под меньший процент.

🚀Складывается впечатление, что фондовые рынки уже заложили всё это в свои цены. Индексы S&P500 и Nasdaq стремятся к своим историческим максимумам.

🤔Вполне вероятен вариант фиксации позиций, после позитива от ФРС и перекладка в более рисковые позиции.

- комментировать

- Комментарии ( 0 )

Биткоин и корреляция с S&P-500

- 13 июня 2023, 09:40

- |

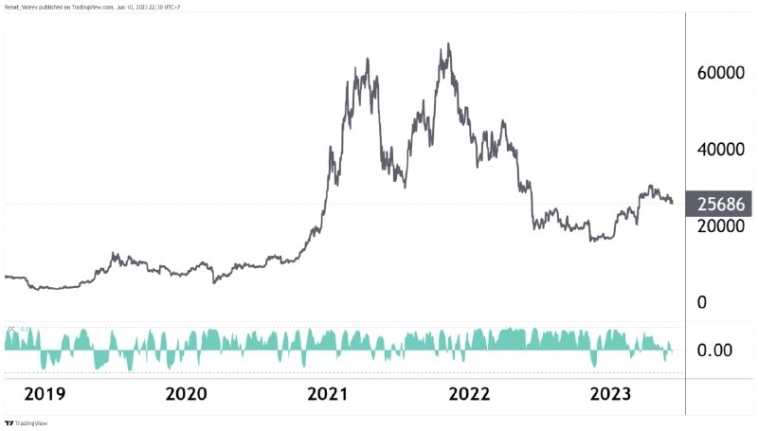

(на графике — биткоин и корреляция с S&P-500)

Некоторое время назад S&P-500 и биткоин казались мне довольно коррелирующими активами. И действительно:

• в 2020 S&P упал — упал и биткоин;

• в 2020 далее S&P рос — рос и биткоин;

• в 2022 S&P падал — падал и биткоин.

А между тем, судя по графику выше, биткоин и S&P коррелируют не то чтобы сильно… Большую часть времени коэффициент корреляции находится на положительной территории (особенно корреляция возрастает во время падения рынка акций, что логично). Но всё же…

Довольно занятно, что корреляция сломалась и в последние дни: S&P растёт, но биткоин падает. Думаю, этому есть разумное объяснение.

Мой Telegram: Ренат Валеев

⭐️ Клуб Нефтяников: БИТКОИН/Bitcoin. Долгосрок. 13.06.2023.

- 13 июня 2023, 08:24

- |

Необходимо авторизоваться.

Гонконг зовет криптобиржи к себе и обещает содействие

- 12 июня 2023, 20:00

- |

Получите приветственный бонус в размере до $9.210 USDT на крипто бирже Toobit

«Настоящим я приглашаю всех глобальных операторов торговли виртуальными активами, включая Coinbase, приехать в Гонконг для применения официальных торговых платформ и планов дальнейшего развития. Пожалуйста, не стесняйтесь обращаться ко мне, и я буду рад оказать любую помощь»

В комментариях чиновник добавил, что биржи могут уже сейчас подавать заявки на получение лицензий. Также он предлагает обсудить планы по листингу на фондовой бирже Гонконга. Напомним, что Coinbase сейчас листится на нью-йоркской бирже Nasdaq.

Джонни НГ известен своей дружелюбной позицией по отношению к блокчейну и технологии Web 3.0. В январе он заявил, что Гонконгу следует рассмотреть вариант внедрения e-HKD, городской цифровой валюты центрального банка. Он хочет, чтобы это был стейблкоин, поддерживающий интеграцию с децентрализованными финансами.

( Читать дальше )

Более 50% BTC на биржах переместились за пределы США

- 12 июня 2023, 19:51

- |

Торгуйте Stellar (XLM) на Toobit

Согласно отчету CryptoQuant research, предоставленному CryptoPotato, резервы BTC на американских криптобиржах упали до уровня 2017 года, поскольку они теряются на платформах за пределами США.

Оффшорные биржи свергают криптоплатформы США

Значительное снижение резервов BTC на американских биржах связано с отсутствием четкого свода правил для криптоиндустрии. Регуляторы прибегли к подходу, основанному на правоприменении, выводя криптофирмы в оффшорные зоны.

Такие регионы, как ЕС и Гонконг, которые разработали всеобъемлющие правила для зарождающейся экономики, испытывают приток капитала, талантов и компаний, занимающихся цифровыми активами. Гонконг, в частности, открылся для криптокомпаний и заявил, что они примут принцип “той же деятельности, тех же рисков, того же регулирования” для организаций, похожих на традиционные финансовые фирмы.

( Читать дальше )

Центральный банк Великобритании продлил срок консультаций по CBDC

- 12 июня 2023, 19:37

- |

Торгуйте COMPOUND (COMP) на спотовом рынке Toobit

В официальном заявлении центральный банк Великобритании подтвердил продление срока с 7 по 30 июня, чтобы граждане могли представить свои ответы на вопрос о нерезидентах и цифровом фунте стерлингов. Центральный банк стремится получить комментарии о том, должны ли не резиденты Великобритании “иметь доступ к цифровому фунту на той же основе, что и жители Великобритании”.

“Это продление предоставляет респондентам (включая тех, кто уже отправил форму) дополнительное время для рассмотрения и ответа”, — говорится в документе.

Более 6 миллионов граждан Великобритании проживают за пределами страны, и энтузиасты CBDC утверждают, что многие нерезиденты, возможно, пожелают полагаться на цифровой фунт для осуществления платежей. Однако остается неясным, будут ли неграждане за пределами Великобритании иметь доступ к цифровому фунту, при этом центральный банк остается сдержанным в отношении функций трансграничных транзакций.

( Читать дальше )

Обзор BTC от 12.06.2023

- 12 июня 2023, 18:43

- |

Получите приветственный бонус в размере до $9.210 USDT на крипто бирже Toobit

Локально продавцы пока удерживают инициативу, поэтому в любой момент курс BTC способен на дальнейшее снижение.

Важным уровнем поддержки выступает отметка $24,5 тыс. Чтобы вернуть инициативу покупатели должны закрепиться выше краткосрочной нисходящей трендовой, которая проходит в районе $27,3 тыс.

ВАЖНЫЕ ЭКОНОМИЧЕСКИЕ ДАННЫЕ ПРЕДСТОЯЩЕЙ НЕДЕЛИ

Пн, 12 июня

18:00 Ожидаемая потребительская инфляция

21:00 Отчет об исполнении федерального бюджета США (май)

Вт, 13 июня

14:00 Ежемесячный отчет ОПЕК

⭐15:30 Базовый индекс потребительских цен (ИПЦ)

⭐15:30 Индекс потребительских цен (ИПЦ)

Ср, 14 июня

14:00 Индекс ипотечного рынка

⭐15:30 Базовый индекс цен производителей (PPI)

⭐15:30 Индекс цен производителей (PPI)

21:00 Экономические прогнозы FOMC

21:00 Заявление FOMC

⭐ 21:00 Решение по процентной ставке ФРС

⭐ 21:30 Пресс-конференция FOMC

Чт, 15 июня

⭐15:30 Базовый индекс розничных продаж

15:30 Индекс цен на экспорт

15:30 Индекс цен на импорт

( Читать дальше )

Вечерний обзор рынка 12.06.2023г.

- 12 июня 2023, 18:00

- |

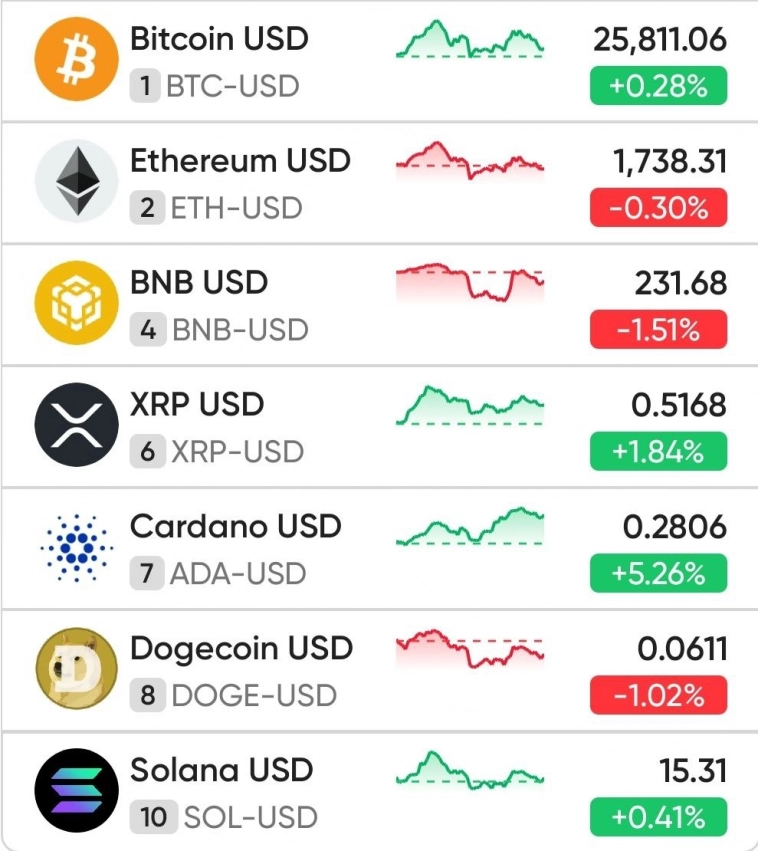

(19:00 МСК, 12.06.2023, по данным AWEX )

На фондовом рынке на фоне роста VIX до 14,61 снижаются комодиз, S&P500 и NASDAQ слабо растут. Сегодня нет важных новостей, хотя к концу сессии возможно начала волатильности.

👍Продолжается процесс консолидации Биткоина ниже $26k. При этом доминация BTC приближается к 50%, что при общем снижении капитализации говорит о выходе инвесторов из альткоинов.

📊Курс Биткоина (+0,28%) заканчивает понедельник ценой $25 811.

Альткоины слабо растут, покупателя пока нет.

💰Капитализация крипторынка — $1,019 трлн., индекс доминирования Биткоина — 49,16%.

Аналитик считает, что падение цены альткоинов не завершилось

- 12 июня 2023, 10:48

- |

Известный криптоаналитик Бенджамин Коуэн считает, что дальнейшее падение альткоинов не за горами, даже несмотря на недавнюю коррекцию криптовалюты.

Капитуляция альткоинов — это серьёзно. Вы не должны смеяться над этим только потому, что думаете, что ваши альткоины уже упали на 80% и не могут упасть ещё больше.

Обвал альткоинов может продолжаться до тех пор, пока не будет пробит максимум диапазона доминирования биткоина, до тех пор альткоины не доберутся до предпоследней стадии погружения, — отметил Коуэн.

Кроме того, Коуэн заметил, что внимательно следит за графиком доминирования биткоина (BTC.D), и превышение уровня доминирования BTC выше 49% будет сигналом «ухода от риска».

Индекс доминирования биткоина показывает, какая часть общей капитализации крипторынка принадлежит биткоину. Бычий график BTC.D предполагает, что BTC отбирает рыночную долю у альткоинов.

Коуэн также заметил, что, по его мнению, обвал альткоинов не закончится, пока не рухнет торговая пара Ethereum/Bitcoin (ETH/BTC):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал