Бонды

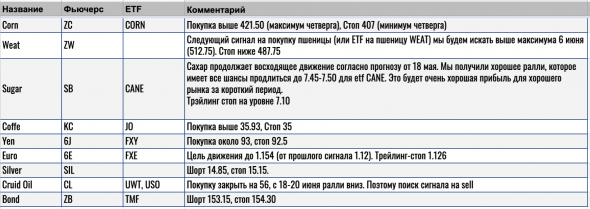

План для краткосрочной торговли фьючерсами или ETF товары, индексы и валюты. +SP500 долгосрочно.

- 10 июня 2019, 13:49

- |

Что касается SP500, то в ближайшее время (вторник-среда) нам предстоит увидеть откат(небольшую коррекцию). Слишком сильна еще медвежья инерция. НО… долгосрочно (до конца 2019) нас будет радовать восходящее движение с небольшими коррекциями. Торговать на таком рынке сейчас короткие позиции несколько опасно, а если очень хочется - только быстро (1-3 дня) и постоянно наблюдая за ситуацией.

- комментировать

- ★2

- Комментарии ( 2 )

Спрэд нырнул под ноль, пора снижать ставки.

- 27 мая 2019, 09:22

- |

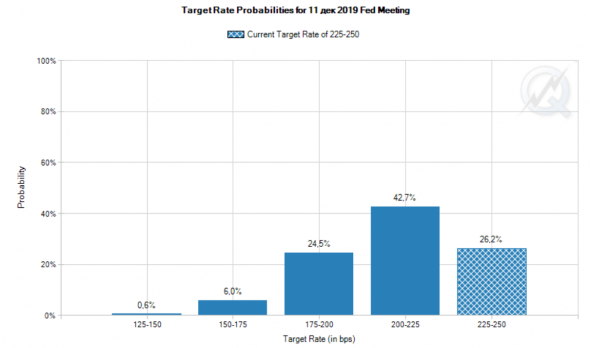

Текущие отметки были в апреле 1989, июле 2000 и июле 2006. При этом обращу внимание, что после этого факта, ФРС всегда переходила к смягчению монетарной политики и снижению процентной ставки (зеленая линия). И только после этого наблюдалось увеличение спрэда.

Соответственно и сейчас настало время для перехода к мягкой политики ФРС. Об этом говорит Трамп и вполне возможно, что это понимает Пауэлл. А значит, шансы на то, что в ближайших заседаниях мы услышим риторику о развороте монетарной политике, увеличиваются.

В июле 2000 и 2006 ФРС не сразу приступило к снижению ставки, а тянуло с этим решением 4 и 12 месяцев соответственно. И похоже, что в текущей ситуации, снижение будет не ранее чем через полгода. И, к слову говоря, именно через 7 месяцев рынок ждет снижения.

( Читать дальше )

вчера на конфе была тема про высокодоходные бонды....

- 28 апреля 2019, 09:53

- |

типа дают аж 14% в год в рублях...

ходим сюда и смотрим етф на высокодоходные баксовые бонды на корпоратив

etfdb.com/etfdb-category/high-yield-bonds/#etfs&sort_name=assets_under_management&sort_order=desc&page=1

доходность 6-8% в баксах легко… можно посмотреть структуру и состав каждого етф… там хорошая диверсификация по типам разных бондов… тот же HYG диверсифицирован по 950 разным компаниям… имхо доха приводится кривовато и к текущему году поэтому я бы проверил ее на финвизе или яхо финансе

...

но все это не особо интересно, т.к. есть EMB… там госгарантии...

и есть етф pimco — там краткосрочные займы… ипотека ...

и такое

finviz.com/screener.ashx?v=161&f=ind_exchangetradedfund&o=-dividendyield

как насчет 20% в баксах??? причем это не обязательно бонды… тот же amj например

....

эстеты могут купить етф и продать на него си… и иметь добавочный рублевый доход за счет контанги +7%...

кстати… там некоторые етф идут с встренным вторым плечом… поэтому можно продать си дважды 7+7 =14% сверху… т.е. 20% в баксах + 14% в си=+34% в год...

по многочисленным просьбам статья про бабулю

www.forbes.com/sites/brettowens/2017/06/22/how-this-grandma-is-living-off-387000-forever/?utm_source=yahoo&utm_medium=partner&utm_campaign=yahootix&partner=yahootix&yptr=yahoo#6ebafcb37b87

это вам не хомяк по-мелочевке тырить… бабка тарит по-крупному — забарывает по доходности сипи легко в разы… отдельно доставляет график...

кстати имхо российские бонды также уделывают инвесторов в акции

У семи "нянек" - проданы облигации!

- 10 апреля 2019, 16:14

- |

Организовать облигационный выпуск — дело весьма хлопотное. Однако не так сложно организовать выпуск облигаций, как осуществить его полную продажу.

Поэтому при размещении выпусков облигаций банки нередко привлкают несколько организаторов: обычно это другие банки, инвестиционные фирмы и другие игроки, заинтересованные в продаже бумаги. Если размещаются евробонды, то нередко происходит привлечение инвестиционных банков. Особенно “почетно” прибегать к услугам банков из так называемого Bulge Bracket’а: Goldman Sachs, JP Morgan, Citi, UBS и других банков с мировым именем.

При продаже не особо крупных выпусков важно очень грамотно подобрать банки-организаторы: оценить потенциальную клиентскую базу банка, эффективность работы отдела продаж и каналы, которые они используют для распространения облигаций. Иногда крупные банки ведут себя непредсказуемо.

LBO облигации по-арабски

- 02 апреля 2019, 10:25

- |

Самая прибыльная компания 2018 года, Saudi Aramco, начинает road show своего облигационного выпуска на $10 миллиардов

Компания, которая уже долгое время готовится к IPO и, довольствуется весьма выгодными для нее ценами на нефть и, для покрытия покупки нефтехимической компании SABIC, выходит с этим облигационным выпуском.

По сути, данный облигационный выпуск представляет собой особый тип финансирования LBO-сделки по приобретению нефтяной компанией нефтехимика. Учитывая, что облигации один из самых предсказуемых в плане расчета инструментов при LBO, даже в российских реалиях он может найти более широкое применение, чем на данный момент.

Как вы думаете, есть ли сейчас на российском рынке вероятные кандидаты для проведения подобных LBO сделок?

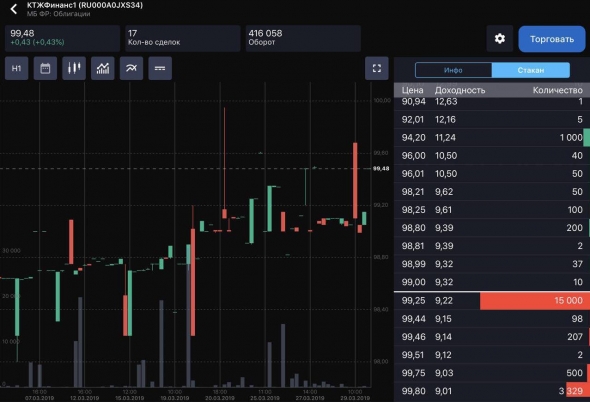

Следующая станция - КТЖ

- 01 апреля 2019, 08:51

- |

Пока РЖД теряет триллионный проект по строительству ВСМ “Москва-Казань”, будущее евробондов компании, которые она разместила накануне (еще и под меньший процент, чем предполагалось) видится еще более туманным.

При оценке выпуска кажется, что многие обходят стороной санкционные риски компании. Если на российскую экономику вновь введенные санкции окажут вполне контролируемое влияние, то в случае РЖД — могут произойти не самые предсказуемые вещи. Знают ли финансисты-железнодорожники что-то большее, чем рынок? Не думаю.

Гораздо более интересной альтернативой облигаций среди транспортных компаний является бумаги казахской железнодорожной компании — “КТЖ”, номинированной в рублях. Бумаги компании показывают стабильную рыночную динамику и очищены от рисков санкций, в отличие от российской компании. К тому же, по бумагам поддерживается хорошая ликвидность, что заметно избавит вас от лишней головной боли.

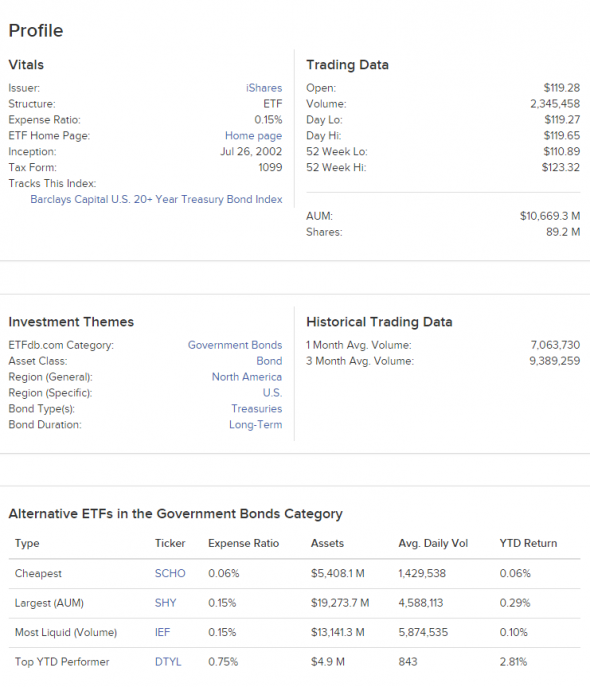

Покупка гособлигаций США через iShares 20+ Year Treasury Bond ETF ($TLT). Инвестидея от 6.03.2019

- 06 марта 2019, 13:36

- |

Биржа: NASD

Сектор: Financial

Отрасль: Exchange Traded Fund

Условия сделки

Покупка: в зоне $117–119

Стоп-лосс: под $111,8

Тейк профит: минимальная среднесрочная цель — $125, потом $129 с потенциалом движения до $140

Горизонт инвестирования: до середины 2020 г.

Краткая характеристика компании

iShares 20+ Year Treasury Bond ETF ($TLT) — инструмент, который позволяет инвестировать в долгосрочные облигации США (со сроком погашения более 20 лет). Учитывая высокую дюрацию, у этого вида государственных облигаций США наиболее привлекательные ожидаемые доходности.

Профиль финансового инструмента $TLT:

Параметры iShares 20+ Year Treasury Bond ETF ($TLT). Источник: ETF Database

( Читать дальше )

Доверчивым трейдерам, новичкам и робототорговцам.

- 10 февраля 2019, 22:24

- |

Чем бумаги лучше денег на счете?! (при условии что брокер/банк у Вас — абсолютно честный и сдох просто потому, что пришло его время...)

В этом случае, если Вы сидите в бумагах, то при отзыве лицензии у банка — не попадаете ни в какую очередь и где-то через пару недель Временная «отпуливает» Вам эти бумаги куда укажете...

НО!

Уповать на этот исход особо не рекомендую, ибо брокер имеет Вас с Вами «Регламент услуг по брокерскому обслуживанию», где написано, что он (брокер) вправе юзать Ваши бумаги на остатке в конце дня. Таким образом, брокер, готовящийся к «отлету» собирает по всем клиентам позу по бумагам (особенный привет — инвесторам с бондами/ОФЗ, кто купил и вечно сидит) и отдает ее в РЕПО (в любое… желательно междилерка… но можно и в ЦК). Получает деньги — и выпуливает их, к примеру, покупкой евробондов или говно-евробумаг. И все… Регулятор/санатор/МВД…

( Читать дальше )

Кому принадлежат все акции и облигации?

- 28 января 2019, 10:01

- |

Джесси Ливермор однажды сказал: «Еще один урок, который я усвоил рано, заключается в том, что на Уолл-стрит нет ничего нового. Не может быть, потому что спекуляция так же стара, как мир. Что бы ни происходило сегодня на фондовом рынке, оно уже случалось и будет происходить снова».

Другими словами, люди являются единственной константой на рынках, и человеческая природа не меняется.

Но рынки меняются, и то, как люди контролируют активы, вовлеченные в рынки, со временем значительно изменилось.

Goldman Sachs недавно поделился некоторыми отличными данными о том, как с годами развивалось владение акциями и облигациями. Во-первых, это показывает, кому принадлежит долг правительства США:

Некоторые люди обеспокоены тем фактом, что в настоящее время другие страны являются крупнейшими кредиторами правительства США, полагая, что они каким-то образом влияют на наши финансы. Но я воспринимаю это как положительный знак. Это показывает, насколько глобализированный стал рынок и как все взаимосвязано сейчас.

( Читать дальше )

Что было с портфелем из S&P 500 и 5-летних бондов за 90 лет?

- 17 января 2019, 03:11

- |

Историческая вероятность увидеть положительную доходность в акциях в разные периоды времени:

Это одна из лучших иллюстраций силы долгосрочного мышления на рынках. Дейтрейдинг это ближе к подбрасыванию монетки, но чем дальше вы продлеваете временной горизонт, тем выше ваши шансы на успех.

Сформировав портфель из S&P 500 и 5-летних казначейских обязательств, в пропорции 60/40, мы увидим такой результат:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал