Волатильность

Ещё немного о волатильности❗️

- 23 апреля 2020, 13:30

- |

Я написал два поста про волатильность в рамках тем по развитию финансовой грамотности. Я показал, что ценовую волатильность можно измерять с помощью показателя Average True Range (ATR) и с помощью него неплохо можно выставлять ордера на ограничения потерь (stop loss). Полезно тем, кто активно торгует.

Второй показатель волатильности — это стандартное (среднеквадратичное) отклонение. Применяется для показателей доходности актива и удобен при составление своего портфеля и его последующей оптимизации. (Кстати, на встречи в прошлую субботу в рамках вебинара из курса ТРИ КИТА ИНВЕСТИЦИЙ, я как раз показывал как с помощью Excel можно искать оптимальный портфель для себя, зная доходность и волатильность. В эту субботу я покажу как использовать бету для составления собственного портфеля и как его оптимизировать, а также поговорим о пассивных и активных стратегиях управления портфелем. Кому интересно научиться инвестировать на уровне профессионала — присоединяйтесь. Действует скидка❗️

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 4 )

Наивный прогноз волатильности

- 16 апреля 2020, 13:20

- |

Смотрим на high-low за сегодня, вчера и позавчера.

Проверяем гипотезу о чередовании волатильности и её контртрендовости.

Если позавчера было больше, чем вчера, то сегодня должно быть также больше чем вчера.

Если угадали, то получили +1. Если не угадали, то -1. В итоге получаем в среднем +0,28.

Работает.

Если позавчера было меньше, чем вчера, то сегодня должно быть также меньше, чем вчера.

По такой же схеме баллы +1 и -1. В итоге +0,38 в среднем.

Опять работает.

Перейдем к процентам. Что будет в относительных величинах, если делать ставку на изменение дневного диапазона цены

по отношению к средней сегодняшней цене.

Для первого случая получаем среднюю «сделку» в +0,54%. Это что-то типа купленного стрэддла.

Для второго случая получаем среднюю «сделку» в +0,61%. Это что-то типа проданного стрэддла.

Заглянув в стаканы опционов, понимаем, что издержки могут измеряться процентами, поэтому грааля тут нет,

но, как факт, любопытно.

Возможной стратегией, реализующей эти случаи была бы покупка/продажа стрэддла, например, в 18:30, удержание в один день и скидывание на следующий день в такие же 18:30.

Фондовый рынок США — отскок в пропасть?

- 12 апреля 2020, 16:55

- |

Еще немного размышлений о фондовом рынке Штатов в продолжение предыдущей публикации «Ситуация на денежном рынке США может привести к стагнации фондового рынка в ближайшие несколько лет». На ZeroHedge выложили неплохую статистику от Morgan Stanley, описывающую волатильность и глубину просадки индекса S&P 500 в моменты предыдущих кризисов.

Аналитики банка сравнивают общую волатильность, реализованную на протяжении всего медвежьего рынка, и максимальную одномесячную волатильность, зафиксированную во время этого снижения (волатильность на пике распродаж):

(Сравнение общей волатильности, реализованной на протяжении всего медвежьего рынка (по горизонтали), и максимальной одномесячной волатильности на пике распродаж (по вертикали).

( Читать дальше )

Волатильность vs СмартЛаб

- 09 апреля 2020, 21:02

- |

Сейчас все хорошие авторы разошлись по своим норкам зарабатывать деньги, даже в комментариях их все меньше и меньше. Обратил за собой внимание, что все меньше я хочу открыть Смартлаб. Каждый запуск открытия начинается с безудержного пополнения ЧС.

Да уж. Вола она такая. Ну что, кнопка Close и расходимся? до лучших времен низкой волы (тьфу-тьфу-тьфу)

Почему я не спешу покупать российский рынок

- 07 апреля 2020, 18:31

- |

Ниже будут не только мои мысли, а скорее квинтэссенция мыслей людей, кто на рынке не первый год, и с кем мы неоднократно уже обсуждали данную тематику.

Во-первых, я хочу сказать что сильно боюсь — боюсь того, что момент, когда мы закупали в портфель 💼 российские истории при индексе РТС 850, и потом продавали их на отскоке, больше не наступит и рынок действительно развернулся, нахорошился и пошел вверх. И все это был не «отскок дохлой кошки 🐈 », а настоящий разворот тренда, в который я не поверил.

Мне уже удавалось один раз закупить российский рынок на его нижних уровнях осенью 2015 года и, поверьте, все что происходило следующие 2 года, было похоже на сказку 🤩, где твои минимальные усилия и одно верно принятое решение начинают тебя обеспечивать.

Но что все таки заставлять меня держаться и не закупать сейчас российские активы в свои портфели и портфели людей, что мне доверили?

( Читать дальше )

Вола на нефтяном рынке достигла исторических хаев

- 04 апреля 2020, 14:00

- |

Мах был в марте OVX значение составило 190 п.

Мин значение за год 24 п.

Последнее значение на закрытии 03/04/20 141,68 п.

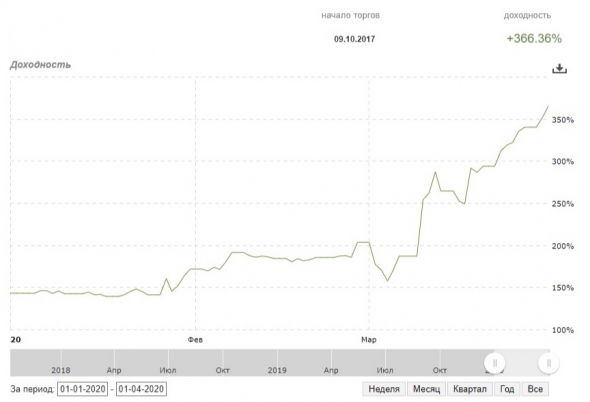

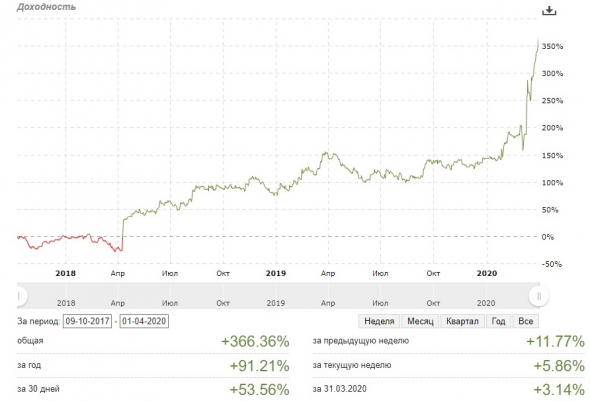

Алготорговля в условиях высокой волатильности. Мини-отчет за первый квартал 2020 года

- 02 апреля 2020, 14:27

- |

Одинокий боец идущий в огонь в рукопашную или взвод роботов не знающий страха, у кого больше шансов выжить?

Всех приветствую!

Не планировал писать квартальные отчеты, однако! Ожидания прошлого года оправдались. Затишье сменилось лютой волатильностью, которая за первый квартал почти удвоила счет +95%.

Общая эквити тут.

( Читать дальше )

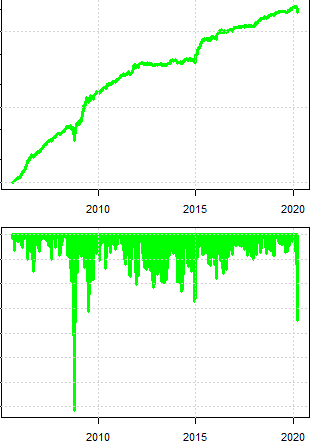

Тренд и волатильность: упражняемся ради упражнений?

- 01 апреля 2020, 10:33

- |

Возьмём одну торговую систему только лонг на РИ:

Видно, что эквити буксует там, где с волатильностью было не ахти, а самые глубокие просадки случаются на пиках волатильности типа 2008 года.

В такой эквити напрягает два момента. Это хоть и редкие, но глубокие дродауны и есть плато, когда волатильность на рынке была низенькая и рынок не рос. Поскольку это лонговая система, то на растущем рынке при низкой волатильности она чего-то да заработать может.

Ну и проверим, что будет, если торговать с учетом волатильности. Т.е. при высокой волатильности сайз пониже. При низкой — повыше.

Как делается нормировка? Имеем доходности сделок, для каждой сделки считаем какой была волатильность на рынке к моменту закрытия этой сделки. Итого на выходе получаем два ряда значений: r и vol. Вводим веса w, которые в исходном варианте без учета волатильности были все равны 1: w[i]=1 для всех i, где i — порядковый номер сделки.

( Читать дальше )

Триллионы от Трампа и ФРС. Рост зерновых. Волатильность

- 22 марта 2020, 20:26

- |

На данный момент готовится программа помощи экономике США и всем американским гражданам. Собрание сената на выходных.

Традиционный рост зерновых в кризисные времена на товарном рынке. Ситуация с коронавирусом может сильнее сказаться на сельхоз культурах, чем в прошлые кризисные моменты.

Пришла большая волатильность в опционы товарного рынка. Все нюансы я рассказывал в роликах о коронавирусе на товарном рынке. Теперь лучше торговать внутри дня. Нюансы подхода. Торговать через продажи опционов в обе стороны.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал