ГМК НорНикель

Пацаны, свезло еще раз (пост 125)

- 13 марта 2020, 15:50

- |

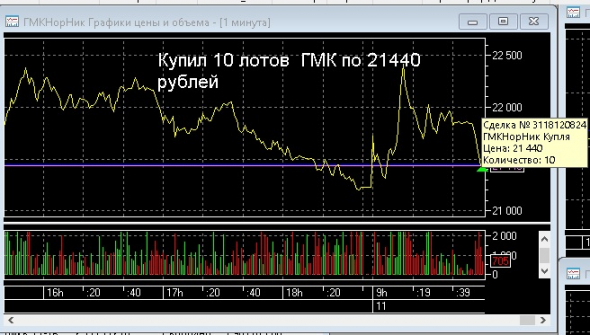

Короче, смотрим скрин:

Пацаны, свезло еще немного сегодня. Купил и продал Гамак. 4700 рублей, это хорошая прибавка к пенсии пенсионеру, тем более в тяжелое время года.

Видит Бог, я не хотел быть спекулем, но дорожка жизни привела меня на эту стезю. А мог бы быть ученым или еще кем нибудь. Приносить пользу Обществу. Ну да ладно. Это уже в другой жизни.

Ваш все тот же самый,

S.Hamster

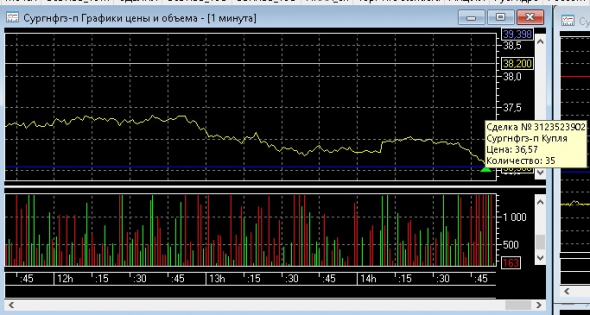

P.S. Вот еще откупил взад сургут-преф, который три дня назад продал. Пусть будет. Я к нему привык, как к домашним тапкам!

- комментировать

- Комментарии ( 23 )

На четвертой секунде купил (пост 124)

- 13 марта 2020, 11:00

- |

Смотрим скрин:

Видно, что чистыми это 8764,97 рубля- это хорошая добавка к пенсии пенсионеру. На телеге это я пишу раньше. t.me/Hamster1955

Сидим тихо, это еще не последняя волна кризиса. Так быстро все не рассасывается. Лучше прикрыться тазиком от волны.

Ваш все тот же самый,

S.Hamster

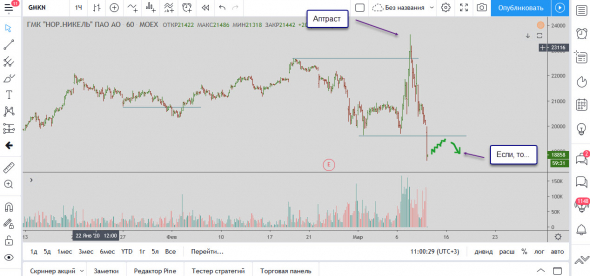

Фигура по акциям ГМК Норникель

- 12 марта 2020, 07:48

- |

Разбор акций ГМК Норник.

На 30м графике видим сформированную фигуру «ГиП» и падающий канал. По рисунку видно, что снижение еще не закончено и по рынку будут посадки.

Первая Цель 20018

Вторая цель 18553

teleg.run/Trendoman Телеграмм канал

Используя турбулентность рынка ...(пост 120)

- 11 марта 2020, 17:12

- |

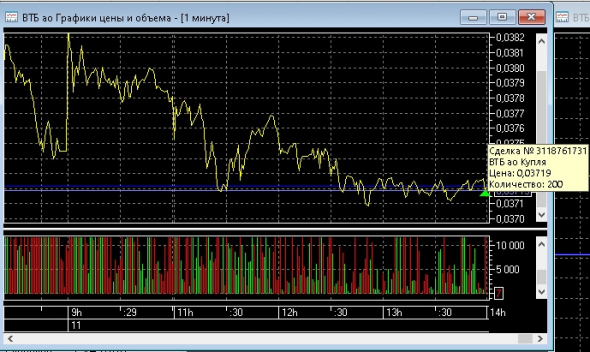

Короче, скрин ниже:

3450 рублей- это хорошая добавка к пенсии пенсионеру не союзного значения.

Итак, далее ищем турбулентность рынка и думаем, где нам повезет.

Ваш все тот же самый,

S.Hamster

Сегодня набрал много...(пост 119)

- 11 марта 2020, 16:38

- |

Потом публикую на смарт-лабе.

Итак:

Первый раз купил… Донес денег с валютного счета !

( Читать дальше )

S/P, RI, GOLD, НЕФТЬ-РАБОТАЕМ ПО ПЛАНУ.

- 11 марта 2020, 08:17

- |

Доброе утро всем. Пока держимся. Рынки опустились к нижней границе, которая разделяет медвежий и бычий рынок (20% от хаев). После понедельника, который тоже войдет в историю, как день-рекордсмен по падению индексов и цен на акции (один из ) был взят небольшой тайм-аут, все ждут обещанного Трампом вечернего выступления на котором он должен анонсировать меры по купированию проблем в американской экономике, якобы из-за коронавируса, в том числе. Американские фьючерсы на индекс S/P успели протестировать уровень 2700-2740, про который мы много раз говорили и сейчас от него отскакивают вместе с основной сессией. Думаю на этом этапе регуляторы еще справятся и зальют систему деньгами, снизят еще ставки и еще что-нибудь приятное для рынков преподнесут, рынки в итоге отскочят-развернутся и думаю перепишут еще ист.хаи (Штаты), но это будет уже последний рост. Больше рычагов у монетарных властей нет, просто вливать деньги уже не получается, нет эффекта, рынки относятся спокойно. Поэтому это снижение, к экспирации или после него надеюсь выкупят, а потом будем готовится к армагеддону, сейчас тренировка. Как будем падать уже показали- очень быстро, спасутся те, у кого все будет в кэше. Но это все потом.

( Читать дальше )

Где же ты, ВЭБушка? Не оставь нас без ХЛЕБушка!

- 09 марта 2020, 10:45

- |

Придёшь во вторник?

Без тебя бывать беде -

Нужен срочно ярдов стольник!

Идеально для покупок

- 07 марта 2020, 12:27

- |

Здравствуйте.

На рынке наблюдается «Идеальный шторм»: паника от коронавируса наложилась на вчерашний отказ России от продления сделки ОПЕК+ чем она подрывает всю сделку.

Судя по реакции нефтяных компаний такой вариант не предполагался и является полной неожиданностью для всех сторон.

Напоминаю, что еще есть целый месяц действия старого соглашения, в течении которого все может перевернуться с на 180 градусов. В прошлые переговоры так же до последнего не соглашались, а потом неожиданно согласились.

Так что, учитывая то что вариант с отменой соглашения не обсуждался серьезно, я полагаю, что нужно быть готовым и к договору. Но это не скоро-видимо спекулянтам по нефти большинство из которых в лонгах опять придется несладко, крупное меньшинство, затеявшее все, опять заработает на их костях. Мои соболезнования лонгующим нефть с плечами.

Таким образом в цене заложили сейчас и распад сделки ОПЕК+ и максимально негативный сценарий по коронавирусу оба варианта — не факт.

Китай уже коронавирус можно сказать поборол и это предстоит остальным.

У нас в истории были и более опасные вирусы. Ничего перемелется.

Зато у долгосрочных инвесторов появился уникальный шанс подобрать бумаги со скидкой более 20%. Бумаги с двукратной дивидендной доходностью которые смогут обеспечить вам пенсию в 35 и так далее. Вы же этого ждали, так что вы сейчас-то все испугались?

Как я и говорил с момента прихода двукратной дивидендной доходности у более чем 10 крепких компаний я наконец-то вернулся в акции из золота, и покупаю лесенкой по мере снижения. Акции удобны еще и тем что их можно держать под ГО фьючерсов которые использовать для хеджа — покупки si и золота, шорта ri. Что меня спасает от убытка пока. Акции дивидендные сейчас падают меньше чем рынок поэтому купив дивидендные акции и захеджируюсь шортом ri мы имеем плюс на счете. Хотя в данный момент я уже сбрасываю хедж — ситуация располагает остаться в акциях.

( Читать дальше )

При первых признаках разворота на рынке, бумаги Норникеля будут интересны для покупку - Финам

- 06 марта 2020, 18:28

- |

Вместе с хорошей дивидендной историей такое положение вещей создает перспективы для продолжения роста стоимости акций компании.

Конечно, в условиях общего падения рынка не стоит хватать ножи голыми руками. Но эпидемии приходят и уходят, а при видимых признаках разворота рынков, акции «Норникеля» будут в числе одного из первых претендентов на покупку.Калачев Алексей

ГК «Финам»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал