ГМК НорНикель

Норникель только подходит к справедливым уровням - Invest Heroes

- 20 января 2020, 15:08

- |

— Держимся за стул.

Происходящее кажется необычным, но по всему рынку видно, что идет охота на доходность ДД=8% и выше. Так что если слезть с рынка сейчас и не забрать этот рост, вернуться в него будет психологически очень сложно, а далее он может не повториться. В этой связи выглядит разумным сверять свои акции в портфеле с фундаментальными оценками и не дергаться до достижения целевых цен или дисконта 5-7% к ним — когда-то же должны они выполняться.

— Как долго держаться? Пока QE (про которое пошли разговоры о сокращении — JP Morgan говорит про апрель в этом смысле) в силе и продолжается заключение торговых соглашений, разумно оставаться в позициях. Макро и повестка в РФ с новым премьером этому способствуют.

— Приход НПФ на рынок — звучит обманчиво. Внимательно перечитал «Коммерсант» на эту тему — там речь идет о притоке не более 50-70 млрд в акции в конце 2019, а НПФ «Сбербанка» всего менее 10 млрд…. Это очень скромно, учитывая, что физлица в прошлом году принесли порядка 1.5-2 трлн на рынок.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Российское правительство может предоставить господдержку социальным проектам Норникеля - Альфа-Банк

- 20 января 2020, 12:56

- |

Программа предусматривает модернизацию мощностей и улучшение экологии в Норильске. Среди обсуждаемых опций – совместное финансирование программы реновации жилого фонда Норильска, строительство объектов портовой инфраструктуры и приобретение судов арктического класса, а также увеличение налогового вычета для затрат на геологоразведку.

Мы считаем новость ПОЗИТИВНОЙ для компании, хотя ее фактический эффект зависит от конкретных мер. Между тем, поддержку акциям компании оказывают сильные фундаментальные показатели рынка палладия. Палладий недавно пробил отметку $2 500/унцию.Альфа-Банк

Газета «Коммерсантъ» решила опять незаконно манипулировать рынком акций Норникеля?

- 20 января 2020, 10:10

- |

Газета «Коммерсантъ» решила опять незаконно манипулировать рынком акций Норникеля?

❗Группа «РусГидро» заподозрила газету «Коммерсантъ» в манипулировании рынком

«РусГидро» готовит обращение в Центробанк с целью проверки наличия факта манипулирования рынком, вызвавшего колебание котировок акций компании.

Как указывается в заявлении компании, опубликованном на ее сайте, волатильность на бирже была вызвана публикациями в ряде СМИ недостоверной информации

fingazeta.ru/finance/financial_markets/459851/

❗Сейчас газета «Коммерсантъ» пытается опять манипулировать акциями Норникеля которые находятся на историческом максимуме на сегодняшнем тонком малоликвидном рынке, выпустив в пятницу статью www.kommersant.ru/doc/4221391

И сегодня новую статью выпустили для манипуляции на тонком рынке www.kommersant.ru/doc/4225377

То что это манипуляции видно уже невооружённым взглядом, это повод для проверки ЦБ для выявления фактов манипуляции, выявления виновных и привлечения к уголовной ответственности выгодоприобретателей и всех соучастников.

( Читать дальше )

S/P, GOLD, НЕФТЬ-РАБОТАЕМ ПО ПЛАНУ.

- 20 января 2020, 08:41

- |

S/P: достигли уровня 3300-3333, о котором писал уже давно.По логике коррекция уже должна от него произойти, но может дотянут до конца месяца, чтобы закрыть месячную свечу ростом и еще дать войти фондам и людям торгующим по месячным графикам, тогда уровень может быть 3350 и 3400(указывал его как финишную цель роста).Выше 3400 пока еще не смотрел вообще.Уровни для коррекции прежние:3317(локальный), 3288-3303(будут закрывать обязательно, вопрос только когда) и еще ниже 3252-3262.При снижении рассмотрим более подробно.

Нефть: жду рост.Сопротивления:66; 68; 70 и 71,5-72.Поддержки:64-64,5, с проколом до 63-63,5 и еще ниже 62, ниже не жду, в противном случае активизируется вариант более сильного снижения в район 50(пока маловероятно).

( Читать дальше )

«РусГидро» заподозрила «Коммерсантъ» в манипулировании рынком, а сегодня вышла статья про «Норникель»

- 17 января 2020, 16:52

- |

группа «РусГидро» заподозрила газету «Коммерсантъ» в манипулировании рынком, а сегодня в газете Коммерсант вышла статья «Норникель» $GMKN выезжает на палладии, при том что акции Норникеля находятся на историческом максимуме и уже выросли на 137 % с апреля 2018 года. Сильно похоже на мапинуляцию акциями Норникеля что бы новенькие инвесторы покупали на максимуме потом акци Нориникеля могут сильно упасть как акции Русгидро.

❗В акциях Норникеля пузырь и могут очень сильно обвалится, они выросли с апреля 2018 года на 137%

Цена на акции Норникеля выросли более чем на 137% в рублях, долларах и евро, и могут упасть более чем на 30 % до 12000 — 14000.

Акции Норникеля продают иностранные инвесторы Vanguard (на 31.12.2019 -4,75%), Шведский банк (-6,05% и -3,08%), BlackRock (-1,29%)

Норникель производит Никель, Медь, Платину и Палладий.

С апреля 18 года цена на никель не изменилась 13800

Цена на Медь упала на 9 % до 6250

Цена на Платину выросла всего на 7%

Цена на Палладий выросла на 115%

Рубль укрепился в доллару на 2, 5% и на 9,5 % к евро.

( Читать дальше )

Акции Норильского никеля могут прибавить еще - Московские партнеры

- 17 января 2020, 16:30

- |

Вместе с тем, к счастью, на «Норникеле» свет клином не сошелся. Неоднократно за последнее время писал о компании Eurasia Mining (EUA LN), производителе палладия, который разрабатывает месторождения на Кольском полуострове и Урале. Держу бумагу в одном из портфелей сервиса BidKogan, прибыль по позиции составляет примерно 31%. Акции компании – прямая инвестиция в палладий и родий, цена на который также выросла (за год с $3000 до $8500 за унцию).

Как уже отмечал, спрос на палладий растет благодаря увеличению потребности в автопроме для производства катализаторов, применяемых в бензиновых двигателях. «Дизельгейт» (тем, кто еще не знает, что это – welcome to Google) некоторым образом перевернул картину спроса: платина, применяемая в дизельных ДВС, отошла на второй план, и теперь всем нужен палладий, предложение которого в мире весьма ограничено. По прогнозам «Норникеля», крупнейшего в мире производителя платиноидов, дефицит палладия может продлиться до 2025 г.

( Читать дальше )

❗❗❗В акциях Норникеля пузырь и могут очень сильно обвалится, они выросли с апреля 2018 года на 137%

- 17 января 2020, 13:34

- |

❗❗❗В акциях Норникеля пузырь и могут очень сильно обвалится, они выросли с апреля 2018 года на 137%

Цена на акции Норникеля выросли более чем на 137% в рублях, долларах и евро, и могут упасть более чем на 30 % до 12000 — 14000.

Акции Норникеля продают иностранные инвесторы Vanguard (на 31.12.2019 -4,75%), Шведский банк (-6,05% и -3,08%), BlackRock (-1,29%)

Норникель производит Никель, Медь, Платину и Палладий.

С апреля 18 года цена на никель не изменилась 13800

Цена на Медь упала на 9 % до 6250

Цена на Платину выросла всего на 7%

Цена на Палладий выросла на 115%

Рубль укрепился в доллару на 2, 5% и на 9,5 % к евро.

Сейчас акции Норникеля выглядят сильно перегретыми, вчера вечером цены на палладий и никель остановить движение наверх, и развернулись вниз, и цена на Никель упала на 3,7%, а цена на Платину упала на 2,2%. Акции Норникеля пойдут вниз, учитывая накопленную перекупленность.

Норникель ожидает в 2020 году роста добычи никеля на 2%, снижения добычи палладия, платины и меди на 2% г/г.

( Читать дальше )

S/P, GOLD, НЕФТЬ-РАБОТАЕМ ПО ПЛАНУ.

- 17 января 2020, 08:38

- |

S/P: пробили гэпом 3300 и зашли в диапазон 3300-3333, о котором давно писал, как о цели роста, перед коррекцией.Есть еще 3400, про него тоже писал, но уже и сам не верю, что без коррекции сможем его достигнуть.Пробой уровня 3300 должен привести к росту до неких намеченных целей, думаю 3333, а потом уже к закрытию гэпа и его проторговке.

Нефть и GOLD: продолжают консолидацию 64-65 и 1540-1560 соответственно.

ГМК: протестировал 20000 и ушел к 21000, как писал, если брать по дневкам то движения обычно 1000п., соответственно следующая цель 22000, при коррекции 20000 и 19160.

Согласен с мнением, что можно присматриваться к потреб.сектору(ритейлер).Магнит, Лента,X5.

Мои позиции(акции РФ): ГМК; ТАТНЕФТЬ ПР.; СУРГУТ ОБ.+ПР.; СЕВЕРСТАЛЬ; НЛМК; СБЕРБАНК ПР.; ВТБ; ЭНЕЛ+, МТС.Все лонг.

( Фьючерсы): НЕФТЬ-лонг,GOLD-лонг,GZHO-лонг.

Всем удачи и успехов.

❤ На пенсию в 65(63). БДС 2020 (Большой Дивидендный Сезон) . Пришли дивиденды от ГМК Норникель, МАГНИТ. Логика реинвестирования в дивидендных акциях.

- 17 января 2020, 08:23

- |

❤ БЛАГОДАРЕН И ПРИЗНАТЕЛЕН МОИМ ЧИТАТЕЛЯМ!

Пусть в Вашем доме будет Мир, Здоровье и Благополучие !!!

.

Благополучного дня!

____

Мой дивидендный портфель и алгоритм покупок на

smart-lab.ru/profile/Elshet1969/

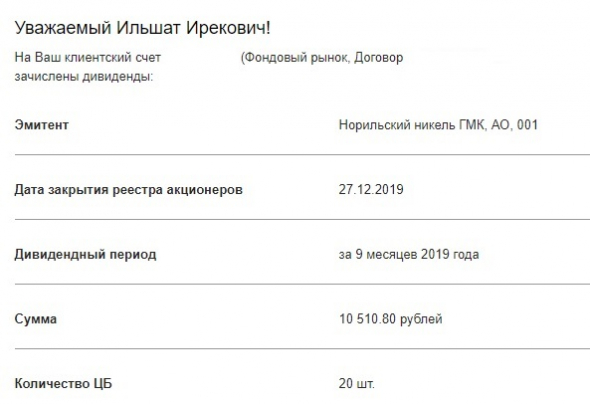

Пришли дивиденды от ГМК Норникель:

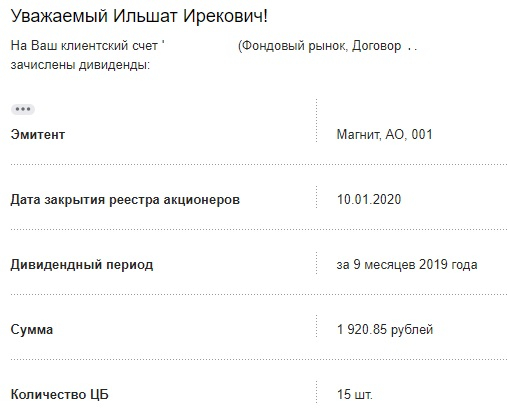

Пришли дивиденды от ПАО «МАГНИТ»:

( Читать дальше )

Рынок акций продолжает расти на наплыве ликвидности - Invest Heroes

- 16 января 2020, 13:49

- |

Пампы. Большое кол-во новичков на рынке создает немыслимые ранее разгоны котировок в бумагах, где как не было, так и нет никакой инвестиционной истории, т.к. в них мажоритарный акционер плевал на остальных и никогда не зайдут профессиональные управляющие. Соответственно, 100 физиков прибежали, продали дороже следующей сотне эти последние будут сидеть до нового хайпа или котировка будет съеживаться.

Рынок акций РФ. Рынок акций продолжает расти на наплыве ликвидности. Сейчас для многих пенсионных фондов стало очевидным покупать дивдоходность 7-8% в голубых фишках против 6% в ОФЗ. Это выгодно даже с учетом налогов. Я полагаю, тут ситуация не изменится, поэтому стратегия «покупки доходности» остается актуальной.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал