ГазпромНефть

Отчетность Газпром нефти оказалась нейтральной

- 29 мая 2018, 15:42

- |

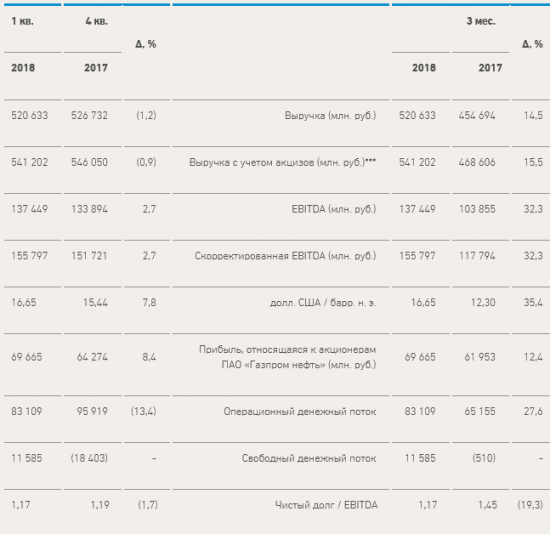

В отчетном периоде компания отразила снижение выручки к предыдущему кварталу на 1% до 521 млрд руб., EBITDA выросла на 3% кв/кв до 123 млрд руб.: рост цен Urals на 8% кв/кв до 65 долл. за баррель был нивелирован ростом экспортных пошлин (+21% кв/кв) и снижением объема продаж нефти. Чистая прибыль компании выросла на 8% до 70 млрд руб.

Капитальные затраты «Газпром нефти» ожидаемо остались на высоком уровне и составили 72 млрд руб., при этом свободный денежный поток вышел в плюс: 12 млрд руб. против -18 млрд руб. кварталом ранее и -1 млрд руб. годом ранее. Чистый долг удерживается на низком уровне: соотношение чистый долг/EBITDA составило на конец квартала 1,17 против 1,19 по итогам 2017 г.

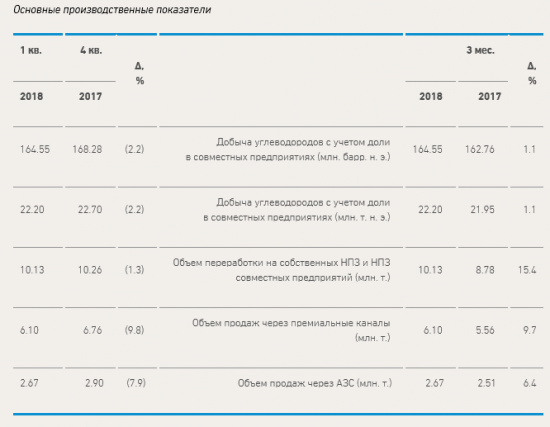

Добыча на ключевых новых проектах компании (Новопортовское, Приразломное и Мессояха) не изменилась за 3 месяца, но выросла за год на 34% до 3 млн тонн, что соответствует 20% от всей добываемой компанией нефти.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Газпром нефть - чистая прибыль выросла более чем на 12% в 1 квартале 2018 года по сравнению с 2017 годом

- 29 мая 2018, 12:06

- |

- 69,7 млрд руб. составила чистая прибыль «Газпром нефти» за 1 квартал 2018 года, рост к 2017 году — 12,4%;

- Скорректированная EBITDA* за 3 месяца 2018 года выросла на 32,3% к аналогичному периоду прошлого года, составив 155,8 млрд руб.

- Свободный денежный поток (FCF) за 3 месяца 2018 года составил 11,6 млрд руб.

( Читать дальше )

Отчетность Газпром нефти будет сильнее, чем в среднем по сектору

- 28 мая 2018, 21:56

- |

Согласно нашим расчетам, выручка компании вырастет на 2% кв/кв до 558 млрд руб. в результате роста средней цены Urals на 8% кв/кв до 65 долл./баррель, при этом негативный эффект оказали снижение добычи нефти и газа на 2% кв/кв, нефтепереработки на 1% кв/кв и незначительное укрепление рубля к доллару.Сидоров Александр

EBITDA «Газпром нефти» без учета зависимых компаний, по нашим оценкам, выросла на 10% кв/кв до 130 млрд руб., чистую прибыль мы прогнозируем в размере 77 млрд руб., что на 21% выше показателя за прошлый квартал.

Мы полагаем, что отчетность «Газпром нефти» будет сильнее, чем в среднем по сектору из-за ограниченного влияния роста экспортных пошлин в отчетном периоде (+21% кв/кв) за счет высокой доли нефтепереработки и высокой доли добычи в проектах, которые не облагаются экспортной пошлиной.

ИК «Велес Капитал»

Прогнозная цена акций Газпром нефти составляет $5,1

- 28 мая 2018, 18:11

- |

Несмотря на умеренные операционные показатели, мы ожидаем относительно хорошие финансовые результаты в основном за счет благоприятной макроэкономической конъюнктуры – по нашим расчетам, EBITDA должна вырасти приблизительно на 5% к/к, чему способствует сокращение убытков по курсовым разницам и прочих убытков. Заметной реакции рынка на публикацию результатов мы не ожидаем, поэтому в отношении акций компании подтверждаем рекомендацию «держать» и прогнозную цену 5,10 долл., что предполагает полную доходность на уровне -2%.

Благоприятная макроэкономическая конъюнктура, умеренные операционные показатели. По нашему мнению, позитивный эффект от улучшения макроэкономической конъюнктуры (цена Urals за период поднялась на 4,1 долл./барр.) будет почти полностью нейтрализован снижением добычи на 1,7% до 12 млн т, и переработки на 1,3%, а также неблагоприятными тенденциями на российском рынке нефтепродуктов. Мы прогнозируем рост общей выручки за отчетный период приблизительно на 1% до 9,5 млрд долл.

Рост EBITDA.

( Читать дальше )

Газпром нефть отчитается завтра, 29 мая и проведет телеконференцию

- 28 мая 2018, 10:37

- |

Газпром нефть должна опубликовать финансовые результаты за 1К18 завтра (29 мая). Мы ожидаем в целом НЕЙТРАЛЬНЫХ результатов, поскольку положительный эффект от благоприятной макроэкономической конъюнктуры в 1К18 (Brent +9% кв/кв до $66.8/барр.) был нейтрализован снижением добычи (нефть и нефтепродукты -2% кв/кв до 947 тыс барр. в сутки, газ -2% кв/кв до 8.9 млрд куб м) и неизменными объемами переработки на фоне снижения ее рентабельности. Последнее особенно важно для Газпром нефти, которая имеет одну из самых высоких долей в сегменте переработки среди крупных российских интегрированных нефтяных компаний. По нашим прогнозам, выручка в 1К18 должна остаться практически неизменной кв/кв на уровне 538.3 млрд руб. (+15% г/г), в то время как показатель EBITDA должен вырасти всего на 1% кв/кв до 121.0 млрд руб. (+30% г/г) благодаря нормализации статей затрат после резкого роста в 4К17. Чистая прибыль должна составить 67.1 млрд руб. (+4% кв/кв, +8% г/г) в основном за счет снижения убытка от курсовых разниц (минус 3.5 млрд руб. в 1К18П против огромной суммы в 8.2 млрд руб.). На телеконференции, намеченной на 17:00 по московскому времени в тот же день (29 мая), мы ожидаем услышать обновленную информацию по планам добычи и капзатратам в 2018, в частности, в контексте возможного сокращения обязательств по соглашению ОПЕК+. Также будет интересно узнать о планах инвестиций в переработку, учитывая планы отменить экспортную пошлину к 2024.

Газпром нефть - планирует выплатить в 2018 году промежуточные дивиденды за девять месяцев

- 25 мая 2018, 19:34

- |

«Газпром нефть» планирует выплатить промежуточные дивиденды за девять месяцев 2018 года, заявил на брифинге в ходе Петербургского международного экономического форума (ПМЭФ-2018) глава компании Александр Дюков.

«Дивидендную политику мы не меняем. По результатам девяти месяцев произведем выплаты, как в прошлом году»

РНС

Газпром нефть - рассматривает перспективы совместной с Mubadala работы на Ближнем Востоке

- 24 мая 2018, 20:27

- |

«Мы, я думаю, не остановимся на этой сделке (СП по разработке месторождений в Сибири — ред.), рассматривается еще несколько активов, в том числе мы рассматриваем совместную разведку и добычу на ряде активов в странах Ближнего Востока»

Прайм

Газпром нефть - может к концу лета немного увеличить инвестпрограмму на 2018 г

- 24 мая 2018, 20:23

- |

Uлава "Газпром нефти" Александр Дюков:

«Что касается инвестиционной программы на этот год может быть ближе уже к концу лета произойдет какая-то корректировка, мы получим дополнительный денежный поток, который сможем направить на какие-то проекты. Но я не думаю, что этот дополнительный денежный поток будет существенным».

Отмечается, что «Газпром нефть» не планирует каким-либо образом корректировать стратегию развития. Долгосрочные инвестиционные решения компания принимает исходя из прогноза цен на нефть в 50 долларов за баррель.

Прайм

Газпром - согласовал продажу 48,9% в компании "Газпромнефть-Восток" Mubadala и РФПИ

- 24 мая 2018, 10:27

- |

Компания Mubadala Petroleum (Nazymsky) LLC получит часть доли номинальной стоимостью 5,529 миллиона рублей (44% уставного капитала «Газпромнефть-Восток») по цене не ниже рублевого эквивалента 271,184 миллиона долларов, «РФПИ Управление инвестициями-15» — часть доли номинальной стоимостью 628,141 тысячи рублей (4,9992% уставного капитала) по цене не ниже рублевого эквивалента 30,811 миллиона долларов.

В «Газпром нефти» данную информацию пока не комментируют.

Прайм

Более низкие ставки акцизов являются позитивными для российских нефтяных компаний

- 23 мая 2018, 10:30

- |

Ведомости сообщают, что правительство рассматривает снижение ставок акцизов, взимаемых с продаж моторного топлива на внутреннем рынке, с 1 июля 2018 года. Ставка акциза на бензин может быть снижена на 3 000 руб. на тонну, а на дизельное топливо — на 2 000 руб. на тонну. Эта мера нацелена на сдерживание резкого роста цен на моторные топлива, наблюдаемого этой весной. Последний стал следствием повышения ставок акцизов (на акцизы приходится около 65% в цене моторного топлива для конечных потребителей в России) и ралли в нефти на фоне слабого рубля, что привело к росту паритета экспортного нетбэка для нефтепродуктов.

Более низкие ставки акцизов являются ПОЗИТИВНЫМИ для российских нефтяных компаний, которые, как правило, перекладывают рост акцизов на покупателей через повышение цен постепенно, с временным лагом. Снижение ставок акцизов особенно чувствительно для нефтяных компаний, имеющих значительный объем переработки в России — Газпром нефти, ЛУКОЙЛа и Башнефти.АТОН

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал