Грузовичкоф облигации

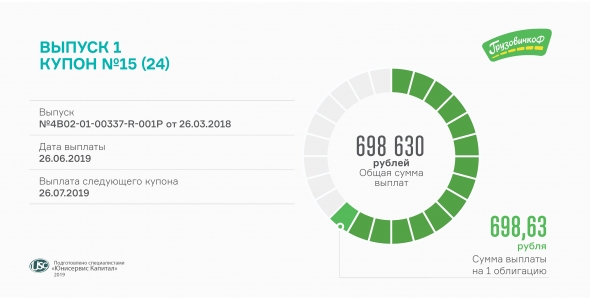

15-й купон по облигациям 1-й серии «ГрузовичкоФ» выплачен

- 26 июня 2019, 15:07

- |

Транспортная компания выплатила инвесторам купонное вознаграждение по ставке 17% годовых.

Сегодня состоялась выплата 15-го купона по первому выпуску биржевых облигаций «ГрузовичкоФ-Центр» (RU000A0ZZ0R3). Всего выплачено около 700 тыс. рублей. Купонный доход на одну облигацию составляет 698,63 руб.

Оборот вторичных торгов облигациями дебютного выпуска «ГрузовичкоФ» в мае составил 5,6 млн руб. Средневзвешенная стоимость выросла до 105,55%.

На прошлой неделе компания разместила на Мосбирже бонды еще на 50 млн рублей. Это уже третий выпуск в копилке компании.

- комментировать

- Комментарии ( 0 )

«ГрузовичкоФ» выплатил доход за 7-й купонный период по второму выпуску облигаций

- 21 июня 2019, 14:32

- |

Сегодня транспортная компания выплатила владельцам биржевых облигаций серии БО-П02 свыше 493 тыс. руб.

Расчет проводился по ставке 15% годовых, установленной на все 24 купонных периода. С ноября 2018 г. в обращении находится 4 тыс. облигаций второго выпуска номиналом 10 тыс. руб. каждая. Оферта не предусмотрена. Выплата купона — ежемесячно. Период обращения выпуска — 720 дней. ISIN-код: RU000A0ZZV03. Инвестиции «ГрузовичкоФ» уже освоил, погасив лизинг за 100 автомобилей.

В обращении находится еще 2 выпуска «ГрузовичкоФ», последний компания разместила 19 июня, ставка по нему составляет тоже 15% годовых. Купон по первому выпуску рассчитывается по ставке 17%, его погашение запланировано на март 2020 г.

«ГрузовичкоФ» разместил 3-й выпуск

- 20 июня 2019, 12:17

- |

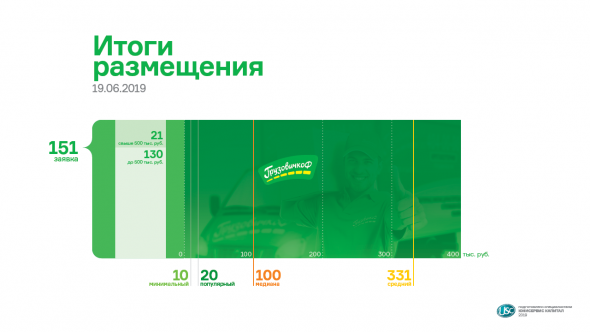

В первичном размещении, которое состоялось вчера, принял участие 151 инвестор. Средняя сумма заявки — 331 тыс. рублей.

На данный момент облигации успешно торгуются на площадке «Московской Биржи». В первый же день объем заключенных биржевых сделок составил 5,7 млн руб. при минимальной цене 100,46% и максимальной — 102%. Всего совершено 187 сделок.

Условиями выпуска предусмотрен купонный доход в размере 15% годовых с ежемесячными выплатами. Общий срок обращения — 1080 дней, оферта состоится через 2 года с даты начала размещения. ISIN: RU000A100FY3. Поручителем по займу выступает ООО «Гераклион», работающее по агентскому договору под брендом «ГрузовичкоФ» в Санкт-Петербурге.

( Читать дальше )

Третьему выпуску «ГрузовичкоФ» присвоен номер

- 11 июня 2019, 11:21

- |

«Московская биржа» зарегистрировала третий выпуск облигаций «ГрузовичкоФ-Центр» под номером 4B02-03-00337-R-001P от 10.06.2019.

Срок обращения — 3 года, сумма выпуска — 50 млн рублей, ставка по ежемесячным купонам — 15% на первые 24 периода (2 года), после чего предусмотрена оферта. Организатор — «Юнисервис Капитал». Андеррайтер — АО «Банк Акцепт».

Мы открываем сбор предварительных заявок на покупку облигаций. Инвесторы, желающие принять участие в первичном размещении, с 11 июня могут подать заявку на primary.uscapital.ru. Размещение планируется провести на следующей неделе, дата торгов будет объявлена дополнительно.

При заполнении формы просим учесть следующие моменты:

- Номинал одной бумаги — 10 000 рублей. При вводе нужного количества бумаг внизу автоматически отображается сумма в рублях для проверки.

- Максимальная сумма заявки — 1000 облигаций, то есть 10 млн рублей.

- Рекомендуется указывать некруглое число облигаций.

- Форма будет работать ровно до момента сбора заявок на сумму выпуска, после чего автоматически закроется.

Информацию о дате размещения и инструкции мы отправим инвесторам накануне торгов по электронным адресам, указанным при регистрации на сайте. Ориентир — следующая неделя.

«ГрузовичкоФ-Центр» опубликовал отчетность за 1-й квартал 2019 года

- 24 мая 2019, 12:15

- |

Аналитики организатора выпуска — компании «Юнисервис Капитал» — подготовили традиционный обзор финансовой деятельности ООО «ГрузовичкоФ-Центр» и всего сервиса «ГрузовичкоФ». Основные выводы:

- Наметившаяся в 2018 году тенденция роста выручки и числа заказов сервиса продолжилась и в первом квартале текущего года. Прирост выручки сервиса к аналогичному периоду 2018 года составил 27,6%, заказов — 19,1%.

- Собственная информационная система позволила реализовать модель агрегатора на рынке грузоперевозок. Благодаря этому компании, работающие под брендом «ГрузовичкоФ», лидируют в сфере мувинговых услуг с долей в 12%.

- Бухгалтерская выручка эмитента выросла на 24,8%, прибыль до выплаты процентов и налогов эмитента составила 10 млн руб. по итогам 2018 г. и 11 млн руб. — в 1 кв. 2019 г.

- Во втором квартале 2019 года планируется завершить юридическую реорганизацию, увеличить автопарк в городе Москва на 250 машин, достигнув показателя в 1810 автомобилей, и запустить собственное мобильное приложение.

( Читать дальше )

6-й купон по облигациям 2-й серии выплатил «ГрузовичкоФ»

- 22 мая 2019, 15:02

- |

Размер выплат рассчитывается исходя из ставки купона 15% годовых и составляет 493 160 рублей. Каждая ценная бумага приносит своим держателям по 123,29 рубля ежемесячно.

Привлеченные инвестиции «ГрузовичкоФ» направил на досрочное погашение дорогих в обслуживании лизинговых программ за 100 автомобилей. Это позволяет экономить около 1 млн рублей ежемесячно. За счет освободившегося денежного потока руководство финансирует развитие IT-платформы, автоматизирующей бизнес-процессы.

Увеличив автопарк, компания существенно нарастила обеспеченность облигационных программ основными средствами. Рыночная стоимость выкупленных автомобилей составляет около 50 млн рублей.

Напомним, «ГрузовичкоФ» разместил второй выпуск объемом 40 млн рублей в конце 2018 г. (RU000A0ZZV03). Номинал облигации — 10 тыс. рублей. Ставка ежемесячного купона — 15% годовых. Срок обращения займа — 2 года.

В понедельник ожидается выплата 14-го купона по первому выпуску облигаций (RU000A0ZZ0R3).

«Дядя Дёнер» и «ГрузовичкоФ» прошли оферту

- 13 мая 2019, 11:35

- |

Инвесторы данных компаний не предъявили свои облигации к погашению в рамках внеочередной оферты в апреле.

Компании опубликовали свою бухгалтерскую отчетность за 2018 год на несколько дней позже срока, установленного условиями выпуска. В связи с этим у владельцев облигаций появилась возможность оставить заявки на досрочное погашение бумаг. Однако все инвесторы предпочли остаться при своем и продолжают активно участвовать в торгах на вторичном рынке, что особенно сказалось на средневзвешенной цене, которая в апреле выросла до 101,6% по облигациям «Дядя Дёнер» и до 105,4% — по второму выпуску «ГрузовичкоФ-Центр».

Оборот бондов в несколько раз превышает объем эмиссии: в 2,7 и 2,5 раза за год обращения дебютных выпусков «Дядя Дёнер» и «ГрузовичкоФ» соответственно, в 2 раза — за полугодовой период обращения второго выпуска грузоперевозчика. Сделки по купле-продаже совершаются ежедневно.

( Читать дальше )

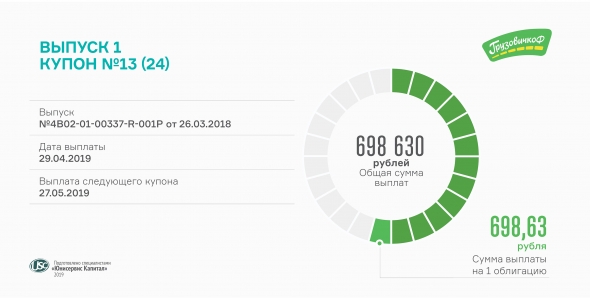

13-й купон по облигациям выплатил «ГрузовичкоФ-Центр»

- 29 апреля 2019, 10:52

- |

Мувинговая компания выплатила 29 апреля купонный доход по первому выпуску биржевых облигаций.

Инвесторам «ГрузовичкоФ» ежемесячно начисляется около 700 рублей на одну бумагу серии БО-П01 (RU000A0ZZ0R3). За каждый купонный период компания выплачивает по 698 630 рублей. Размер купона составляет 17% годовых до конца обращения выпуска.

Оборот вторичных торгов облигациями «ГрузовичкоФ» 1-й серии за год, с апреля 2018 г. по март 2019 г., превысил 123,9 млн рублей. Это в 2,5 раза больше объема эмиссии. Максимальная средневзвешенная стоимость составила 104,19% в марте, средний показатель за год — 102,9%. Каждый месяц совершается около 200 сделок купли-продажи облигаций.

Напомним, объем первого выпуска «ГрузовичкоФ» составляет 50 млн рублей. Номинал биржевой облигации — 50 тыс. рублей. Срок обращения — 2 года, погашение состоится в марте 2020 г. Представителем владельцев облигаций назначен «Юнисервис Капитал». На привлеченные инвестиции компания выплатила аванс по лизингу, оформила страховку и забрендировала 280 автомобилей, а также провела маркетинговую кампанию в Москве, увеличив число клиентов.

В обращении также находится второй выпуск облигаций «ГрузовичкоФ-Центр» объемом 40 млн рублей, средства от которого направлены на досрочное закрытие лизинговых программ по 100 автомобилям.

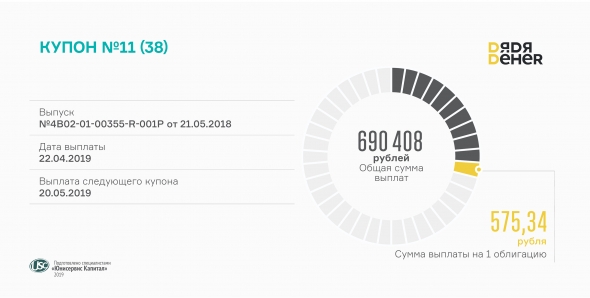

Выплата купонов по облигациям "Дядя Дёнер" и "ГрузовичкоФ"

- 22 апреля 2019, 14:49

- |

В настоящее время «Дядя Дёнер» осуществляет сбор заявок на погашение облигаций в рамках объявленной ранее внеочередной оферты. Владельцы ценных бумаг могут предъявить их эмитенту до 30 апреля.

Как мы писали ранее, финансовые показатели компании демонстрируют положительную динамику. На основе данных мы подготовили аналитическое покрытие по итогам 2018 года, которое вскоре опубликуем.

В понедельник также состоится выплата 5-го купона по биржевым облигациям «ГрузовичкоФ». Ежемесячно компания выплачивает владельцам ценных бумаг 2-й серии доход в размере 123,29 рубля на облигацию. Ставка купона установлена на весь срок обращения выпуска и составляет 15% годовых. Заемные средства «ГрузовичкоФ» направляет на досрочное погашение лизинга.

( Читать дальше )

«ГрузовичкоФ» открылся еще в трех городах

- 15 апреля 2019, 12:52

- |

В марте сервис «ГрузовичкоФ» начал работу по франшизе на рынке Владивостока, Калуги и Краснодара, расширив географию присутствия до 22 регионов.

Цель в рамках развития франшизы — запустить в этом году сервис малотоннажного грузового такси еще в 20 городах России. Сейчас к открытию готовится партнер в Нижнем Новгороде. Ключевыми задачами по продвижению сервиса на долгосрочную перспективу являются увеличение числа компаний, работающих под брендом «ГрузовичкоФ», а также рост автопарка.

ООО «Круиз», владелец бренда «ГрузовичкоФ», предлагает своим партнерам готовую бизнес-модель, успешно зарекомендовавшую себя в Москве и Санкт-Петербурге. Именно в этих двух мегаполисах сервис функционирует уже на протяжении 13 лет. Франчайзинговый пакет включает в себя также собственное программное обеспечение, онлайн-сервисы для клиентов и брендбук. Помимо IT-платформы, компания разрабатывает мобильное приложение, тестирование которого назначено на первую половину 2019 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал