Деньги

Astro-forex.ru, идеальный проект для нищебродов и пенсионеров.

- 11 августа 2019, 18:41

- |

Хотя не следует равнять нищебродов с пенсионерами, но в нашей повседневной реальности, это почти всегда так.

Короче, звонит мне уважаемый человек, инвалид, пенсионер, ветеран войны… чудом получивший пенсию по здоровью в благодатном Израиле, аж 800 уе. И спрашивает: «Куда мне вложить 100 не лишних долларов?»

С одной стороны, я оторопел от его предложения. Зачем мне грабить нищих, по целому $1 в день за мой трейдинг (то бишь $30 в месяц), если я жду счастливых и богатых, готовых рискнуть на сдачу после посещения ресторана?

С другой стороны, давно хотел написать, что зрите в корень.

Да — мой проект, практически социальный. Направлен в помощь малоимущих слоев мирового населения. При этом, звезд с неба никому не обещаю, и сам не хватаю (хотя раньше бывало, неоднократно).

Разьяснюсь.

Допустим, работает человек на заводе. Молодой, красивый, но полный бесперспективняк. Так как зарплата по региону унизительная, а девушки любят богатых. На нищебродов их внимания не хватает. После 25-ти готовы на пожилых джентельменов заглядываться. Хотя не на всяких там бухгалтеров из заводской столовой.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Рецензия на книгу Александра Силаева "Деньги без дураков"

- 11 августа 2019, 11:32

- |

Про что и почему? Потому что она написана в хорошей стилистике всё время в критичной манере, но нисколько не нудно. Про рынок и околорынок как они есть, как они соотносятся, что происходит в этой индустрии, где там дурак, почему дурак именно ты и есть ли шансы не быть дураком. С одной стороны, сделана попытка обобщения и теоретизирования. С другой, это сделано в достойных практики традициях, т.е. это не личные фантазии о кораблях, бороздящих большой театр, а попытка осмысления реальности.

Эту книгу можно использовать как учебник для новичков, как пособие для тех кто уже начал и да, действительно, она будет полезна тем, кто уже с опытом (как минимум, сверить часы).

Чем еще хороша книга? Она не даёт однозначных советов и рецептов, т.е. читатель не ставится в зависимость от какого-то метода или индикатора. Единственное, на что Александр пытается направить читателя — мышление (критическое и практическое). Именно такое мышление точно нужно для успеха на рынке. Без него возможно разве что быть успешной обезьяной. Кстати, обратите внимание на ник смартлабовский ник Александра, в нем есть небольшая подсказка, на что он опирается или ориентируется в этом мышлении.

( Читать дальше )

Валютные войны. Часть вторая. Монетарная политика.

- 08 августа 2019, 11:25

- |

Это вторая часть исследования по мировой торговле. В которой мы затронем положение ведущих ЦБ и перспективы валютных войн.

Первым делом приглашаю всех в свой канал телеграмм, поскольку я в основном торгую нефть, там Вы найдете много по данному рынку https://t.me/khtrader также публикую результаты исследований по валютному рынку и макроэкономике

Итак, в анализе условий торговли мы остановились на картинке связи между валютой и условиями торговли на примере доллара. Следующая картинка еще один пример данной связи, это евро и йена

Корреляция не совершенная, т.к. современная торговля уже давно перевалила на поля финансовых рынков. Оборот которых в разы выше, чем обороты международной торговли.

Итак, мы потихоньку подошли к вопросу об условиях стран на момент начала валютной войны, кто-где находится.

Основные инструменты стабильной девальвации валюты выступают инструменты монетарной политики центрального банка, т.е. снижение ставок, расширение денежной массы, еще есть валютные интервенции, но они больше эффективны на краткосрочных временных горизонтах.

( Читать дальше )

Вчерашний "Риск-офф", правда или ложь?

- 02 августа 2019, 10:44

- |

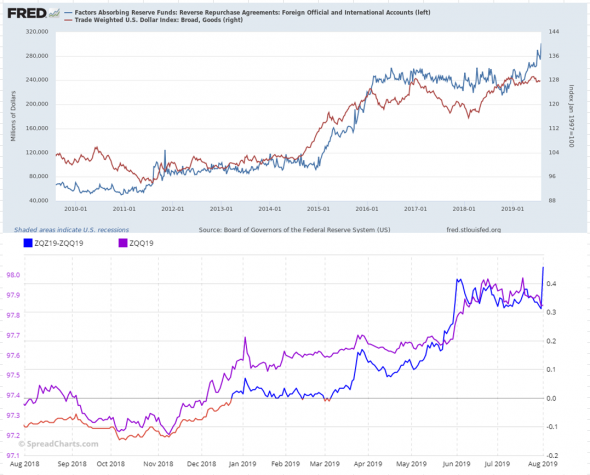

Пара картинок по ситуации с денежным рынком и вчерашним «риск-оффом» из-за Трампо-трикстера.

На верхней картинке синяя линия отображает вложения иностранных институциональное в рамках сделок РЕПО (т.е. с обратной сделкой в оговоренное время) в коммерческие банки и взаимные фонды денежного рынка. Если грубо, то это иностранная валюта в составе денежной базы.

Красная на картинке это индекс доллара (товарно-взвешенный). Логично, что синяя отображает спрос на доллары со стороны портфельных инвесторов на финансовые активы США. Это и видно по синхронному движению показателей. Иностранные инвесторы продолжают изымать долларовую ликвидность из денежного рынка США. И действия ФРС, пока не начнет расти денежная база, никак не ослабят доллар.

К спросу на доллар со стороны иностранных институциональное, также спрос на доллар оказывает Госдеп, казначейский счет продолжает сокращаться, и в планах сократиться еще. Те 15 млрд. долларов которые освободятся на рынке в связи со сворачиванием программы сокращения баланса ФРС выглядят ничтожными, даже если скорректировать их на скорость обращения денег (1,4) и с учетом майских 15 млрд. долларов, которые уже реинвестируются, то получим всего-то 42 млрд. Без наращивания базы через печатный станок покрыть спрос на доллары будет невозможным. При том, что внутренний спрос на деньги также остается высок: крепкий рынок труда=рост доходов=рост расходов. Пока действия ФРС направленны на рост инфляции для улучшения условий торговли и запуска делового цикла, вместе с фискальными стимулами это должно помочь, но пока это нельзя назвать смягчением ДКП, а только первым шагом на встречу запуска расширения предложения денег.

( Читать дальше )

Валютные войны. Часть первая. Мировая торговля.

- 01 августа 2019, 13:52

- |

Сделал крупную статью для одного очень известного телеграмм-канала, а вот мой канал, в который приглашаю всех желающих https://t.me/khtrader

Для лучшего восприятия здесь публикую в два этапа. В первой части обзор мировой торговли.

Итак начнем.

Стратеги внешней политики ведущих мировых держав давно уже поняли, что вместо геополитики для расширения рынков можно использовать мощь национальной экономики и перевести отстаивание национальных интересов в плоскость геоэкономики. Что более гуманно по отношению к человечеству и не менее эффективно для защиты и расширения национальных экономик.

Бенефициаром трансформации международной экономики выступает мистер Д.Трамп, который начал использовать гигантские масштабы экономики США для экспансии мировых рынков. Любопытно, что Америка не первопроходец в этом нелегком труде, ЕС и особенно Китай уже давно играют в геоэкономические игры на поле мировой торговли.

Итак, данная статья должна ответить на вопрос, что будет происходить на полях международной торговли? На сегодняшний день ведущие стратеги сошлись во мнение в том, что тот, кто правит бал в мировой торговле и владеет миром.

( Читать дальше )

Aurum или золотой рекорд

- 31 июля 2019, 02:00

- |

Путин подписал закон об освобождении от НДС банковских операций с драгоценными металлами

Президент России Владимир Путин подписал закон, который освобождает от налога на добавленную стоимость банковские операции с драгоценными металлами. Документ опубликован на официальном портале правовой информации.

Согласно закону, от НДС освобождаются операции по привлечению драгоценных металлов граждан и юридических лиц во вклады (за исключением монет из драгоценных металлов), по размещению привлеченных драгоценных металлов от своего имени и за свой счет, по открытию и ведению банковских счетов в драгоценных металлах, а также по осуществлению переводов по поручению физических и юридических лиц, в том числе банков- корреспондентов, по их банковским счетам в драгоценных металлах.

Еще один подписанный главой государства закон включает операции с драгоценными металлами, монетами из драгоценных металлов в перечень сделок, осуществляемых кредитной организацией. Одновременно соответствующие изменения вносятся в перечень банковских операций.

( Читать дальше )

Два словечка по фунтику. GBP/USD

- 29 июля 2019, 18:43

- |

Решил поковырять «что там с фунтом» и наткнулся на пару любопытных картинок.

В своем телеграмме выкладываю более оперативные данные по рынкам, подписывайтесь, нас уже рать https://t.me/khtrader

Два слова в качестве ремарки: конечно, Б.Джонсон (он же Борис бритва, он же Борис хер попадешь) начал в своем стиле махать угрозами о выходе без договора из состава ЕС. На самом деле молодец, ибо нехер лезть в чужой карман, 20 ярдов захотели, халявщики. это решение достаточно популистское, т.к. его можно подать под соусом распределения денег налогоплательщиков внутри страны, чем перекрываются убытки Британского бизнеса.

Ну да ладно, нам спекулянтам эти все вещи до лампочки, и пусть чиновники бороздят себе космические просторы.

Так вот, в сегодняшних реалиях движение капиталов в мире намного превышает движение товаров, поэтому главным вопросом в определении экзогенных факторов спроса на национальную валюту выступают процентные ставки. Видите ли, международная финансовая система устроена прагматично, где больше платят за капитал, туда финансисты и банкиры направляют деньги, которые им заносят домохозяйства и бизнес.

( Читать дальше )

У тебя есть лишние деньги? Возможно, что скоро у тебя их не будет.

- 29 июля 2019, 16:20

- |

Да.

Если у тебя есть лишние деньги, то либо ты их сам отдашь и почти ничего не получишь взамен, либо у тебя их отберут силой или хитростью.

Это суровая реальность.

Но люди очень упрямы и не верят в это.

Когда я использую словосочетание «лишние деньги» — обязательно найдётся тот, кто возразит мне, мол «Лишних денег не бывает!»

И окружающие одобрительно закивают ему в ответ или залайкают его камент.

Типо — это же аксиома!

Но это не аксиома — а иллюзия.

( Читать дальше )

Идея на миллион: инвестируем в нефтяной сектор

- 29 июля 2019, 15:56

- |

Куда можно вложить 1 млн руб. и более? Какие есть варианты на глобальном рынке? Какие инструменты сейчас могут принести высокую доходность? На эти вопросы экономическому обозревателю «Коммерсантъ FM» Олегу Богданову отвечает управляющий партнер компании DTI Algorithmic Александр Бутманов.

Полная запись программы на Коммерсантъ. Если неудобно слушать, прочитайте ее текстовую версию ниже.

Олег Богданов: Традиционно в понедельник мы выясняем, куда можно вложить один и более миллион рублей, какие есть варианты на глобальном рынке, на российском рынке, какие инструменты могут принести высокую доходность. И, естественно, где риски для инвесторов будут не очень высокими — если это вообще возможно при высокой доходности.

Сегодня у нас на связи управляющий партнер финтех-компании DTI Algorithmic Александр Бутманов. Александр, доброе утро! В прошлый раз, когда мы с вами беседовали, вы говорили о биотехнологических компаниях. Вот что за это время было интересного, какие выстрелили идеи?

( Читать дальше )

Частный инвестор

- 29 июля 2019, 03:54

- |

– Ты пойми, Андрюха, – проникновенно говорил он, – на хлеб с маслом я себе уже давно заработал. И на колбасу с сыром. И на икру черную тоже. Бизнесом я занимался уже тогда, когда ты еще в школе учился. И каким бизнесом! – Петр Иванович улыбнулся каким-то своим воспоминаниям. Зная репутацию Пети Совы, мне даже не хотелось представить себе, чему он мог улыбаться. Потратив на воспоминания несколько секунд, Петр Иванович продолжил: – Но, знаешь, Андрюха, начинает доставать меня вся эта суета… Да и здоровье уже не то. – Я украдкой окинул взглядом крепко сбитую, пышущую жилистой силой фигуру Петра Ивановича и сочувственно покивал. – Не мальчик я уже, чтобы бегать на разборки… то есть… гм… совещания там производственные… Да и вообще. У меня, понимаешь, в последнее время все больше какой-то философский взгляд на жизнь складывается.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал