Дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Рынок вновь под давлением? - Мои позиции в портфеле!

- 27 мая 2018, 20:27

- |

В этот раз решил попробовать написать полноценный обзор по рынку, тем более давно писал на смарт-лабе. Начну с индекса МосБиржи, в данный момент он находится в глобальном восходящем канале, который длится с 2014 г. С технической точки зрения индекс МосБиржи нарисовал двойную вершину на исторических максимумах, где подтвердил фигуру пробоем линии тренда на часовом графике. Далее на мой взгляд индекс может снизится до нижней границы канала к дневной линии тренда в район 2000-2100 пунктов.

Индекс Московской Биржи

Индекс Московской БиржиПочему такое может произойти, когда компании показывают сильные результаты и высокую дивидендную доходность, а рынок падает? Есть несколько причин, которые нужно помнить и учитывать при инвестировании и спекуляциях на российском фондовом рынке:

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 9 )

Чем дивиденды лучше обратного выкупа акций

- 27 мая 2018, 01:53

- |

Обувь России - может выплатить дивиденды за 2017 год в размере 2,32 руб. на акцию

- 25 мая 2018, 11:43

- |

Совет директоров компании «Обувь России» рекомендовал собранию акционеров принять решение о выплате дивидендов за 2017 год в размере 2,32 рубля на акцию.

«Рекомендовать общему собранию акционеров определить дивиденды по размещенным акциям по результатам 2017 года 2,32 рубля на одну акцию. Предложить в качестве даты, на которую определяются лица, имеющие право на получение дивидендов, 16 июля 2018 года», -

ГОСА — 29 июня

закрытие реестра для ГОСА — 4 июня

сообщение

ФСК: Дивидендов за 1 квартал 2018 г - не будет?

- 24 мая 2018, 18:52

- |

Федеральная сетевая компания (ФСК, входит в «Россети") пока не рассматривает возможность выплаты промежуточных дивидендов в 2018 г. Об этом сообщил глава компании Андрей Муров журналистам в кулуарах Петербургского международного экономического форума.

«В теории это возможно. Но пока не рассматриваем», — сказал он, отвечая на вопрос о том, принято ли ФСК окончательное решение о выплате промежуточных дивидендов на фоне получения компанией высоких дивидендов от «Интер РАО».

https://www.finanz.ru/novosti/aktsii/fsk-poka-ne-rassmatrivaet-vozmozhnost-vyplaty-promezhutochnykh-dividendov-v-2018-g-1025207339

ТГК-2 - дивиденды не выплачивать

- 24 мая 2018, 10:13

- |

Рекомендовать годовому Общему собранию акционеров ПАО «ТГК-2» принять следующее решение: Не выплачивать дивиденды по обыкновенным и привилегированным акциям ПАО «ТГК-2» по итогам 2017 года.

3. Рекомендовать годовому Общему собранию акционеров ПАО «ТГК-2» утвердить следующее распределение прибыли и убытков Общества по результатам отчетного 2017 года:

Нераспределенная прибыль отчетного периода: 3 012 159 тыс. руб.

Распределить на:

Резервный фонд 150 608 тыс. руб.

Фонд накопления -

Дивиденды -

Нераспределенная прибыль

(непокрытый убыток) 2 861 551 тыс. руб.

ГОСА — 29 июня

закрытие реестра для ГОСА — 4 июня

сообщение

КАМАЗ - дивиденды 1,06 руб/ао

- 24 мая 2018, 10:02

- |

Выплатить по результатам деятельности ПАО «КАМАЗ» за 2017 год дивиденды в размере 1 (Один) рубль 06 (Шесть) копеек на одну акцию.

Определить датой составления списка лиц, имеющих право получения дивидендов, 18 июля 2018 года.

ГОСА — 29 июня

сообщение

Отслеживаем дивиденды

- 23 мая 2018, 10:37

- |

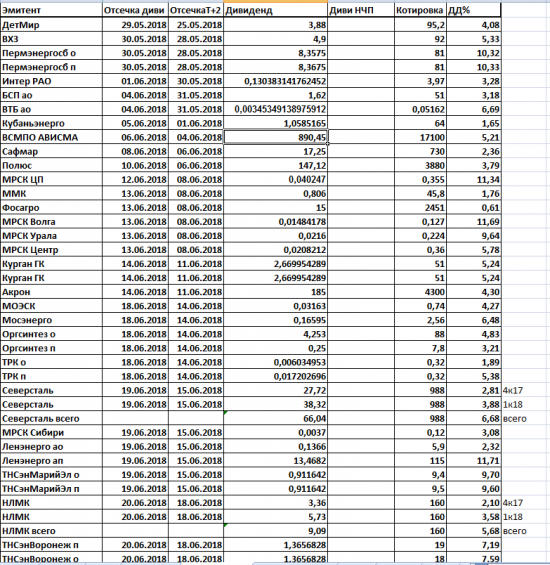

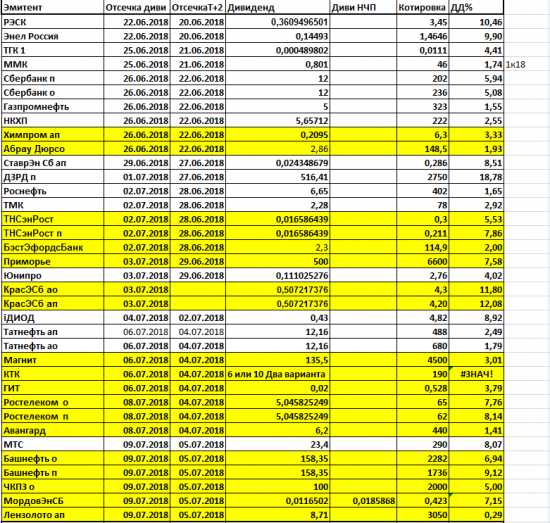

Впереди сезон дивидендных выплат — очень многие компании будут делиться прибылью и где-то можно получить очень хороший доход.

Здесь мы расскажем как очень удобно следить и не пропускать предстоящие дивидендные выплаты на financemarker.ru

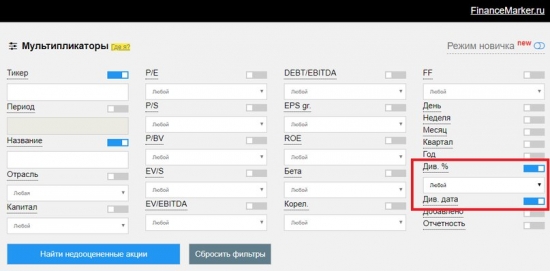

Открываем таблицу мультипликаторов

Первым делом как обычно переходите на нашу сводную таблицу мультипликаторов — это очень гибкий инструмент и вы можете настроить ее самым удобным образом.

- Задайте фильтры для отображения предстоящих дивидендов

Мы даже отключили здесь все остальные столбцы (оставили только Тикер и Название), чтобы вам ничего не мешало.

Но на практике удобно видеть в одной таблице и мультипликаторы (чтобы сразу понимать дорогая компания или нет) и предстоящие дивиденды, чтобы выбрать в итоге лучшие компании.

( Читать дальше )

Самостоятельная уплата налогов на дивиденды по ГДР/АДР

- 22 мая 2018, 20:50

- |

Подскажите, как рассчитываете и платите налоги на дивиденды по распискам ГДР/АДР?

Брокер не выступает по ним налоговым агентом.

Есть ли «легкий» способ расчета величина налога, оплаты и отражения этого в 3ндфл?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал