Дорофеев

Покупка акций компании Federated Investors, Inc. ($FII). Инвестидея от 14.02.19

- 14 февраля 2019, 16:14

- |

Биржа: NYSE

Сектор: Asset Management

Отрасль: Financial

Условия сделки

Покупка: в зоне $26,5-27,5

Стоп-лосс: под $24,6

Тейк профит: первая цель — $28,8, затем $32

Горизонт инвестирования: до середины 2019 г.

Краткая характеристика компании

Federated Investors, Inc. — государственный холдинг, один из крупнейших международных управляющих активами. Компания оказывает широкий спектр услуг по доверительному управлению и инвестиционному консультированию на различных сегментах мирового финансового рынка.

Корпорация основана в 1955 г. и базируется в Питтсбурге, Пенсильвания с дополнительными офисами в Нью-Йорке и Великобритании.

Ключевые показатели акции:

Ключевые показатели акции Federated Investors, Inc. ($FII). Источник: Yahoo Finance

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

ФРС приостановила ужесточение политики

- 11 февраля 2019, 17:59

- |

По итогам заседания 29–30 января Федеральный комитет по открытому рынку ФРС оставил ключевую ставку на уровне 2,25–2,5%. Регулятор убрал из официального комментария фразу о «постепенном повышении» ставки и заявил, что будет «терпеливым» при ее изменениях. То есть ФРС, скорее всего, собирается остановить ужесточение политики.

Что делала ФРС последние годы?

Повышала ставки. В 2015 году Федеральная резервная система прервала цикл понижения ставок и стала их повышать. Регулятор отказался от низких ставок на фоне сильных макроэкономических показателей, чтобы не допустить перегрева экономики США. ФРС повысила ставку девять раз за 2015–2018 гг. — с 0–0,25% до 2,25–2,5%.

Сокращала баланс. Из-за программ количественного смягчения (QE) к 2014 году на балансе ФРС скопились финансовые активы $4,5 трлн. Постоянная поддержка рынка регулятором искажала ожидания инвесторов и подталкивала их покупать больше рискованных бумаг.

( Читать дальше )

Покупка акций компании Incyte Corp. ($INCY). Инвестидея от 6.02.19

- 07 февраля 2019, 18:38

- |

Биржа: NASD

Сектор: Healthcare

Отрасль: Biotechnology

Условия сделки

Продажа: в зоне $73-76

Стоп-лосс: под $66,12

Тейк профит: первая цель — $88, затем $101

Горизонт инвестирования: до середины 2019 г.

Краткая характеристика компании

Incyte — крупная международная биофармацевтическая корпорация. Компания разрабатывает, развивает и продает лекарства от раковых заболеваний. Флагманские продукты Incyte — JAKAFI и ICLUSIG. На 2-3 стадии клинических испытаний также находятся Руксолитиниб, Тофацитиниб, Эпакадостат и другие препараты.

Компания сотрудничает с ведущими международными корпорациями из отрасли здравоохранения, в том числе Novartis International Pharmaceutical Ltd., Eli Lilly and Company, Agenus Inc., Pfizer.

Incyte была основана в 1991 г., штаб-квартира корпорации находится в Делавэре.

( Читать дальше )

Покупка гособлигаций США через iShares 7-10 Year Treasury Bond ETF ($IEF). Инвестидея от 31.01.2019

- 31 января 2019, 19:45

- |

Биржа: NASD

Сектор: Financial

Отрасль: Exchange Traded Fund

Условия сделки

Покупка: в зоне $102,5–$103,5

Стоп-лосс: под $99,44

Тейк профит: минимальная среднесрочная цель — $106, затем $109

Горизонт инвестирования: до конца мая 2019 г.

Краткая характеристика инструмента

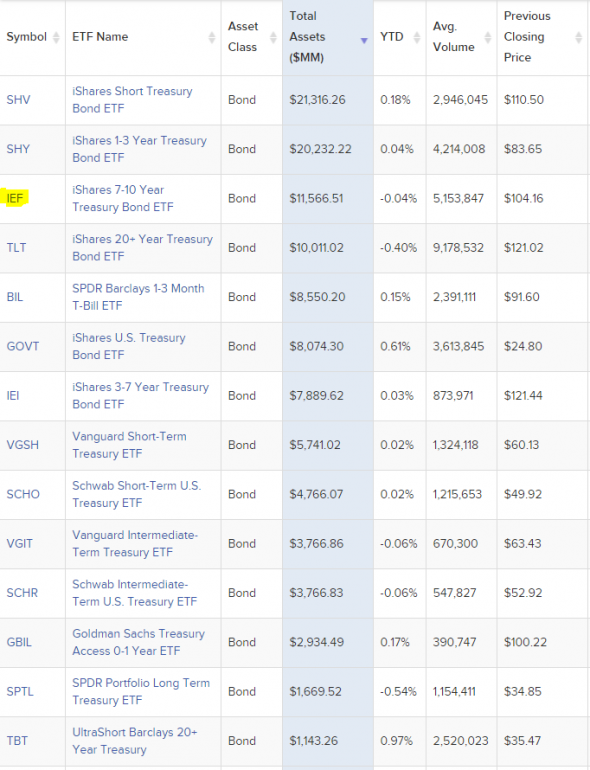

ETF $IEF — финансовый инструмент, который позволяет косвенно инвестировать в ICE U.S. Treasury 7-10 Year Bond Index. Данный индекс на 95% состоит из казначейских облигаций США со сроком погашения от 7 до 10 лет.

Для исполнения данной идеи есть альтернативные инструменты (см. рис. 1).

Рис. 1. ETF для инвестиций в гособлигации США. Источник: ETFdb.com

Капитализация инструмента составляет более $11.5 млрд (группа +Large).

( Читать дальше )

Продажа акций компании AstraZeneca PLC ADR ($AZN). Инвестидея от 17.01.2019

- 17 января 2019, 18:21

- |

Биржа: NYSE

Сектор: Healthcare

Отрасль: Drug Manufacturers — Major

Условия сделки

Продажа: в зоне $35,7-36,7

Стоп-лосс: $39,45

Тейк профит: $32,2

Горизонт инвестирования: до середины марта 2019 г.

Краткая характеристика компании

Транснациональная компания AstraZeneca PLC была основана в Кэмбридже, Великобритании в 1992 г. Она разрабатывает и продает рецептурные лекарства для лечения онкологических, сердечно-сосудистых, метаболических, респираторных, желудочно-кишечных, неврологических и инфекционных заболеваний.

Капитализация эмитента составляет более $90 млрд (группа +Large).

Фундаментальное описание идеи

В начале 2019 года мы продолжаем придерживаться основной идеи: тренд на рынке акций развернулся вниз. На момент прогноза, 16 января 2019 г., основной индекс США S&P 500 подошел к ожидаемой зоне сопротивления 2600-2650 пунктов. Возможно, распродажи, которые начались осенью 2018 г., скоро возобновятся с новой силой.

( Читать дальше )

Михаил Дорофеев о финансовых рынках в 2019 году

- 09 января 2019, 17:03

- |

Ключевые экономические темы прошедшего года обсудили в конце декабря. Сейчас рассказываем о главных трендах нового года. Именно за ними будут пристально следить наши коллеги и союзники.

Михаил Дорофеев, глава аналитического департамента и управляющий портфелем DTI Algorithmic, считает, что в следующем году

- финансовые рынки продолжат падать,

- индекс доллара будет расти, а валюты развивающихся рынков — девальвироваться,

- обвал криптовалют возобновится.

#справка Если неудобно смотреть видео, прочитайте его расшифровку ниже.

( Читать дальше )

Михаил Дорофеев рассуждает о ситуации на рынке нефти

- 17 декабря 2018, 18:11

- |

В 2014–2015 гг. на рынке нефти предложение превышало спрос, в результате чего цены упали с $112 до $34 за баррель. После долгих переговоров баланс взялись восстанавливать члены ОПЕК, договорившись в ноябре 2016 года общими усилиями сократить добычу.

В умных книжках пишут, что сокращение предложения подталкивает цены наверх. Получается, картель поступил логично, и его действия давно должны были вернуть котировки к $100 за баррель. Однако в реальности все зависит не только от решений ОПЕК, но и от других факторов. То США сланцевую революцию поднимают, то крупнейшие импортеры нефти — Китай и Индия — снижают спрос из-за внутренних проблем. Поэтому картель уже в течение двух лет сокращает добычу, но так и не добился долгосрочного восстановления цен.

( Читать дальше )

редакция на книгу "Джедайские техники"

- 24 мая 2018, 22:37

- |

Это уже не первая моя прочитанная книга по данной тематике, так что отнеслась к ней скептически.

Из плюсов:

— читается легко. Проглотила за 3 дня

— понравилась глава 2. «Человеку свойственно жить либо в прошлом, либо в будущем, а находиться здесь и сейчас ему представляется невероятно сложным делом. Как это типично для нас: мучиться бессоницей из-за мыслей о работе, после чего на работе испытывать сложности с выполнением даже простейших задач, так как мы не выспались и глава не соображает»

— никто не может постоянно держать себя в тонусе, напряжении. Нужно максимально детализировать задачу на простые блоки, которые может выполнить «обезъянка» (по привычке, на автомате), экономя мыслетопливо.

— экономию мыслетоплива, описанную в книге, наглядно выражает схема:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал