ЕВРО

Фокус Рынка с Дмитрием Лебедем

- 25 октября 2016, 11:33

- |

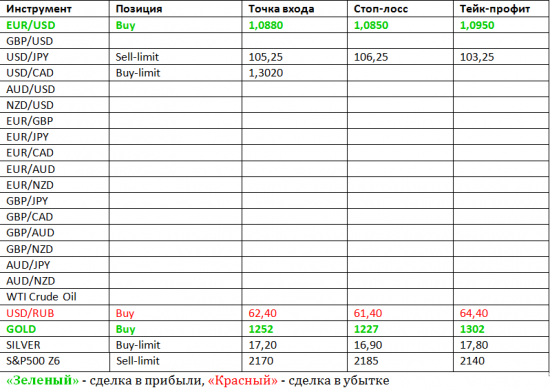

На финансовых рынках наблюдается положительная динамика. Инвесторы перешли в активную фазу Risk On. В первую очередь, это отражается на американских фондовых индексах, которые растут (Nasdaq +1%). Кроме того, нефтяные котировки хоть и консолидируются, но держаться выше 50$. Даже новость о том, что Ирак не будет участвовать в заморозке объема добычи, не привело к обвалу цен на «черное золото». Кроме того, появилась новость о том, что компания AT&T приобретает Time Warner за 85,4 млрд. долларов.

На валютном рынке наблюдается положительная динамика в пользу американского доллара. Единственно, кто идет иначе – это вновь российский рубль. Высокий спрос на ОФЗ и налоговый период поддерживают данную валюту. Кроме того, и нефтяные котировки добавляют некоторую долю позитива. Интересно то, что среди лидеров роста выступают бразильский реал и мексиканское песо, что говорит о росте инвестиций в развивающиеся рынки. Вчерашняя позиция по паре EUR/USD закрылась в районе безубытка.

- комментировать

- ★1

- Комментарии ( 0 )

V! EUR USD торг сигн Д1, Н1

- 25 октября 2016, 09:08

- |

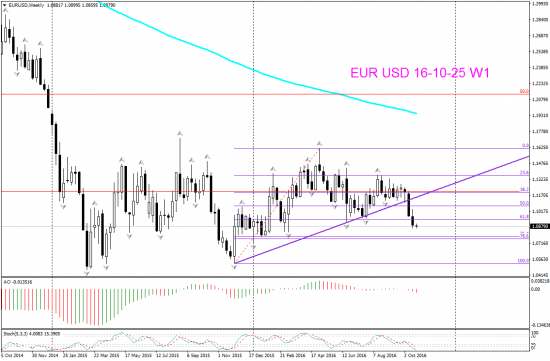

EUR USD 16-10-25 Торг сигналы Д1 и Н1

Евро к доллару закрыл неделю хорошей нисходящей свечой без признаков разворота — можно ожидать продолжения (см ниже график W1). Но учитывая, что снижение было практически безоткатным — вполне возможно ожидать коррекции, поэтому с новыми позициями по тренду следует быть осторожным. В дневном масштабе имеется торговая модель «внутренний бар» — модель в обе стороны, выше макс внутреннего бара лонги, ниже минимума — короткие позиции (см график Д1) . В меньшем масштабе времени, Н1, имеется крюк Росса с дивергенцией (АО), и пробита фигура «двойное дно» (см ниже график Н1). В небольших масштабах времени (либо на разворотной модели вверх Н4) можно брать длинные позиции с целями:

1) цель «по двойному дну» — около 1,092 (зеленая разметка)

2) фибо 61,8 от последнего недельного укрепления около 1,094 (фиолетовые фибо)

3) область около Н1 200-периодной МА — около 1,096

При закреплении ниже минимума понедельника — короткие позиции с основным ориентиром 1,08 и далее область 1,078-1,075 (фибо 76-78 от последнего недельного укрепления). В любом случае длинные позиции, если они возникнут, следует брать объемом меньшим, чем короткие, поскольку это движение против среднесрочного тренда.

( Читать дальше )

В затишье перед бурей можно еще поработать с акциями Башнефти

- 24 октября 2016, 13:22

- |

Прошедшее на прошлой неделе заседание ЕЦБ не принесло ясности по поводу судьбы программы выкупа облигаций, которая заканчивается весной 2017 года. На сопроводительной пресс-конференции Драги отказался предоставить любую информацию о будущем программы QE, аргументируя это тем, что данный вопрос не обсуждался на заседании ЕЦБ. Есть вероятность, что из-за необходимости поддержки проблемных стран Еврозоны, а так же из-за растущих проблем банковской системы все-таки придется принимать решение о продлении программы QE после марта 2017 года. Но пока отсутствие намеков на некоторое сворачивание программ выкупа от Марио Драги привело к новому витку ослабления евро. И если большинство валютных пар пребывают в относительно спокойном состоянии, то евро после заседания ЕЦБ пошло на новую волну снижения. А всего с начала октября потери евро к доллару составляют уже более 4%. Слабость евро стала важным вкладом в дальнейшее укрепление индекса доллара. А на фоне укрепляющегося доллара подорожание многих активов стало проблематичным.

( Читать дальше )

Фокус Рынка с Дмитрием Лебедем

- 24 октября 2016, 11:11

- |

Начинаем новую торговую неделю. Среди фундаментальных событий, сегодня у нас публикация индексов деловой активности и выступления некоторых руководителей ФРС. Финансовые рынки готовятся к 8 ноябрю – президентским выборам США. В самом разгаре квартальная отчетность. Пятничная публикация многих корпораций добавила положительное настроение на фондовые площадки. На сырьевом рынке боковое движение, аналогично и на валютном.

По позициям:

Рубль перешел в отрицательную зону, и это благодаря тому, что за последние дни, эта валюта демонстрирует самый крепкий рост против американского доллара.

По золоту сделка в прибыльной зоне.

Добавляем новую сделку, по паре EUR/USD. У нас есть технические сигналы – это бычья дивергенция на часовке и 4-часовке. Плюс положительная публикация PMI Германии.

Экономический дайджест 23.10.2016

- 23 октября 2016, 19:53

- |

На российском рынке пара доллар/рубль на прошедшей неделе на фоне высоких цен на нефть и налогового периода в основном снижалась. Возможно, рост на прошлой неделе с нового минимума 61.8175 — это уже начало давно ожидаемой мной длительной коррекции к падению с январских максимумов в направлении диапазона 71-80, которая может продлиться до зимы, а может и до начала весны. При другом варианте подсчёта волн нас ждёт ещё обновление минимума, но вряд ли оно будет сильно глубоким. Варианты долгосрочных разметок здесь. Закрытие недели — 62.37. Индекс РТС закрыл неделю на отметке 986.37.

Мировые рынки

Нефть Сейчас уже можно констатировать, что 11 февраля этого года нефть WTI поставила низ годового и четырёхлетнего цикла на уровне 26.05 (разметку можно посмотреть здесь). Как и предполагалось, диапазон 51-55 был достигнут (максимум — 51.67). Снижение с этого уровня продолжалось до 3 августа,

( Читать дальше )

ЕЦБ молчит, но это ненадолго

- 21 октября 2016, 13:36

- |

Прошедшее заседание Европейского центрального банка никаких новостей не принесло. Параметры денежно-кредитной политики изменены небыли. Последующая пресс-конференция главы Марио Драги прошла в том же духе. Единственное, что запомнилось с его слов – это то, что они в ЕЦБ ничего не обсуждали: ни возможное сворачивание программы QE, ни её продление.

Возникает лишь один вопрос: а почему Европейский центральный банк занял такую позицию? Что служит причиной его молчания и бездействия? Ответ прост – ждем декабрьское заседание, где и будут приниматься вопросы по возможному продлению программы количественного смягчения. Всех волнует вопрос, что ЕЦБ будет делать после весны 2017 года?

Текущий уровень инфляции крайне низок. Он грозит вновь перерасти в дефляцию. Программа выкупа облигаций, по мнению самого ЕЦБ, проходит с накладками из-за низкой ликвидности рынка. Но будем откровенны. Текущий объем собственности казначейских облигаций стран Еврозоны в портфеле ЕЦБ составляет около 10-15 процентов. То есть, рынок дает возможность выкупить бумаг еще на 85-90 процентов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал