SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ЕЦБ

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

О текущей ситуации.

- 07 марта 2012, 17:10

- |

Вчера случилось знаковое событие, пружинка о которой я писал буквально день назад наконец сжалась до предела и выстрелила, несмотря на истеричные вопли о ликвидации политических рисков и мифов о западных деньгах. Медведи наконец глотнули воздуха. На графике индекс DJ, в прямоугольниках похожие периоды рынка после которых начинался резкий откат, в первый раз выложил этот график 1 марта. И так попробуем посмотреть чего можно ждать в дальнейшей перспективе.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 16 )

3 трлн. евро или 4 трлн. долл. - ЕЦБ жжжет!

- 07 марта 2012, 13:37

- |

Да, речь идет о балансе ЕЦБ. Вчера получили обновленные данные после проведения LTRO 2.0.

Баланс ЕЦБ достиг фантастических 3 трлн. евро — «печатный станок» не знает границ!!!

Размер созданной чистой ликвидности за неделю в рамках LTRO 2.0 — 310 млрд., в рамках всех перекрестных программ ЕЦБ — 330 млрд.

Полный текст ближе к вечеру, а сейчас запись брифинга Freshhh (12:00 мск), практически полностью посвященному политике ЕЦБ, ФРС, евро и т.п. + эк. календарю (США, Китай, Европа). Разбивка по минутам:

1:00 — обновленные цифры по балансу ЕЦБ

2:50 — сравнение баланса ФРС и ЕЦБ, причины изменений

8:50 - динамика евро и зависимость от политики ФРС и ЕЦБ — смотрим на FED/ECB Index vs. EUR/USD — главное соотношение 2012 года

( Читать дальше )

Баланс ЕЦБ достиг фантастических 3 трлн. евро — «печатный станок» не знает границ!!!

Размер созданной чистой ликвидности за неделю в рамках LTRO 2.0 — 310 млрд., в рамках всех перекрестных программ ЕЦБ — 330 млрд.

Полный текст ближе к вечеру, а сейчас запись брифинга Freshhh (12:00 мск), практически полностью посвященному политике ЕЦБ, ФРС, евро и т.п. + эк. календарю (США, Китай, Европа). Разбивка по минутам:

1:00 — обновленные цифры по балансу ЕЦБ

2:50 — сравнение баланса ФРС и ЕЦБ, причины изменений

8:50 - динамика евро и зависимость от политики ФРС и ЕЦБ — смотрим на FED/ECB Index vs. EUR/USD — главное соотношение 2012 года

( Читать дальше )

LTRO-2 окончательно провалилось, рекордное количество европейских банков столкнулись с маржин-коллами

- 07 марта 2012, 13:07

- |

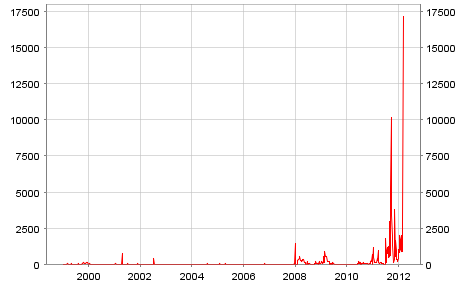

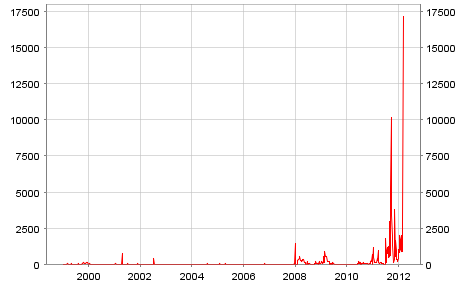

А вот этого никто не ожидал – вышли действительно шокирующие данные по показателю «deposits related to margin calls» – депозиты, к которым были предъявлены требования по увеличению гарантийного обеспечения, выраженные в евро. Проще говоря, банки, взявшие деньги в долг под обеспечение, столкнулись с масштабными маржин-коллами.

Источник — sdw.ecb.europa.eu/quickview.do?SERIES_KEY=123.ILM.W.U2.C.L025.U2.EUR

Показатель вырос с 200 миллионов до 17 млрд.евро с момента начала LTRO в декабре (смотрим график)

Этот показатель, скорее всего, станет соотношением года – 2012, так же, как баланс FED/ECB

Что все это значит?

Deposits related to margin calls резко растут, когда обеспечение банков под кредиты ЕЦБ, выраженное в базовых активах, падает в цене. По сути это означает, что качество базовых активов резко ухудшилось, это должно вызывать сильное беспокойство. Что, по сути, это означает? Банки, взявшие деньги в ходе LTRO 2 сталкиваются с непомерными трудностями в обеспечении. Они будут вынуждены частично выплачивать долги, в том числе в кэше, проводить делевереджинг, продавать свои активы, далее покупать дорожающие базовые активы и увеличивать залоговые обеспечения –

( Читать дальше )

Источник — sdw.ecb.europa.eu/quickview.do?SERIES_KEY=123.ILM.W.U2.C.L025.U2.EUR

Показатель вырос с 200 миллионов до 17 млрд.евро с момента начала LTRO в декабре (смотрим график)

Этот показатель, скорее всего, станет соотношением года – 2012, так же, как баланс FED/ECB

Что все это значит?

Deposits related to margin calls резко растут, когда обеспечение банков под кредиты ЕЦБ, выраженное в базовых активах, падает в цене. По сути это означает, что качество базовых активов резко ухудшилось, это должно вызывать сильное беспокойство. Что, по сути, это означает? Банки, взявшие деньги в ходе LTRO 2 сталкиваются с непомерными трудностями в обеспечении. Они будут вынуждены частично выплачивать долги, в том числе в кэше, проводить делевереджинг, продавать свои активы, далее покупать дорожающие базовые активы и увеличивать залоговые обеспечения –

( Читать дальше )

Депозиты "overnight" ЕЦБ, Португалия, нефть и ВВП, EUR/USD...

- 06 марта 2012, 13:51

- |

Содержние дневного брифинга Freshhh (12:00 мск):

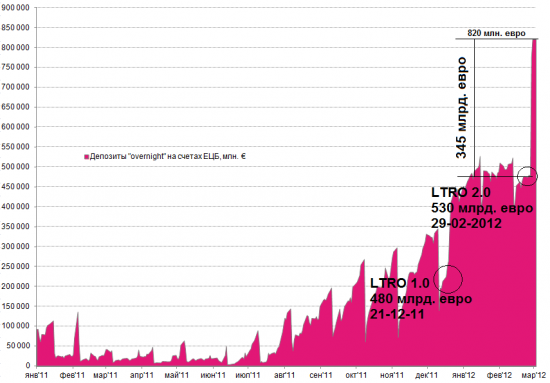

1:15 — депозиты «overnight» ЕЦБ на исторических значениях (последствия LTRO 2.0)

07:42 — доходности по облигациям Португалии растут после LTRO 2.0

08:30 — динамика EUR/USD после LTRO 2.0

09:40 — как рост нефти влияет на ВВП (на основе статьи с zerohedge.com)

11:00 — ожидания по российскому рынку

Автор и ведущий: Дмитрий Шагардин

1:15 — депозиты «overnight» ЕЦБ на исторических значениях (последствия LTRO 2.0)

07:42 — доходности по облигациям Португалии растут после LTRO 2.0

08:30 — динамика EUR/USD после LTRO 2.0

09:40 — как рост нефти влияет на ВВП (на основе статьи с zerohedge.com)

11:00 — ожидания по российскому рынку

Автор и ведущий: Дмитрий Шагардин

Куда утекают деньги ЕЦБ?

- 06 марта 2012, 11:42

- |

График. Депозиты “overnight” на счетах ЕЦБ, млн. евро

Источник: Bloomberg

Почти вся порция огромной ликвидности коммерческих банков, полученная в рамках LTRO 2.0 – второй программы рефинансирования ЕЦБ коммерческих банков в виде выдачи 3-летних кредитов под ставку 1%, припарковалась на депозитах “overnight” ЕЦБ. Операция была проведена 29 февраля и 1 марта деньги дошли до банков, которые, в свою очередь, поспешили вернуть их обратно на счета ЕЦБ. Опубликованная 5 марта статистика говорит о том, что на депозиты овернайт с 29 февраля поступило около €350 млрд. – показатель достиг исторически максимального значения в €820 млрд.

Февральские опросы инвесторов и европейских банков Goldman Sachs на тему ожиданий по второй программе LTRO в целом оказались верны как по объему представленных кредитов ЕЦБ, так и по многим другим параметрам:

( Читать дальше )

Глава Бундесбанка раскритиковал кредитную политику ЕЦБ

- 04 марта 2012, 10:42

- |

Глава Бундесбанка (Центробанк ФРГ) Йенс Вайдманн подверг критике операции Европейского Центробанка (ЕЦБ) по предоставлению банкам долгосрочных кредитов. В частности, Й.Вайдманн обеспокоен чрезмерно мягкими залоговыми критериями на тендерах ЕЦБ, о чем глава Бундесбанка заявил в интервью немецким СМИ.

Й.Вайдманн указал на «слишком щедрые» условия финансирования со стороны ЕЦБ и предположил, что трехлетние кредиты Центробанка успокоят банковский сектор лишь на время, «наступившее затишье может оказаться обманчивым», цитирует Reuters.

Ранее на этой неделе немецкие СМИ уже писали о растущем скептицизме в коридорах Бундесбанка по отношению к кредитной политике ЕЦБ. Как сообщалось, Й.Вайдманн даже написал письмо главе ЕЦБ Марио Драги, в котором выразил мнение, что Европейскому ЦБ не стоит приучать банки к легким деньгам.

Й.Вайдманн указал на «слишком щедрые» условия финансирования со стороны ЕЦБ и предположил, что трехлетние кредиты Центробанка успокоят банковский сектор лишь на время, «наступившее затишье может оказаться обманчивым», цитирует Reuters.

Ранее на этой неделе немецкие СМИ уже писали о растущем скептицизме в коридорах Бундесбанка по отношению к кредитной политике ЕЦБ. Как сообщалось, Й.Вайдманн даже написал письмо главе ЕЦБ Марио Драги, в котором выразил мнение, что Европейскому ЦБ не стоит приучать банки к легким деньгам.

Михаил Хазин : ЕЦБ опять дал всем денег - будет ли эффект, и какой

- 29 февраля 2012, 22:58

- |

Как и было обещано, 29 февраля Европейский центробанк провел размещение эмиссионной ликвидности среди европейских коммерческих банков и, в общей сложности, дал им на три года, в рамках программы LTRO 529.5 млрд. евро. Что, примерно, соответствует 650 миллиардам долларов или всему объему программу QE2. Если учесть предыдущее размещение, состоявшееся в декабре, всего получается существенно более триллиона долларов.

Сумма колоссальная, скорее всего, сравнимая с общим объемом денежной массы в Евросоюзе (напомним, что до начала кризиса баланс ФРС был менее триллиона долларов, сейчас – чуть меньше 2.5 триллионов), точно сказать достаточно сложно, поскольку в Европе «ходят» и национальные валюты, и ценные бумаги, номинированные в долларах. И возникает естественный вопрос – а куда все эти деньги деваются, пусть даже на короткое время, почему не возникает быстрой инфляции?

Ответ достаточно простой – они заменяют «плохие» активы банков, по которым возврата уже точно не будет. Но они-то откуда берутся? Ведь спад в ЕС, по официальным данным, во всяком случае, совсем незначительный? Ответ кроется, во-первых, в пресловутом «частичном резервировании» — собственные капиталы банков обеспечивали до недавнего времени от силы 4-5% активов (ЕЦБ, правда, обещает в скором времени довести эту цифру до 9%, но сколько банков погибнет в этом процессе – большой вопрос). Так что как только у какого-то из банков начинаются серьезные неприятности, он сам погасить свои проблемы не может – и начинается «цепная реакции», поскольку все банки связаны друг с другом.

( Читать дальше )

Сумма колоссальная, скорее всего, сравнимая с общим объемом денежной массы в Евросоюзе (напомним, что до начала кризиса баланс ФРС был менее триллиона долларов, сейчас – чуть меньше 2.5 триллионов), точно сказать достаточно сложно, поскольку в Европе «ходят» и национальные валюты, и ценные бумаги, номинированные в долларах. И возникает естественный вопрос – а куда все эти деньги деваются, пусть даже на короткое время, почему не возникает быстрой инфляции?

Ответ достаточно простой – они заменяют «плохие» активы банков, по которым возврата уже точно не будет. Но они-то откуда берутся? Ведь спад в ЕС, по официальным данным, во всяком случае, совсем незначительный? Ответ кроется, во-первых, в пресловутом «частичном резервировании» — собственные капиталы банков обеспечивали до недавнего времени от силы 4-5% активов (ЕЦБ, правда, обещает в скором времени довести эту цифру до 9%, но сколько банков погибнет в этом процессе – большой вопрос). Так что как только у какого-то из банков начинаются серьезные неприятности, он сам погасить свои проблемы не может – и начинается «цепная реакции», поскольку все банки связаны друг с другом.

( Читать дальше )

Банки в среду заняли у Европейского Центробанка 530 миллиардов евро на три года

- 29 февраля 2012, 15:15

- |

Банки в среду заняли у Европейского Центробанка 530 миллиардов евро на три года, что укрепило надежду на рост кредитования компаний и дальнейшее снижение стоимости заимствования для стран кризисной еврозоны.

Всего заявки на кредиты подали 800 банков. При этом спрос превысил прогнозные 500 миллиардов евро и результат первого подобного аукциона ЕЦБ в конце декабря — 489 миллиардов евро. Курс евро ненадолго подскочил к доллару, но затем отступил назад, а рынок акций практически не отреагировал.

Полный текст: http://take-profit.org/newsreview.php?mid=6480&ind=no

Всего заявки на кредиты подали 800 банков. При этом спрос превысил прогнозные 500 миллиардов евро и результат первого подобного аукциона ЕЦБ в конце декабря — 489 миллиардов евро. Курс евро ненадолго подскочил к доллару, но затем отступил назад, а рынок акций практически не отреагировал.

Полный текст: http://take-profit.org/newsreview.php?mid=6480&ind=no

Прогнозы по LTRO-2

- 28 февраля 2012, 16:43

- |

Завтра в 14:15мск ЕЦБ объявит объем ЛТРО-2.

КИТ-ФИНАНС: не стоит ждать сильных движений на мировых (и российском) рынках до этого момента. Будем аккуратны! Думаю, что сработает стратегия «Покупай на слухах, продавай по факту». Не думаю, что продажи будут глубокими.

ВТБ-Капитал: Anything substantially higher, say above EUR 600bn would be interpreted positively by equity markets (simply a liquidity-play), while anything below EUR 350bn is to disappoint the equity market bulls.

АЙТИ-Инвест-Проспект:

Мы верим, что объем LTRO не превысит рыночных ожиданий и будет близок в прошлому результату 489 млрд евро, и это не обязательно послужит началом процесса бегства от рисков.

Уровни волатильности на рынке акций и валют сейчас довольно низкие.

Такая волатильность больше подходит атмосфере стабильного роста, но не сейчас.

Чем выше будет нефть, тем меньше вероятность возобновления существенного глобального роста. LTRO и другие операции ликвидности могут помочь сохранить низкую волатилность на рынках.

Barclays: All euro area clients expect an LTRO higher than EUR450bn, while 64% expect it to be even higher than EUR600bn. 46% of our clients consider a large LTRO auction positive for the EUR, against our view. The survey found that 64% of the banks outside the euro area and 48% of the banks in the euro area expect the EUR to rally in the event of a larger-than-consensus LTRO, strongly against our view that the EUR should weaken under that scenario.

Каким будет объем LTRO-2 (опрос Barclays 204 )

Какие классы активов выиграют от LTRO, который превысит по объему консенсус?

Чьи кредитные рынки выиграют больше всего?

Какие валюты надо брать, если объем LTRO превысит консенсус?

КИТ-ФИНАНС: не стоит ждать сильных движений на мировых (и российском) рынках до этого момента. Будем аккуратны! Думаю, что сработает стратегия «Покупай на слухах, продавай по факту». Не думаю, что продажи будут глубокими.

ВТБ-Капитал: Anything substantially higher, say above EUR 600bn would be interpreted positively by equity markets (simply a liquidity-play), while anything below EUR 350bn is to disappoint the equity market bulls.

АЙТИ-Инвест-Проспект:

- Во-первых, мы ожидаем невысокого спроса на новые кредиты в рамках LTRO-2, что заставит курс евро снизиться с текущих уровней.

- Во-вторых, перегретые фондовые индексы, наконец, получат повод к коррекции (после декабрьского LTRO европейские индексы снижались почти неделю).

- В-третьих, выходящий в четверг индекс PMI для производственной сферы Китая имеет больше шансов опуститься ниже отметки 50 п., что лишь усилит нисходящее движение на мировых фондовых и сырьевых рынках. В связи с этим мы не рекомендуем игрокам покупать рискованные биржевые активы на текущих уровнях.

Мы верим, что объем LTRO не превысит рыночных ожиданий и будет близок в прошлому результату 489 млрд евро, и это не обязательно послужит началом процесса бегства от рисков.

Уровни волатильности на рынке акций и валют сейчас довольно низкие.

Такая волатильность больше подходит атмосфере стабильного роста, но не сейчас.

Чем выше будет нефть, тем меньше вероятность возобновления существенного глобального роста. LTRO и другие операции ликвидности могут помочь сохранить низкую волатилность на рынках.

Barclays: All euro area clients expect an LTRO higher than EUR450bn, while 64% expect it to be even higher than EUR600bn. 46% of our clients consider a large LTRO auction positive for the EUR, against our view. The survey found that 64% of the banks outside the euro area and 48% of the banks in the euro area expect the EUR to rally in the event of a larger-than-consensus LTRO, strongly against our view that the EUR should weaken under that scenario.

Каким будет объем LTRO-2 (опрос Barclays 204 )

Какие классы активов выиграют от LTRO, который превысит по объему консенсус?

Чьи кредитные рынки выиграют больше всего?

Какие валюты надо брать, если объем LTRO превысит консенсус?

Еврозона. ЕЦБ: нет необходимости сокращать ставки до уровня ниже 1%

- 28 февраля 2012, 15:33

- |

Еврозона. ЕЦБ, Новотны: нет необходимости сокращать ставки до уровня ниже 1%

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал