ИНФЛЯЦИЯ

Что творится? Утренний обзор

- 24 сентября 2022, 10:59

- |

Субботий. Посмотрим, что нам там пишут и сообщают.

Начнем… начнем с недвижки. Они пишут...

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 7 )

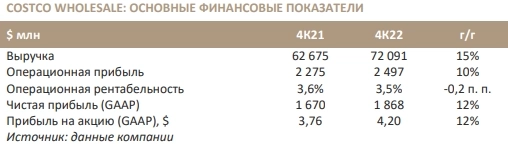

Costco Wholesale: пандемия позади, а продажи LfL по-прежнему быстро растут - Синара

- 23 сентября 2022, 21:02

- |

Акции компании снизились в ходе расширенной торговой сессии на 3,3%.

Сопоставимые продажи в 4К22 выросли на 13,7% благодаря все еще действующему эффекту COVID-19, из-за которого покупатели предпочитают готовить еду дома и совершают больше покупок в магазинах. Из-за высокой инфляции, ускорившей рост затрат, операционная рентабельность Costco снизилась, но незначительно (-0,2% г/г до 3,5%).

Опубликованные результаты нам представляются достаточно сильными, хотя факторы, позволяющие показывать такие высокие темпы роста, — инфляция и пандемия — относятся к временным. Поэтому на более длительном горизонте ожидаем замедления роста продаж до 6–8% г/г. Мы считаем снижение котировок ретейлера неоправданным и ожидаем их восстановления.Вахрамеев Сергей

Фомкина Ирина

Синара ИБ

Что творится? Утренний излучатель

- 23 сентября 2022, 06:13

- |

С пятницей! Всем привет!

Сегодня больше поговорим о торговых вещах, но начнем как обычно с загнивающего Запада. Ведь если не говорить постоянно о загнивающем Западе, то можно словить новую страшную болезнь — «депрессивный синдром Тимофея» и пиши пропало. Поэтому только так, только разоблачать.

США

( Читать дальше )

Российская экономика демонстрирует устойчивость к кризису - Альфа-Банк

- 22 сентября 2022, 15:09

- |

По нашим оценкам, спад ВВП может оказаться даже еще менее сильным в 2022 г. и составить -2%, однако мы ожидаем, что он будет гораздо более глубоким в 2023 г. и составит -5% г/г на фоне неблагоприятной внешней конъюнктуры.

Ведомство прогнозирует рост ВВП на уровне 2,6% г/г в 2024-2025 гг. Прогноз по инфляции улучшен до 12,4% на конец года (против 13,4%, согласно предыдущему прогнозу) и остался на уровне 5,5% на 2023 г. Безработица, в среднем за год, ожидается на уровне 4,2% в 2022 г., реальные зарплаты и реальные располагаемые доходы снизятся всего на 2% г/г и, начиная с 2023, будут показывать рост.

В целом улучшение прогноза Минэкономразвития подтверждает тот факт, что экономика демонстрирует устойчивость к кризису, между тем недавнее усиление внешних геополитических рисков может стать причиной понижения прогнозов.Орлова Наталия

«Альфа-Банк»

Стабильность рубля объяснима - Локо-Инвест

- 22 сентября 2022, 13:33

- |

Озвучены первые ориентиры по бюджету – рост расходов в 2023 до 29 трлн руб. и дефицит 2% ВВП в 2022 (3 трлн руб.) и 1.4%/0.7% в 2024/25, который будут финансировать преимущественно за счет внутренних заимствований

Минэкономики пообещало небольшой спад на 0.8% в 2023 после -2.9% в этом и рост на 2.6% в 2024/25, ждёт от ЦБ политики «чуть мягче, чем нейтральная» при инфляции 5.5% в 2023, а также ослабления рубля в ближайшие годы, но "…он будет на 10-15% крепче в реальном выражении, чем за последние 5 лет"

( Читать дальше )

ФРС существенно ухудшила прогноз экономики на текущий год (комментарий аналитиков "Финама")

- 22 сентября 2022, 13:25

- |

На заседании 20-21 сентября ФРС в третий раз подряд повысила процентную ставку по федеральным фондам сразу на 75 б. п. до 3,0-3,25%, решение было принято единогласно. Оно было полностью ожидаемо рынком, при этом с вероятностью около 20% предполагалось повышение ставки сразу на 100 б. п. Фактически, Пауэлл подтвердил «ястребиный» настрой своих прежних высказываний в Джексон-Хоуле – для достижения ценовой стабильности и снижения инфляции к цели 2% необходимо достижение более сбалансированного состояния спроса и предложения и процентные ставки, тормозящие экономический рост. ФРС намерена охлаждать спрос, даже если это причинит «боль» – слабые темпы роста экономики, повышение безработицы. ФРС готова к дальнейшему активному повышению ставок – медианный прогноз членов FOMC предполагает, что к концу этого года ставка достигнет 4,25-4,5%, максимальный уровень будет достигнут в следующем году – 4,5-4,75%, затем будет снижаться, но оставаться выше долгосрочного нейтрального уровня на всем горизонте по 2025 г. При этом оценки верхней границы ставки на будущий год (4,5%/4,75%/5%) распределены практически поровну. Это рекордные уровни ставки ФРС с 2007 года (перед глобальным экономическим кризисом 2008 года), и регулятор идет к ним максимально быстро с 1980-х гг.

По словам Пауэлла, «никто не знает, приведет ли этот процесс к рецессии, и если да, то насколько значительной будет эта рецессия», но альтернатива – сохранение высокой инфляции – причинит впоследствии еще большую «боль». В ближайшие месяцы «мы будем искать убедительные доказательства того, что инфляция снижается, что соответствует ее возвращению к 2%», целесообразно продолжение повышения ставки, а шаг будет определяться от заседания к заседанию. По мере дальнейшего ужесточения ДКП и замедления инфляции, по его мнению, будет целесообразно замедлить и темп повышения ставки. Важным можно считать и сообщение, что ФРС хочет видеть реальные положительные доходности вдоль всей кривой доходностей (UST).

( Читать дальше )

Чем Пауэлл из ФРС так расшатал рынки? Куда дальше?

- 21 сентября 2022, 23:05

- |

На самом деле ничего нового не произошло! Просто у нас появилось больше данных о намереньях ФРС США, которые говорят о том, что условия финансирования будут всё жёстче — это в переводе на русский означает то, чтобы инвесторы не трогали акции и крипту, а доллар продолжит туземунить.

🤷🏼♂️ Почему рынки так колбасило?

Всё просто! Инвесторы изначально заложили в стоимость акций, крипты и прочих активов то, что ставку повысят на 0,75%, а также то, что ФРС будет супержёсткими. В итоге ФРС супержёсткие, но все это уже и так поняли инвесторы и жёстче ФРС быть не может. Только вдумайтесь, что средний прогнозный диапазон ставки 4,6% — это АД для рынков (акций и крипты). Куда жёстче? Такая ставка была перед финансовым кризисом 2008 года.

Но далее, в момент выступления глава ФРС Пауэлл заявил, что им нужно убедиться в снижении инфляции, чтобы начать снижать ставку и инвесторы стали хвататься за соломинку малейшего позитива. В итоге рынки упали, потом взлетели и сейчас логично падают!

( Читать дальше )

Пресс-конференция Джерома Пауэлла: Главное

- 21 сентября 2022, 21:44

- |

👉 Ценовая стабильность — основа нашей экономики. Мы верим, что повышение ставки до 3,25% оправдано. Мы твердо привержены снижению инфляции до 2% и будем непреклонны.

👉 Функционирующая экономика требует ценовой стабильности. Мы намеренно меняем нашу политику. ФРС стремится вернуться к «достаточно ограничительным» ставкам.

👉 ФРС продолжает видеть повышенные риски инфляции

👉 В ближайшие месяцы мы будем искать убедительные доказательства того, что инфляция движется вниз. Мы сделаем все от нас зависящее для достижения наших целей.

👉 Снижение инфляции, вероятно, потребует длительного периода роста ниже тренда. Нам, вероятно, потребуется ограничительная политика в течение некоторого времени.

👉 Мы предпринимаем решительные, быстрые шаги. Но в какой-то момент станет целесообразным замедлить темпы повышения ставок. Политика будет зависеть от будущих данных.

👉 Чтобы начать снижать ставки, мы должны быть «очень уверены», что инфляция вернется к 2%.

( Читать дальше )

Прогнозируемая средняя ставка по фондам ФРС на конец 2022 года составляет 4,4%, по сравнению с 3,4% в июне — ФРС США

- 21 сентября 2022, 21:20

- |

Последние показатели указывают на умеренный рост расходов и производства. Наблюдается значительный рост числа рабочих мест при низкой безработице.

Инфляция остается высокой, отражая дисбаланс спроса и предложения, связанный с пандемией, повышением цен на продовольствие и энергоносители.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал