ИНФЛЯЦИЯ

О текущем (и не только) кризисе

- 19 июня 2021, 14:28

- |

Всем привет! Начал вот тут читать «Принципы» Рэя Далио и вижу вот такое:

"...Федеральная резервная система США поддержала этот перерасход, проводя политику дешевых денег. Однако долги выплачивались обесцененными бумажными деньгами, а не долларами с золотым обеспечением, которые девальвировало правительство США. Фактически из-за печати денег курс доллара стремительно падал. Это позволило выдать еще больше дешевых кредитов, что привело к еще большим тратам. Всплеск инфляции, последовавший за крахом валютной системы, еще сильнее взвинтил цены на сырье. В 1973 году в качестве ответной меры ФРС ужесточила денежно-кредитную политику – это то, что центробанки обычно делают, когда инфляция становится слишком высокой. Это, в свою очередь, спровоцировало самое сильное падение фондового рынка и самое серьезное ослабление экономики со времен Великой депрессии..."

Ничего не напоминает?

Без иронии жду в комментариях оптимистов, хочу почитать что они думают, так как я настроен достаточно пессимистично (если смотреть на год-два так точно)

- комментировать

- Комментарии ( 2 )

Прогнозов нефти по 100 долларов всё больше, пока аналитики предупреждают о кризисе предложения

- 18 июня 2021, 15:55

- |

Более того, поставки от крупных нефтяных компаний также могут сокращаться из-за давления со стороны акционеров и защитников окружающей среды. В Соединенных Штатах озабоченность по поводу окружающей среды, социальной сферы и управления (ESG), а также стремление администрации США к использованию возобновляемых источников энергии и отказа от ископаемого топлива также будут способствовать снижению предложения и приведут к сокращению предложения в ближайшие годы, по мнению Тавила из Maglan Capital.

( Читать дальше )

Метрики предвещают рост Bitcoin

- 18 июня 2021, 12:39

- |

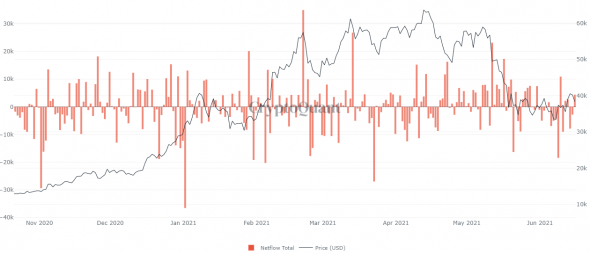

Майская коррекция привела к распродаже криптовалют и увеличению чистого притока Bitcoin на биржи, однако в июне ситуация стабилизировалась: свопы пришли в норму, а киты и вовсе нарастили совокупные запасы.

Источник изображения: криптовалютная биржа StormGain

Илон Маск и правительство Китая вызвали 42% падение рынка, из-за чего держатели длинных позиций только 19 марта потеряли свыше $8 млрд. Чистый приток на биржи значительно вырос, но уже в июне стал доминировать отток Bitcoin.

( Читать дальше )

ФРС США (вероятно) угодила в ловушку ликвидности

- 17 июня 2021, 23:58

- |

( Читать дальше )

ФРС готовит рынки к ужесточению политики

- 17 июня 2021, 19:18

- |

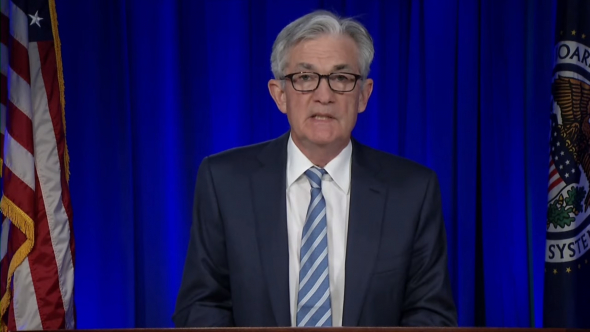

Вчера состоялось долгожданное заседание ФРС. Как и раньше, было принято решение оставить ключевую ставку неизменной, а также сохранить программу QE в полном объёме.

Как и ожидалось, много внимания было уделено обсуждению инфляции. «Инфляция может оказаться более высокой и устойчивой, чем мы ожидали» — заявил Пауэлл. При этом он отметил, что долгосрочные ожидания соответствуют целям ФРС. Тем не менее, прогноз инфляции за 2021 год вырос на целый процент до 3,4%.

По словам Пауэлла, ФРС готова скорректировать свою политику, если инфляция выйдет из-под контроля. Обсуждения уменьшения темпов QE начнутся в ближайшее время, но о любых изменениях будет объявлено заранее.

Одним из главных изменений по сравнению с предыдущим заседанием стало то, что теперь большинство членов FOMC ожидают два повышения ставки до конца 2023 года. Наиболее сильно эта новость отразилась на курсе доллара: индекс DXY прибавил почти 1,5%.

Таким образом, несмотря на отсутствие изменений в моменте, риторика ФРС очень сильно поменялась: Пауэлл начинает готовить рынки к ужесточению политики.

Наш Телеграм канал: MOEX Stocks

При цене на нефть 70+, начиная с Трампа, американские президенты активничают

- 17 июня 2021, 18:21

- |

Трамп заваливал грозными твитами, рвал и метал так сказать.

Байден аж соизволил с Путиным попросить встречу, с саудитами у них нет проблем.

Понимаю, ведь при бешеном принтере инфляция commodities очень сильно бьет по американскому потребителю и конечно же разгоняет инфляцию.

Т.е. амеры печатают баксы, раздают пиплу, а баксы «тонут в бензине») Да еще и режим очень не нравящемуся им президента поддерживается.

Тут сорвешься куда угодно) Вот об этом и говорили я думаю, а не о той попсне, которую публике сливают в телевизоре.

Ну и о газе немножко конечно же)

«Америка — не страна, Америка — это бизнес» — Брэд Питт, фильм «Killing me softly».

Анализ и прогноз S&P500

- 17 июня 2021, 17:00

- |

В этом видео провожу широкий анализ фондового рынка США, использую макроэкономические и финансовые теории, также техническая картина и оцениваю аппетит к риску.

( Читать дальше )

Питер Шифф: ФРС кормит нас ложью

- 17 июня 2021, 15:50

- |

В прошлую пятницу фондовый рынок рос после того, как у инвесторов было время усвоить данные, и акции роста были лучше, чем стоимостные акции — чего нельзя было ожидать в условиях инфляции. Доходность долгосрочных облигаций упала после выхода данных ИПЦ, а доллар вырос. Другими словами, несмотря на новости о том, что доллар теряет покупательную способность быстрее, чем ожидалось, люди хотели покупать доллары. Между тем, в пятницу золото распродавалось, и эта тенденция продолжилась до начала недели в понедельник. «Реальность такова, что когда у вас инфляция, на самом деле должно происходить то, что инвесторы должны продавать доллары, потому что они теряют стоимость. Они должны продавать облигации еще быстрее, потому что в будущем они будут представлять доллары, которые будут стоить даже меньше долларов в настоящем. И вам следует покупать золото в качестве страховки от инфляции».

В прошлую пятницу фондовый рынок рос после того, как у инвесторов было время усвоить данные, и акции роста были лучше, чем стоимостные акции — чего нельзя было ожидать в условиях инфляции. Доходность долгосрочных облигаций упала после выхода данных ИПЦ, а доллар вырос. Другими словами, несмотря на новости о том, что доллар теряет покупательную способность быстрее, чем ожидалось, люди хотели покупать доллары. Между тем, в пятницу золото распродавалось, и эта тенденция продолжилась до начала недели в понедельник. «Реальность такова, что когда у вас инфляция, на самом деле должно происходить то, что инвесторы должны продавать доллары, потому что они теряют стоимость. Они должны продавать облигации еще быстрее, потому что в будущем они будут представлять доллары, которые будут стоить даже меньше долларов в настоящем. И вам следует покупать золото в качестве страховки от инфляции».( Читать дальше )

ФРС наконец-то признал очевидное

- 17 июня 2021, 11:38

- |

Вчера закончилось важное для рынков мероприятие — заседание ФРС. По итогам заседания глава Федрезерва Джером Пауэлл признал, что "инфляция может оказаться выше и устойчивее, чем мы ожидаем". Об этом риске мы в InveStory уже предупреждали наших читателей.

В целом, генеральная линия ФРС не изменилась: регулятор продолжит стимулировать экономику США через QE. Но что интересно, теперь руководители ФРС ждут двух повышений ставок в 2023 году. Раньше повышение ставок рассматривалось не ранее 2024 года. И 2024, и конец 2023 года — по-прежнему далёкая для рынков перспектива. Однако, чем дольше инфляция будет оставаться высокой, тем выше вероятность, что ставку повысят уже в 2022 году. Каждый сдвиг прогноза по повышению ставки ближе к 2022 году будет приводить к коррекциям на рынке.

Напомним, если ФРС повышает ставку — обслуживание долларовых долгов растёт, доступность кредитов снижается. Денежные потоки компаний, у которых много долга — снизятся, из-за этого их акции будут падать. Параллельно с повышением ставки ФРС начнёт изымать ликвидность (напечатанные деньги) из экономики — и этого особенно сильно боится рынок, который последний год рос именно на ликвидности.

( Читать дальше )

Групповое мышление Уолл-стрит следует ФРС: 72% считают инфляцию «временной»

- 16 июня 2021, 19:12

- |

Публикация последней версии FMS (в которой ИТ-директор BofA Майкл Хартнетт опросил 224 участника дискуссии, управляющих 667 млрд долларов в период с 4 по 10 июня) был показательным примером: изюминкой отчета о том, что подавляющее большинство профессионалов Уолл-стрит теперь на стороне ФРС (и становясь в оппозицию к таким светилам, как Пол Тюдор Джонс и Кайл Басс), поскольку 72% назвали инфляцию «временной», а менее четверти, или 23%, считают инфляцию постоянной.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал