ИНФЛЯЦИЯ

Еженедельный технический анализ финансовых рынков. Выпуск №29 от 24.05.2021г

- 24 мая 2021, 18:08

- |

Разберем базовые сценарии по активам на финансовых рынках, а именно: товары (газ, нефть, золото, медь, пшеница и кукуруза), валюты (доллар, евро, фунт, новозеландец, австралиец, канадец), а также, РТС, рубль и S&P500.

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков — https://youtu.be/k3QwM2NNo-I

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Ключевая ставка против инфляции

- 24 мая 2021, 10:56

- |

Для этого мы посмотрим на:

- причины инфляции;

- доходы и расходы населения.

Причины инфляции

Я выделил 4 основных причины ускорения инфляции в России.

1. Рост мировых цен на сырье и продовольствие из-за дефицита предложения.

Мировые цены на сырьевые активы и продовольствие растут. Основная причина — это высокий спрос и нехватка предложения, которое пока что не может догнать спрос, т.к. сохраняются проблемы в производственных и логистических цепочках.

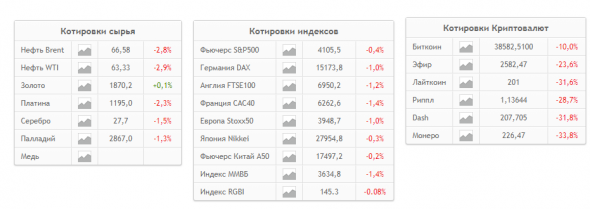

Как изменились цены на сырьевые товары за последние 12 месяцев:

- древесина — 265%

- нефть (West Texas) — 210%

- бензин — 172%

- нефть (Brent) — 163%

- мазут — 107%

- кукуруза — 84%

- медь — 83%

- соя — 82%

- серебро — 65%

- сахар — 59%

- хлопок — 54%

- природный газ — 43%

- платина — 42%

- палладий — 32%

- пшеница и кофе — 13%

( Читать дальше )

Что происходит на рынке

- 23 мая 2021, 18:58

- |

Отчёт по рынку труда за апрель в США вышел 07 мая — данные были очень слабыми (+218 тыс. рабочих мест, против +933 тыс. консенсуса). Провальные данные — это позитив для рынков (и наоборот): ФРС не достиг своей основной цели на рынке труда, а значит нужно продолжить «QE» в том же объёме и низкие ставки надолго.

Тем не менее, за 2 недели:

— S&P 500 -1.70%

— NASDAQ -1.60%

— RUSSELL 2000 -2.80%.

За то же время доходность по 10-летним государственным облигациям США проделала путь от 1.577% до 1.630%, отражая растущие инфляционные ожидания. Однако за две торговые сессии (19 и 20 мая), технологические компании (и «growth-истории» в целом) показывали относительную силу, вместе с тем произошла фиксация прибыли в бенефициарах инфляции (value/cyclical) и сырье (фьючерс на пиломатериалы с максимума падал почти на 30% за неделю). Вот так на рынке происходит ротация в краткосрочном периоде.

Мы считаем, что рост инфляционных ожиданий продолжится (вместе с данными по рынку труда и инфляции за май в США, которые выйдут в июне), а доходность по 10-леткам достигнет 2.00%, а техи будут показывать худшую динамику относительно историй из реального сектора экономики.

( Читать дальше )

Сколько вы тратите на еду?

- 23 мая 2021, 01:32

- |

Сколько вы тратите на еду?

Теперь пройдемся по критериям полноценности.

1. Одна порция составляет по массе 500-700 грамм в среднем. Это позволяет сработать рефлексу наполненности желудка. То есть организм получит сигнал, что было съедено столько, сколько нужно. У каждого эта норма своя. Лично мне хватает.

2. В суточном приеме пищи содержится объем белков, жиров и углеводов, превышающий нижнюю границу нормы, установленный для этих макронутриентов.

3. Кто-то скажет, что это питание несбалансированное по части витаминов. Поэтому здесь я добавляю еще 560 рублей на витаминно-минеральный комплекс (11 витаминов и 8 минералов). Итого: 4900 рублей.

4. По калорийности у меня получается легкий профицит, который компенсируется соответствующим уровнем физической активности. То есть никакого голода или переедания.

Теперь про инфляцию. Или одна история про прокол одного федерального СМИ.

( Читать дальше )

Сигналы безработицы рынкам

- 20 мая 2021, 16:46

- |

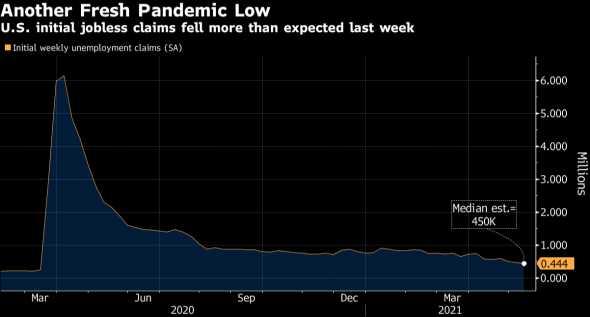

Согласно данным Министерства труда, за неделю, закончившуюся 15 мая, заявки на пособия по безработице в США снизились на 34000 до 444000 человек, что является самым низким показателем с середины марта 2020 года.

🤔В ближайшие недели число заявок, вероятно, сократится еще больше, поскольку более 20 штатов недавно объявили о планах выхода из федеральных программ пособий по безработице, а компании заявили, что прием на работу новых сотрудников затрудняется, поскольку пособия по безработице выше, чем большинство рабочих мест с минимальной заработной платой. Напоминаю, что уровень числа заявок на пособия до пандемии был на уровне 220 тысяч в неделю.

☝🏻На данный момент, учитывая тенденцию в пособиях, то пока можно сделать вывод, что экономика США с выходом из программы пособий некоторых штатов, добавит в апреле более 600 тысяч рабочих мест и таким образом безработица снизится ниже 6% примерно до 5.9%, что даст ФРС пространство для снижения скупки активов с 120 млрд в месяц, до 110-100 млрд в месяц. Правда предварительно ФРС и правительству США придётся разогреть ожидания от прогнозов экономического роста экономики.

🤨 С другой стороны снижать программу скупки активов в преддверии соглашения по пакету стимулов, тоже странно, так как доходность из-за новых стимулов может критически скакануть вверх, что может стать проблемой.

❗️Июнь будет для рынков очень забавный и волатильный.

P.S. Ставь лайк в поддержку автора и заходи в ТеЛеГу — ТУТ

Данные по инфляции в США говорят, что инфляция уже наступила: что это значит для инвесторов

- 19 мая 2021, 19:35

- |

CONTRIBUTOR Martin Tillier

PUBLISHED MAY 12, 2021 11:21 AM EDT

Первая часть долгожданных данных по инфляции пришла сегодня утром, и, если верить рынку, мы все еще ждем, когда завтра упадет другая обувь, прежде чем трейдеры решат, что с ней делать. Индекс потребительских цен (ИПЦ) сегодня утром оказался выше ожиданий на 4,2%. Однако реакция рынка была приглушенной, поэтому теперь мы ждем завтрашнего индекса цен производителей (PPI), чтобы увидеть, подтвердит ли он то, что любой, кто смотрит на график цен на сырьевые товары, уже знает, что цены на сырье растут.

Для обычных людей, которые не получают зарплату на Уолл-стрит, которые платят за продукты каждую неделю, или заправляют свои машины бензином, или пытаются купить дом, или тратят ограниченный доход каким-либо образом, число PPI не было бы сюрпризом. Не желая показаться грубым или жестоким, их мнение не имеет значения с точки зрения торговли или инвестирования. Единственное, на что реагирует рынок, — это то, как данные повлияют на мышление и политику ФРС, и пока это, похоже, не так уж и много.

( Читать дальше )

К чему приведет рост ставок в США?

- 19 мая 2021, 15:47

- |

На мировых финансовых площадках наблюдается смешанная динамика. Риск высокой инфляции беспокоит рынки, однако постепенно внимание инвесторов переключается на другие данные. 14 мая был представлен апрельский релиз касательно розничных продаж в США, который оказался хуже ожиданий. Прогнозировался рост по сравнению с предыдущим месяцем, но данные показали небольшое снижение.

Снижение было зафиксировано в таких сегментах, как: универмаги, одежда, товары для спорта, мебель, а также онлайн-ретейл. В марте по ним наблюдался высокий рост.

Оборот вырос в сфере ресторанов и автомобилей, что, очевидно, связано с восстановлением экономики после Covid-19: начинает увеличиваться мобильность граждан и повышаться посещаемость ресторанов и кафе.

Активная кампания по вакцинации способствует снижению числа заболевших коронавирусом в ЕС и США, однако многие страны Азии, в том числе Индия и Япония, пока только преодолели очередную волну коронавируса. Федрезерв пока не планирует поднимать ставку. Но что нас ждет, когда ФРС изменит свои планы?

( Читать дальше )

Что натворил старик Донни, или пост про инфляцию США.

- 19 мая 2021, 13:19

- |

В том году они напечатали огромный объем долларов равный 20 процентам всей денежной массы, которые вероятно могут разогнать инфляцию до 18 процентов, в год или два года. На этом фоне, ЦБ США все еще печатает деньги, и сохраняет политику количественного смягчения. Почему, все достаточно прозаично у США огромный долг 20,164 миллиардам в 2017 и в 2021 $28,158 миллиардам за 4 ре года долг вырос в почти на 29 процентов, составляя уже 164 процента от ВВП. Таких высоких значений он не достигал никогда с 1910 года. Даже в годы великой депрессии доля долга к концу кризиса не превышала 56 %. ВВП США в 2020 году упал на 3,5%, что стало худшим показателем со времен Второй мировой войны (по данным ТАСС).

Долг номинирован в долларах, что делают штаты?

Просто разгоняют инфляцию что бы снизить номинальную стоимость долга на 15-18 процентов. Уменьшив этим покупательскую способность доллара. И эта история еще не заканчивается, при всем при том, что демократы так ругали Трампа, он оказался далеко не дурак, и своими действиями снизил госдолг почти на 20 процентов. Соответственно, проценты по долгу тоже придется платить на 15-18 % меньше. И мне кажется, что шоу с печатным станком далеко еще не кончилось. Так как исторически предельным соотношением долга и ВВП, было соотношение в 100% ВВП, после чего долг обычно снижался. Далее таблица с Википедии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал