ИНФЛЯЦИЯ

А как считают инфляцию?

- 13 мая 2021, 15:18

- |

Вчера всех ошарашила новость:

Индекс потребительских цен CPI в США вырос на 4,2% в годовом выражении!

Многие околорыночные телеграм-каналы немного изменили формулировки, новость звучала так:

Годовая инфляция в США ускорилась до 4,2%!

Я постарался разобраться в матчасти — что такое CPI, как из этого показателя вычисляется инфляция, чем этот процесс в США отличается от российского расчёта инфляции, и почему эта новость лично меня не пугает. А заодно узнал, почему официальная инфляция в России всё время кажется какой-то неправильно рассчитанной!

Consumer Price Index — CPI

На русский язык термин переводится как Индекс Потребительских Цен (ИПЦ). В США этот индекс рассчитывается довольно давно, есть данные, позволяющие сравнить современные цены с историческими вплоть до 1913 года!

Индекс рассчитывается Федеральным бюро статистики США на основе изменения цен на 80'000 различных товаров и услуг. Естественно, покрываются все мыслимые и немыслимые товары и услуги при вычислении CPI.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 4 )

Рост производственных цен в Китае может подстегнуть глобальную инфляцию

- 13 мая 2021, 11:43

- |

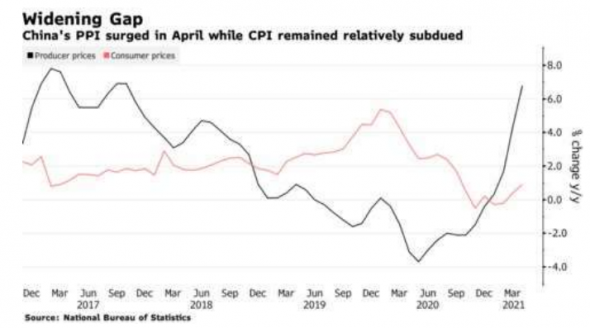

Индекс производственных цен вырос на 6.8% по сравнению с годом ранее (что является наибольшим показателем с октября 2017 г.) после увеличения на 4.4% в марте, сообщило Национальное бюро статистики (НБС) во вторник. Консенсус-прогноз предсказывал рост на 6.5%. Потребительские же цены повысились на 0.9% в годовом исчислении, что немного ниже ожидавшегося экономистами 1%.

Сырьевой бум, вызванный растущим глобальным спросом и дефицитом предложения, вызвал обеспокоенность по поводу скачка инфляции во всем мире. Поскольку Китай является крупнейшим экспортером в мире, растущее давление на его фабрики и заводы в плане затрат создает еще один риск для глобальной инфляции, поскольку производители начинают перекладывать более высокие цены на розничных торговцев.

( Читать дальше )

Вчера вышли новые данные по инфляции в США

- 13 мая 2021, 08:24

- |

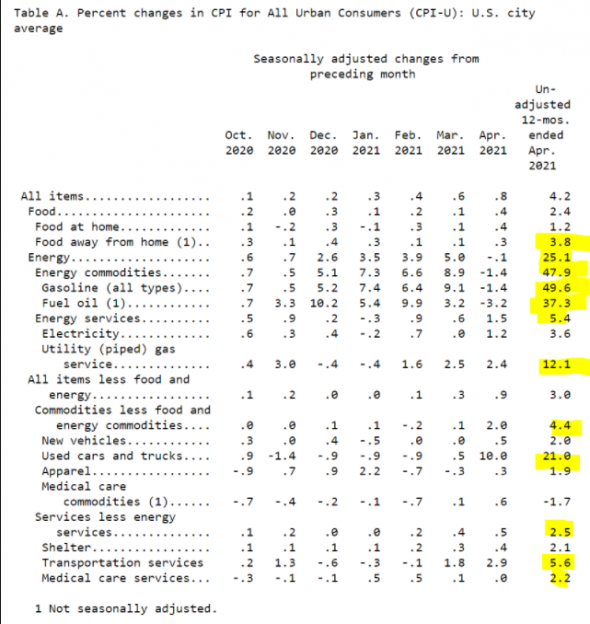

Текущие значения самые высокие за последние 12 лет. Индекс потребительских цен 4,2% г/г. В то время как опрос Доу Джонса ожидал 3,6% г/г. Значение м/м 0,8% при ожиданиях 0,2%. Базовая инфляция (без учёта продуктов питания и энергоносители) составила 3% г/г и 0,9% м/м при ожиданиях 2,3% и 0,3% соответственно.

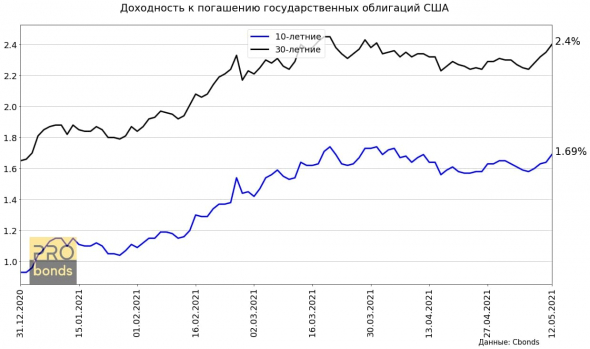

Финансовые рынки резко отреагировали на новые данные, индекс S&P500 снизился на 2,2%, Nasdaq потерял около 2,7%. Доходности 10-ти и 30-ти летних государственных облигаций выросли на 0,05 п.п.

Richard Clarida, заместитель председателя ФРС США, заявил, что удивлён такой высокой инфляцией, но всё ещё ожидает, что инфляция вернётся к долгосрочной цели 2% в 2022 или 2023 году.

Источник: Subscribe to read | Financial Times (ft.com)

Савиченко Марк

Коррекция фсе

- 12 мая 2021, 23:25

- |

Возобновление экономической активности в США может занять больше времени, чем ее приостановка во время пандемии коронавируса на фоне сохраняющихся рисков для инфляции и занятости, считает заместитель председателя Федеральной резервной системы (ФРС) Ричард Кларида.

Выступая на мероприятии, организованном Национальной ассоциацией экономики бизнеса (NABE) в Вашингтоне, Кларида заявил, что его удивили апрельские данные об инфляции в США.

По его словам, если спрос продолжит превышать предложение и инфляция поднимется выше 2%-ного целевого показателя ФРС, регулятор незамедлительно примет меры. Однако он ожидает, что рост потребительских цен в условиях возобновления экономической активности будет временным.

Надо понимать

Ужесточения риторики ФРС не будет.

Республиканцы с пакетом на 4 трлн утрутся.

Коррекция фсе

Рост инфляции в США: рекорд за 40 лет

- 12 мая 2021, 22:43

- |

В еженедельном обзоре упоминали, что главные данные недели — инфляция в США за апрель.

Индекс потребительских цен без учета электроэнергии, топлива и продуктов питания (Core CPI) вырос на +3% по отношению к прошлому году. Это выше целевого значения в 2%, на которое ориентируется ФРС. Реакция рынков не удивляет: 10-летние казначейские облигации США показывают доходность выше 1.65%, а технологический сектор в лице NASDAQ падает на 1.5%. Напомним, что чем выше инфляция, тем выше должна быть доходность облигаций чтобы эту инфляцию «компенсировать». Для техов же инфляция страшна тем, что фактически снижает ценность будущих денежных потоков. Если добавить к этому возможный рост ставок в 2022-23 гг, то стоимость обслуживания долга для компаний вырастет, а это ещё один удар по денежным потокам.

( Читать дальше )

Инфляционные ожидания в США на максимуме за 16 лет

- 12 мая 2021, 20:31

- |

Тем временем потребительская инфляция в США ставит всё новые рекорды

- 12 мая 2021, 18:37

- |

Она растёт самыми быстрыми темпами с 1981 года — периода ухода Картера с поста президента США, когда ФРС пришлось повышать ключевую ставку до 20%, чтобы хоть как-то её обуздать.

Теперь, впрочем, у ФРС нет никакой политической воли на повышение ставки. Поддерживаемая за счёт лёгких кредитов экономика просто такого не выдержит — даже рост ставок до 3-4% приведёт к волне дефолтов и банкротств. Причём всего: от муниципалитетов и штатов до больших корпораций.

Поэтому “говорящим головам” в Федрезерве и приходится лишь заявлять о том, что любые всплески инфляции носят “временный” характер. Отдельные банки в США уже заговорили о появлении “временной гиперинфляции” — так, будто бы ничего страшного в этом нет.

Топливный кризис, инфляционная спираль, взлёт преступности, новая заварушка на Ближнем Востоке — всё вместе напоминает римейк 70-х годов. А Байден играет Картера, слабо реагирующего на стоящие перед Америкой вызовы в условиях масштабного кризиса доверия к политической системе.

twitter.com/CarterCenter/status/1389400596004970501?ref_src=twsrc%5Etfw%7Ctwcamp%5Etweetembed%7Ctwterm%5E1389400596004970501%7Ctwgr%5E%7Ctwcon%5Es1_&ref_url=https%3A%2F%2Fglav.su%2Fforum%2F4%2F16%2F

Несмотря на инфляцию в США, ФРС ещё даст рынкам расти

- 12 мая 2021, 18:30

- |

🤔Инфляция в США не оправдала моих прогнозов, но и значительно превысила консенсус-прогнозы крупнейших агентств. Инфляция в США сейчас важнейшая тема, так как она воздействует и на наши с вами инвестиции, и на политику (не только в США).

🤦🏼♂️Я слишком поверхностно отнёсся к прогнозированию инфляции и сделал ставку на низкое количество рабочих мест, но не учёл ряд важнейших факторов и постараюсь разработать новый подход. Про эффект базы и очень высокую инфляцию весной, я говорил ещё в самом начале зимы и не стоит думать, что я хвалюсь, так как я просто пытаюсь понимать иду ли я по правильному сценарию?! И пока всё очень хорошо! Но давайте ещё чуть больше подробностей:

👉🏻4.2% инфляция относительно прошлого года не повод для паники, так как она вызвана эффектом базы и средняя годовая инфляция по моим подсчётам на уровне 2%. Посмотрите на картинку к данной статье и убедитесь сами в том, что такое эффект базы:

К примеру, цены в энергетическом секторе выросли на 25% относительно прошлого года, так как они сильно упали в прошлом из-за пандемии, а если исключить еду и энергетику, то цены выросли на 3% и тут на цены сильно повлияли авто, так как есть проблема с предложением, гостиничный бизнес и всё то, что страдала при закрытии.

( Читать дальше )

Инфляция выше ожиданий — приплыли?

- 12 мая 2021, 18:23

- |

Сегодняшняя статистика по инфляции в США (+0,9% за месяц и +4,2% г/г) навела шуму, и многие комментаторы написали: «Вот, я же говорил, инфляция разгоняется». Стоит ли сейчас обращать на нее внимание и бояться?

1) Я думаю, что в целом ставка на рост инфляции, доходностей Treasuries уже сделана инвесторами, и ряд фондов шортят акции роста, «техи», покупая выигрывающие от инфляции бумаги. Об этом говорят данные Goldman Sachs: их клиенты шортили под сегодняшнюю статистику ещё с прошлой недели, поэтому в общем-то Amazon, Microsoft, Tesla и другие уже прилично упали до сегодняшних цифр.

2) В течение всего лета инфляция останется повышенной, и. скорее всего, этот факт с ростом US Treasuries 10-y доходности до 1,9-2% будет мешать «техам». Но конкретно сейчас бросаться все продавать, на мой взгляд, опрометчиво — игра уже сделана до вас, и дальше рынок хочет понять реакцию ФРС.

… а ФРС, скорее всего, подождет и не будет поднимать ставки (т.к. 1 раз инфляция это не так страшно — им важна инфляция через год).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал