ИНвестиции

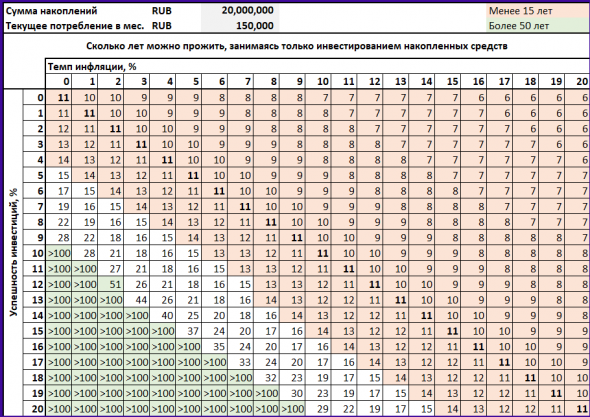

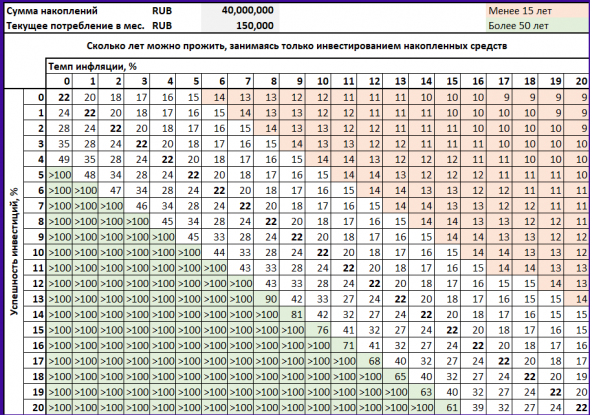

Сколько нужно накопить, чтобы жить с рынка?

- 06 декабря 2020, 16:52

- |

А точнее, чтобы жить как уверенный представитель среднего класса на процент, вкладывая валюту в консервативные инструменты с целевой долгосрочной доходностью 4-6% годовых?

Сделал расчет в Excel с учетом инфляции. Ниже 3 примера-скриншота.

Комфортной видится сумма от 60 млн — тогда можно не париться о доходности и отборе отдельных акций/ETF и высвободить дополнительное время для других сфер жизни.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 18 )

Опыт доверительного управлениями средств #2

- 06 декабря 2020, 16:18

- |

Другой свой опыт на эту тему описал тут

На конференции Smart-lab 2 года назад выступали управляющие портфелем клиентов на российском рынке — рассказывали про свою стратегию.

Опыт у них оказался хороший, и они смогли пройти мою базовую проверку — предоставили реальный портфель, где подтвердили результаты.

Условия управления были следующие:

⁃ 20% от прибыли за каждый календарный год.

⁃ Мин вход от 2 млн. рублей.

Хоть я и не люблю инвестиции в рублях и не оч разбираюсь в российском рынке- все-таки решил рискнуть.

Результаты за 2 года:

2019 — закрылся в плюсе, но результат в два раза хуже рынка. К тому же с меня дополнительно взяли комиссию от прибыли. Я практически принял решение завершить сотрудничество, однако что-то меня остановило.

2020 — год еще не закончен, но пока результат на 21% лучше рынка.

Есть сомнения, что ребята смогут показывать эффективность в будущем, тк их портфель растет с каждым годом — приходит больше клиентов, став таким «слоном» будет все труднее искать идеи, которые будут расти быстрее рынка.

( Читать дальше )

Инвестиционная классика: The Essays of Warren Buffet

- 06 декабря 2020, 16:16

- |

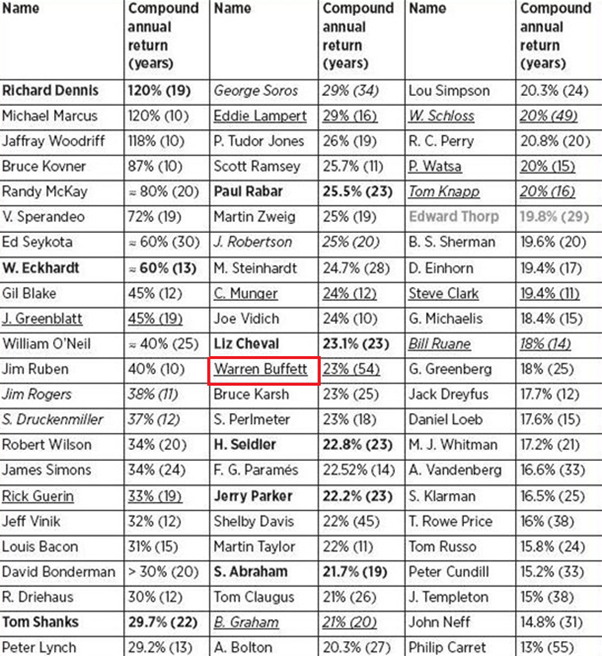

Изучение идей других инвесторов — один из лучших способов повышения своей квалификации. К счастью для нас многие из великих инвесторов оставили за собой немалый литературный след.

На этой неделе мы хотели бы рассказать вам об одной занятной, но очень необычной книге по инвестированию, а именно «The Essays of Warren Buffet: Lessons for Investors and Managers» от Лоренса Каннингема. На русском переведена как «Эссе об инвестициях, корпоративных финансах и управлении компаниями».

Имя Уоррена Баффета широко известно по всему миру. Его часто называют лучшим инвестором мира, его результаты легендарны, пусть его годовая прибыль в 23% не самая высокая в истории, но ее продолжительность в более полувека не имеет конкурентов. Инвестиционные способности «Оракула из Омахи» давно стали объектом культа и невероятное количество самых разных исследований стремилось извлечь его формулу успеха.

Сам же Уоррен предпочитает распространять свою мудрость маленькими кусочками через ежегодные послания инвесторам Berkshire Hathaway. Многие из этих писем дают некоторые из лучших уроков, которые когда-либо давали инвесторам.

( Читать дальше )

Онлайн-встреча с Еленой Чирковой - управляющей фондом, к.э.н., автором работ по экономике

- 06 декабря 2020, 14:49

- |

Приглашаем вас принять участие в онлайн-встрече с Еленой Чирковой — кандидатом экономических наук, автором работ по экономике и финансам, управляющей инвестиционным фондом GEIST SP. Эксперт поделится своим видением ситуации на российском фондовом рынке и ответит на вопросы участников встречи об оценке активов, формировании инвестиционного портфеля, диверсификации и пр.

Узнайте, какие факторы помогают профессиональным управляющим оценивать мировые рынки, что значит для российского рынка нахождение в пятерке самых дешевых рынков мира и каковы его перспективы с точки зрения доходности.

Мероприятие пройдет в онлайн-формате 10 декабря в 19:00 мск.

Чтобы принять участие, зарегистрируйтесь на странице мероприятия.

Кто должен потерять деньги?

- 06 декабря 2020, 09:13

- |

В продолжение вчерашней дискуссии о признаках перегретости рынка (подготовил видео, где показал, что на самом деле происходит на рынке), хочу привести еще один занимательный факт — объем торговли опционами Call. Что такое опцион Call? Это право на покупку базового актива. Тот, кто покупает опцион Call, получает возможность купить базовый актив по цене, вшитой в этот опцион. И покупатель платит за этот опцион деньги. Тот, кто продает опцион, получает от покупателя за опцион деньги. А в случае роста цены базового актива, он будет вынужден продать базовый актив, по цене, вшитой в этот опцион.

Чтобы было понятнее, давайте приведу конкретный пример. Вы покупаете опцион Call на индекс сроком жизни на три месяца со страйком (цена, по которой в будущем сможете купить индекс) 3700, и платите за этот опцион $500. Через три месяца цена индекса выросла до 3900, но ваш опцион дает вам право купить по 3700. Разница между суммой, полученной от разности текущей рыночной цены и страйка опциона, и премией, которую вы за этот опцион заплатили, станет вашей чистой прибылью. А тот, кто вам этот опцион продал, вынужден выступить контрагентом по этой сделке, и, несмотря на текущую цену 3900, будет обязан продать вам индекс по цене 3700.

( Читать дальше )

ОБЗОР АКЦИЙ ММВБ НА НЕДЕЛЮ С 07 ПО 11 ДЕКАБРЯ 2020 ГОДА + ПРОГНОЗ КУРСА ПО ДОЛЛАРУ РУБЛЮ ЕВРО ЗОЛОТУ

- 06 декабря 2020, 01:04

- |

Друзья, всем привет!

В данном выпуске на предстоящую неделю с 07 по 11 декабря 2020 года подготовил обзор по 71 акции ММВБ + валютным парам на ДолларРубль USDRUB и ЕвроРубль EURRUB, а также Золоту XAUUSD, которые входят в ежедневный торговый план, по которому я формирую долгосрочные позиции в мой инвестиционный портфель. В обзоре определены ближайшие уровни для покупок акций и валюты и риски в случае продолжения коррекции на рынке Московской биржи. Также определил среднесрочное направление тренда, границы долгосрочного канала, уровни сопротивления / поддержки по каждой акции и валютным парам. Это позволит сформировать общую техническую картину по рынку, подобрать акции, которые уже находятся в фазе перепроданности и готовы для активных покупок и последующему росту.

( Читать дальше )

Эйфория и жадность на фондовом рынке достигли предела. Что на самом деле происходит на рынке акций?

- 05 декабря 2020, 16:56

- |

Пост собрал много лайков, поэтому решил не откладывать видео на следующую неделю. Как мне показалось, видео вышло очень крутым, множество рыночных параметров, о некоторых из которых, уверен, вы услышите в первые, экскурс в историю, теория работы рынков, и многое другое. Надеюсь на вашу поддержку и этому посту(+), в знак благодарности за труды и оперативность.

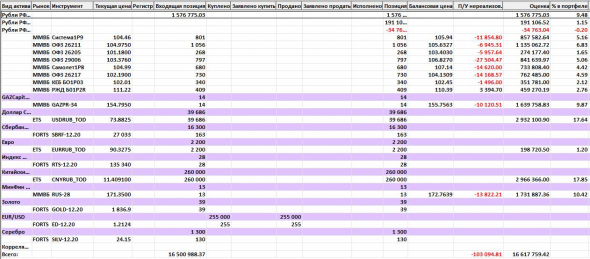

Трейдер vs Блогер

- 05 декабря 2020, 11:13

- |

Всем привет, выкладываю свои результаты за еще одну неделю. Удалось не только удержать прибыль, но и заработать чутка.

Не смотря на то, что доллар упал на 9% от максимума(нахожусь на 60% в валюте) — доходность радует под конец года.

Состав портфеля на закрытие пятницы:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал