Инвестиции

Управление личными финансами. Личный финансовый план.

- 22 февраля 2017, 20:27

- |

Многие оставляют эту тему за бортом и продолжают сетовать на то, что все идет как попало. Однако, тема личных финансов является неотъемлемой частью инвестиций и спекуляций.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Профи, что скажете про бессрочный бонд крупнейшего банка Голландии – Rabobank ? XS0431744282 купон 11%, текущая цена около 117% Есть у кого-то мнения?

- 22 февраля 2017, 20:09

- |

Аналитический обзор компании «АФК Система»

- 21 февраля 2017, 17:34

- |

О компании: Образованная в 1993 году, сегодня АФК «Система» является крупным частным инвестором в реальный сектор экономики России. Инвестиционный портфель АФК «Система» состоит преимущественно из российских компаний в различных секторах экономики, включая телекоммуникации, энергетику, розничную торговлю, высокие технологии, лесозаготовку и лесопереработку, фармацевтику, медицинские услуги, железнодорожные перевозки, сельское хозяйство, финансы, масс-медиа и туризм и прочие. АФК «Система» – контролирующий акционер в большинстве своих бизнесов. Компетенции АФК «Система» сосредоточены в области повышения операционной эффективности приобретаемых активов за счет реструктуризации и привлечения отраслевых партнеров с целью усиления экспертизы и снижения финансовых рисков.

Акции Компании находятся в обращении на Лондонской фондовой бирже (LSE) в виде глобальных депозитарных расписок (ГДР). Расписки включены в котировальный список LSE под тикером «SSA». Одна ГДР соответствует 20 обыкновенным акциям. Акции компании также допущены к торгам на Московской бирже под тикером «AFKS».

( Читать дальше )

Samsung радует инвесторов

- 20 февраля 2017, 17:19

- |

В 2016 году компания Samsung показала довольно сильные результаты, при этом отношение цены к прибыли по-прежнему находится на относительно низком уровне, особенно учитывая перспективы компании. Рассмотрим финансовые результаты за 2016 финансовый год, ожидания на 2017 год и на среднесрочную перспективу (5-10 лет).

Для компании Samsung прошлый год оказался прибыльным. Доход почти не изменился, составив 171,6 млрд. долларов по сравнению с 170,5 млрд. долларов в 2015 году. В то же время операционная прибыль выросла до 24,9 млрд. долларов с 22,4 млрд. долларов в 2015 году (+ 11% в долларах США).

( Читать дальше )

Аналитический обзор компании «Магнит»

- 20 февраля 2017, 09:06

- |

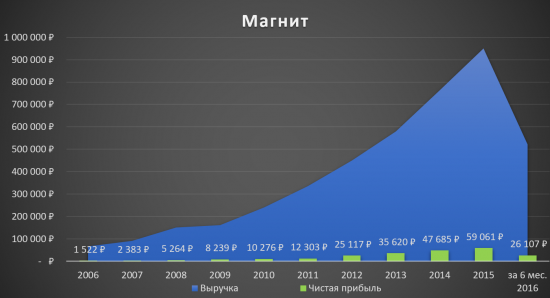

О компании: Сеть магазинов «Магнит» — одна из ведущих розничных сетей по торговле продуктами питания в России. Компания ориентирована на покупателей с различным уровнем доходов и поэтому ведет свою деятельность в четырех форматах: магазин «у дома», гипермаркет, магазин «Магнит Семейный» и магазин косметики.

Фундаментальный анализ: Данные были взяты из отчётов МФСО в млн. руб. за 10 лет. Начну анализ традиционно, с выручки и чистой прибыли компании.

Выручка неуклонно растёт после кризиса на протяжении 10 лет. Чистая прибыль бьёт рекорды каждый год, будем ждать выхода отчёта по МФСО за 2016 год.

( Читать дальше )

Формула идеального капитала: зависимость от времени

- 19 февраля 2017, 22:35

- |

( Читать дальше )

Небольшой риск-анализ "антитарифного" портфеля из предыдущего поста

- 19 февраля 2017, 21:22

- |

Самый очевидный риск: укрепление рубля. Большую долю капитала в списке составляют экспортеры. НЕ относятся к ним МТС, Мостотрест, ЛСР, Протек, энергетики и транспортный сектор. Это 40% портфеля. МТС и Протек закупают сырье и оборудование за границей, укрепление рубля для них скорее благо. ЛСР за границей покупает мало, и сами не экспортеры. Энергетики вроде как к курсу рубля/доллара не привязаны.

Риск второй: неурожайный год, плохие погодные условия могут сильно ударить по сельскому хозяйству, составляющему половину портфеля. Тут же торгово-санкционные войны вокруг сельхозпродукции.

Риск третий: некачественное корпоративное управление со стороны мажоритарных акционеров Башнефти (Роснефть) и НКНХ (Группа ТАИФ). ТАИФ и Роснефть ранее были замечены в нарушениях прав миноритарных акционеров. За МТС можно не бояться, они одни из лучших в рейтинге корпоративного управления. Ссылку на рейтинг могу привести в комментариях, если кому интересно.

Риск третий — аварии на производстве (для энергетиков).

Риск четвертый — проблемы в строительном секторе и откладывание сроков завершения строительства (для Мостотреста и ЛСР).

Перечитываю "Фондовый рынок и мир"

- 18 февраля 2017, 21:01

- |

Несколько цитат из введения:

"Многие люди спрашивают меня: что надо сделать для того, чтобы стать профессиональным инвестором? На это я отвечаю, что самую малость, а именно:

1) бросить пить.

2) бросить курить.

3) прекратить смотреть телевизор (исключение можно сделать разве только для бизнес-канала «РБК»).

4) прекратить читать газеты.

5) «выдернуть» себя из Интернета.

Последовательное выполнение этих условий даст в ваши руки деньги, и, что самое важное, время. Кроме того, улучшится ваше здоровье. Алкоголь, никотин и средства массовой информации отравляют организм человека на физическом, на эмоциональном и на ментальном уровне. А рынку нужны здоровые люди.

( Читать дальше )

Итог недели 13.02.2017 г. - 18.02.2017 г.

- 18 февраля 2017, 08:03

- |

Счёта 8309334 и 5598208:

Прибыль за неделю составила:

8309334: + 1,57%

5598208: + 2,12%

Увеличенная прибыль на счёте 5598208 произошла по причине того, что во время торгов, при наличии текущей просадки в счёт влился крупный инветор, это вынудило меня скорректировать объём открытых позиций, а именно открыть дополнительную сделку, что привело к бОльшему проценту прибыли.

Текущая прибыль за февраль составляет:

8309334; + 5,22%

5598208; + 3,9%

Общая прибыль с учётом капитализации:

8309334; + 289,56%

5598208; + 3,9%

Приём инвестиций продолжается на счетах 8309334 и 5605683

Мониторинги:

8309334: https://www.instaforex.com/ru/forex_monitoring.php?trader=8309334

5605683: https://www.instaforex.com/ru/forex_monitoring.php?trader=5605683#/

Про регулярное инвестирование малых сумм

- 17 февраля 2017, 14:32

- |

Очень крутая мысль про регулярное инвестирование малых сумм при любом состоянии рынка. Начало инвестиций в 1929 году — начало Великой Депрессии:

В переломном 1929 году Джон Д. Раскоб, одна из наиболее значимых личностей как в стране, так и на Уолл-стрит, превозносил выгодные стороны капитализма в статье «Каждый должен быть богатым», опубликованной в Ladies' Home Journal. Его главная мысль состояла в том, что, откладывая лишь 15 долл. в месяц и инвестируя их в качественные обыкновенные акции и реинвестируя дивиденды, можно заработать 80 тыс. долл. за 20 лет, а общий размер инвестиций при этом составит 3600 долл. Насколько же он был прав? По нашим грубым подсчетам, основанным на инвестировании в 30 акций, составляющих фондовый индекс Доу-Джонса (DIJA), предсказание Раскоба за 1929-1948 годы не оправдалось, и капитал инвестора в начале 1949 года составил бы около 8500 долл. Это очень далеко от обещанных 80 тыс. долл., а потому понятно, насколько мало можно доверять столь оптимистичным прогнозам и заверениям. Но, вместе с тем, следует заметить, что полученная в итоге 20-летних операций с акциями ежегодная доходность, рассчитанная по методу сложных процентов, превышала бы 8%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал