Инвестиции

Страх вынуждает инвесторов копить наличность

- 20 октября 2016, 07:49

- |

В результате доля наличности в портфеле достигла рекордного уровня с сентября 2001 г. В 2011 г. инвесторы также спешно выводили свои средства в наличность после серии терактов в США 11 сентября.

Во-первых, большинство менеджеров фондов опасаются распада ЕС, 20% из них называют это «побочным риском» или маловероятным событием, которое повлечет за собой существенные последствия. Во-вторых, 18% респондентов опасаются краха рынка облигаций.

И, наконец, многих пугает возможность победы Трампа на президентских выборах в США. Большинство опросов показывают, что нью-йоркский миллиардер отстает от демократа Хиллари Клинтон, однако до выборов остается еще три недели.

Портфельные менеджеры боятся последствий и уходят в наличные, но, несмотря на это, объем инвестиций в акции достиг 7-месячного максимума, в то время как вложения в облигации упали до 10-месячного минимума.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

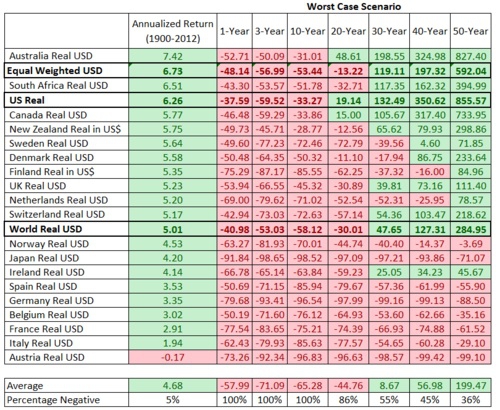

О долгосрочных инвестициях в акции

- 19 октября 2016, 18:49

- |

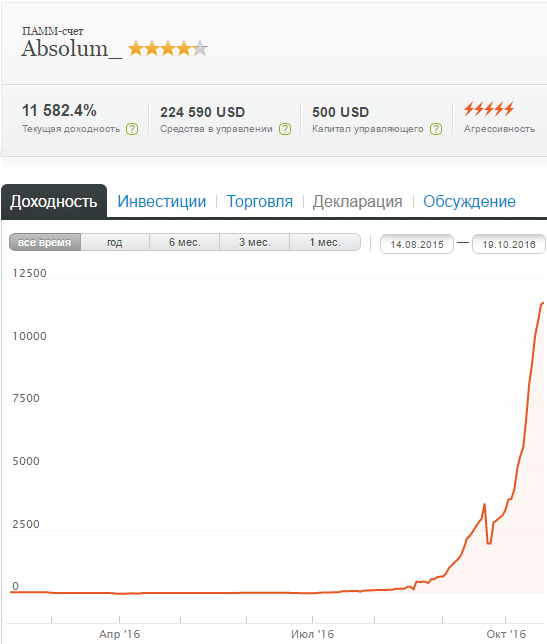

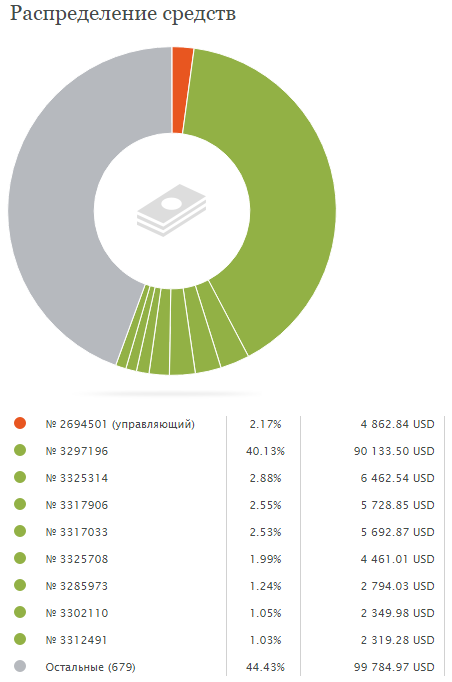

Счет Absolum_ доходность=11500% за 1 год 2 мес.

- 19 октября 2016, 16:53

- |

( Читать дальше )

IPO ZTO

- 19 октября 2016, 08:25

- |

Долгожданное IPO китайской ZTO. Самое главное – за кадром.

Эмитент ZTO EXPRESS Inc

Дата IPO: 26 октября

Дата торгов: 27 октября

Объем к размещению: $1,5 млрд

Акций к размещению: 82,9 млн

Доля к размещению: 11%

Цена акций: $16,5-$18.5

Капитализация на IPO по верхней границе: $13,5 млрд

Биржа: NYSE (тикер ZTO)

Андеррайтеры: Morgan Stanley, Goldman Sachs & Co. (Asia), China Renaissance, Citigroup, Credit Suisse, J.P. Morgan

26 октября состоится уже очень давно ожидаемое IPO дочерней компании мирового гиганта Alibaba – ZTO Express. Заголовки аналитических изданий пестрят всевозможными цифрами относительно данной сделки, тем более действительно есть что сказать.

Смотрим: 14% рынка экспресс отправлений Китая, почти 3млрд отправлений в год, рост выручки 55% к прошлому году, чистая прибыль $200млн, низкий краткосрочный долг, перспективы только китайского рынка экспресс отправлений– почти $600млрд, через пару-тройку лет ожидание утроения объема рынка, сильнейшие партнеры – Alibaba и JD.com. Впрочем, такими сведениями заполнен весь интернет и вдумчивый инвестор уже наверняка прочитал и проанализировал статистику роста выручки компании, посмотрел прибыльность и составил DCF оценку.

Я хотел бы пару слов о том, что за кадром …

( Читать дальше )

Недооцененные акции российских компаний: обзор Мегион

- 18 октября 2016, 13:04

- |

Добрый день!

В сегодняшнем обзоре рассмотрим акции компании Мегион. Как всегда начнем с профиля акций:

1. Профиль

Компания принадлежит в нефтегазовой отрасли. На текущий момент она в очереди на попадание в мой инвестиционный портфель, наряду с МТС, обзор которой я делал в прошлый раз и компаний ОМПК, которая уже добавлена в мой портфель.

Анализ Мегион начнем с мультипликаторов.

2. Мультипликаторы

( Читать дальше )

Какой курс для вас перевести?

- 18 октября 2016, 13:01

- |

Какой курс для вас перевести?

Есть идея. Хочу найти качественный англоязычный курс, скажем, от инвестиционного банка. Ну или института, наподобие CFA.

И перевести его.

Но, поскольку, это займет нехило так времени, то только для себя сего делать не хочется.

Поэтому вопрос: это интересно кому-то, кроме меня? И если да, то какая тематика ближе всего?

Вопросы, идеи, пожелания — в комменты.

По возможности на главную.

Большое спасибо за внимание!

Привилегированные или обычные?

- 18 октября 2016, 11:05

- |

После 8 лет работы на фондовом рынке я, наконец, соизволил ознакомиться с книгой «Разумный инвестор». Скажу сразу, книга мне показалась очень нудной, более нудным был для меня только «Генеральный штаб в предвоенные годы» М.В. Захаров и я под нее очень хорошо засыпал, рецензию оставлю позже.

Но меня озаботила глава 4. и абзац, где Бенджамин Грэм характеризует привилегированные акции, как уловку по привлечению денег в капитал компании, с целью не допустить инвесторов к управлению компанией и не получить обязательства по выплате жестких процентов за пользование этими деньгами и возврата их. И из этого делает вывод, что разумные люди будут держаться в стороне от этих акций.

Я сразу вспомнил историю с Лензолотом, где акционеры привилегированных акций, получают минимум в 4 раза меньше, чем по обычным. Хотя согласно устава на эти цели идет не менее 6,9 % от чистой прибыли общества. Мажоритарии по обычным акциям трактовали, что нужно платить всего 6,9% и последний суд эту позицию поддержал. Так они еще раннее создали ЗАО Лензолото и все активы компании передали на ее баланс, лишив владельцев префов получать ежегодные 6,9% от прибыли компании. Теперь владельцы привилегированных акций, могут рассчитывать на выплату 6,9% только в том случае, если захотят поднять часть прибыли из ЗАО Лензолота в ПАО Полюс.

( Читать дальше )

Поговорим за реальный сектор или куда инвестировать в рублях.

- 18 октября 2016, 11:00

- |

Будет не так весело, как о 6000%, предупрежу сразу.

Российский фондовый рынок, ОФЗ и прочее для меня выглядят как очень сомнительные инвестиции. У государства нет желания развивать фондовый рынок и поддерживать курс валюты (что в любой момент может сделать из вашей рублевой прибыли — лося в валюте), а страна жестко зависит от импорта, поэтому даже при росте рубля инвестиции в валюте стабильнее (мы же не о спекуляциях на курсе говорим). И пока в России гордо лицензируют кухни вроде Форексклуба угрожая запретить доступ на рынок для людей (хотя в то что новые требования квалификации инвесторов ЦБ таки примет, я и не очень верю), я предлагаю обратить внимание на реальный сектор.

Типичный русский инвестор предельно далек от рынка. Обычно он говорит так “Да бля я ща три квартиры купил, буду сдавать года три нах, а потом продам в два раза дороже”. Биржевой терминологией не владеет. Самый продвинутый разве что валюты меняет у менял на бирже. И действительно — на фоне прухи которую экономика испытывала после кризиса, в жирные 11-ые года простые люди сидели в недвиге. Но они сидели в недвиге и до 2008 года, а закончилось это тем что только в 2014 цены в Москве вернулись к докризисным. Тем не менее без особого ума и рисков (это же недвига, она будет нужна всегда) люди зарабатывали свои 20-30% годовых и ни о чем не думали до тех пор, пока в очередной раз, их вложения не обесценились в два раза. Так вот о чем это я — многие кто занимались недвигой профессионально, то есть втаривали лохам их инвестиции в виде панельных двушек или строили элитные коттеджные поселки уже года два назад заговорили о фермах, покупке недвижимости коммерческой и открытии производств. До них наконец дошло что в стране никто не делает ничего, и что это отличное бизнесс-оппортьюнити. А сидеть на жопе ровно больше не получится. И это самое лучше что случилось с экономикой после кризиса.

( Читать дальше )

Как рассчитать риск своего портфеля

- 15 октября 2016, 23:13

- |

Перед инвестором встает дилемма: формировать ли портфель самостоятельно или доверить это финансовому советнику. Первое — бесплатно, но нужно время и знания, второе — платно.

Зачастую инвесторы не знают, что же делает финансовый советник при составлении портфеля, поэтому думают, что практически ничего и платить незачем..

Чтобы развенчать этот миф, освещу только один из видов работ по формированию портфеля — расчет риска портфеля.

Риск — это насколько сильно будет колебаться доходность вашего портфеля относительно эталона (упрощенно).

Пример с цифрами.

Предположим, вы рассчитали, что средняя годовая доходность вашего портфеля должна составлять 7% (оставим пока в стороне вопрос, как это рассчитать). Понятно, что каждый год не будет ровно 7%, какой то год будет больше или меньше этого. Предположим, что риск портфеля составляет 10%. В такой ситуации в 95% случаев ваша доходность будет колебаться приблизительно от -13% до+27% (7%+-2*10%), в 68% случаев — от -3% до + 17% (7%+-10%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал