Инвестиции

Премаркет. Глобальная неопределённость на всех рынках пока сохраняется.

- 03 февраля 2016, 09:44

- |

Кто-то уже считает, что глобальные фондовые рынки уже вошли в медвежью фазу, кто-то ещё думает, что пока мы видим очередную коррекцию к росту, но самое интересное, оптимистов становится с каждым месяцем всё меньше и меньше. Пока никаких панических настроений на развитых рынках нет, это просто происходит процесс отрезвления и фондовые индексы просто возвращаются к реальности, где и должны быть. Насколько глубока ещё может быть коррекция пока сказать сложно. С фундаментальной точки зрения, в Америке многие активы уже становятся привлекательными при приближении индекса S&P500 к отметке 1800 пунктов, в России, при приближении индекса ММВБ к отметке 1600 пунктов – там и стоит покупать с целями 10-15% роста. Выше этих уровней интересны лишь отдельные идеи, но не рынки в целом.

Сегодня внешний фон для всех фондовых рынков вновь негативный. Очередной обвал на рынке нефти утащил вчера в глубокую пропасть все американские индексы. Проблемы у всех нефтегазовых компаний не только в Америке, но и в Европе и других странах начинают пугать инвесторов. Ещё немного, 1-2 месяца и начнётся череда крупных корпоративных дефолтов из этого сектора, а в него банки сделали не малые инвестиции за последние годы. Т.е. пострадают не только сам сектор и компании, но и банки и пошло поехало. Объём мусорных корпоративных облигаций на рынке США около 2 трлн. долларов. Что будет, если начнётся массовая череда банкротств лучше даже не представлять. По итогам вчерашних торгов все американские индексы потеряли в пределах 2%, а например акции Chevron Corporation просели на 4.75%. Например у BP рекордные за всю историю убытки, так что плохо всем, но в этом есть большой плюс. Ещё 1-2 квартала и рынок нефти начнёт очищаться и с рынка явно уйдут слабые игроки и упадут объёмы добычи и т.д.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 16 )

Boston Consulting Group: Топ-50 самых инновационных компаний мира

- 02 февраля 2016, 22:39

- |

Рекомендую скачать интересное исследование от The Boston Consulting Group (BCG) — https://media-publications.bcg.com/MIC/BCG-Most-Innovative-Companies-2015.pdf

The Boston Consulting Group — ведущая международная компания, специализирующаяся на управленческом консалтинге. Основатель компании Брюс Д. Хендерсон (1915—1992), автор маркетинговой модели оценки ассортимента Матрица БКГ.

Уже в десятый раз начиная с 2004 г. BCG опрашивает более 1,500 тыс. топ-менеджеров по инновациям из разных стран и отраслей промышленности, чтобы получить представление о состоянии инноваций в бизнесе.

В основе успеха лидеров рейтинга, как отмечает BCG, лежат научные исследования и технологии, которые приобретают все большее значение в качестве факторов развития инноваций, поскольку способствуют разработке новых продуктовых предложений и дают возможность дестабилизировать существующий рынок.

( Читать дальше )

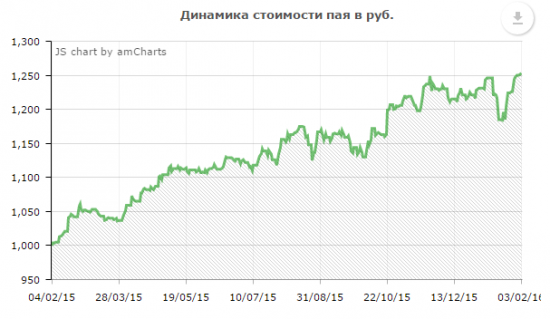

Результат управления активами Private Investment Fund по итогам 12 месяцев.

- 02 февраля 2016, 20:16

- |

Итог 12 месяцев управления активами составил 25,3%

(стоимость пая выросла с 1000 руб. до 1253 руб.)

( Читать дальше )

Диверсификация. Структура моего американского портфеля.

- 01 февраля 2016, 21:33

- |

Решил посмотреть отраслевую структуру своего американского портфеля на Санкт-Петербургской бирже.

( Читать дальше )

Портфели. Февраль. Покупка десятикратника

- 01 февраля 2016, 20:01

- |

После январской просадки доходность портфеля не только восстановилась, но и немного выросла, и сейчас составляет 9,32%.

Покупка Лукойла на дне рынка оправдалась, он существенно вырос (12,72%). Жалко правда, что в дивидендном портфеле по Лукойлу я не успел собрать по низкой цене полную позицию (есть минимальная сумма, которую я считаю позицией). Но ничего, возможно в будущем еще будет шанс.

Кстати, после публикации моего поста у всех была возможность его прочитать и купить Лукойл чуть выше 2200 руб. Но все ли сделали?

Внес в этом месяце 29000 рублей и купил акцию с десятикратным потенциалом роста («десятикратник», отобранный по методу Питера Линча). Участники моего платного вебинара, прошедшего в декабре 2015, не только знают список основных десятикратников на ММВБ, но и умеют сами их выбирать. Если хотите поучаствовать в будущих вебинарах, следите за блогом.

( Читать дальше )

Мысли по рынку и не только.

- 01 февраля 2016, 13:46

- |

Коррекционный рост на всех площадках близок к завершению.

Январь оказался не очень благоприятным месяцем для большинства инвесторов, а вот взлетевшая волатильность была на Ура воспринята спекулянтами. После панических настроений в первой половине января, во второй половине большинство международных фондовых индексов показали довольно внушительный коррекционный рост, хотя фундамент для дальнейшего снижения по-прежнему очень силён.

Российские индексы за последние две недели были в лидерах роста, виной всему технический и весьма внушительный отскок по нефтяным фьючерсам, который был спровоцирован закрытием коротких позиций на фоне разных неподтверждённых слухов. Кроме геополитических рисков, каких либо фундаментальных факторов для роста цен на нефть пока нет. Первая цель коррекционного роста по нефти марки Brent находилась в диапазоне 36-37$, её отработали, а вторая лежит на отметке 40$ за баррель, к ней тоже придём, но позже.

( Читать дальше )

Американский портфель. 2 месяца. Разворот?

- 31 января 2016, 23:51

- |

Отлично закрылся январь 2016 года — часть потерь по американскому портфелю я отыграл. Сейчас потери -$55.84 (еще 20 января 2016 года было -$100.37).

Кстати, мой американский портфель на Санкт-Петербургской бирже еще не был ни одного дня в плюсе (в долларах). Думаю, что скоро будет разворот. Цель на конец года, всё та же, 2500 по S&P500.

( Читать дальше )

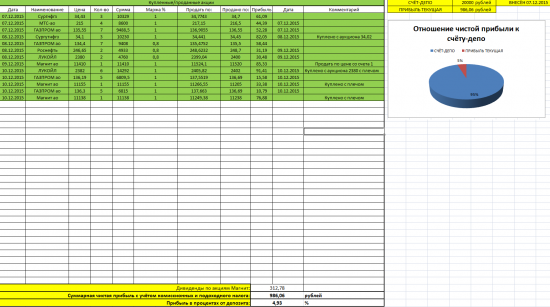

Мой инвестиционный отчёт за месяц декабрь

- 31 января 2016, 19:10

- |

про куда вложить

- 30 января 2016, 21:43

- |

выбирайте сами что душе угодно.

надо сделать небольшое замечание, что как только началась война 1914 года еще в первые две недели августа можно было поменять бумажную сотню с катей на 6 золотых десяток. Интересно что тогда счет был правильный если перефразировать на теперешний лад не usd/rub, а rub/usd.

а еще точнее rub/ГПЗ(георгий победоносец золотой).

Народ будучи в 1911-13 годах летал в облаках, надеялся, верил а его кинули — просто банально кинули и биржа и банки и брокер и компания и даже швейцарская компания и даже надписи на гербовой бумаге в четырех валютах во франках, и в фунттах и в марках кстати тогда они были золотыми- ничего не помогло.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал