SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Инвестиции

ZNGA - инвест идея с потенциалом дохода +400%

- 21 июля 2013, 12:40

- |

signaltarg.com

investorself.com

ZNGA — инвест идея с потенциалом дохода +400%

Эта инвестиционная идея не относиться к тем сделкам, которые открываются на 1-5 дней. http://smart-lab.ru/blog/131349.php Данный анализ использовался для долгосрочного инвестирования в высокопотенциальную акцию.

В прошлый раз я подвел итог по февральским инвестициям в некоторые американские компании (90% положительных сделок. Стратегия. Результат по дивидендным акциям от 6 февраля)

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 8 )

Спекуляции или инвестиции?

- 21 июля 2013, 11:17

- |

Навеяло постом Александра Шадрина http://smart-lab.ru/blog/131357.php

Существует в трейдерских кругах некоторая путаница с терминами «инвестор» и «спекулянт»; в данном посте хочу высказать свое вью на проблему.

Принципиальное различие этих двух участников торгов, на мой взгляд, нужно искать не в механике совершения сделок и не в продолжительности удерживания позиции, даже не в размере капиталов, но во влиянии их на общеэкономическую среду, в их функциях.

Основная цель спекулянта — откусить часть от денег крупного участника биржевых торгов (или группы участников): по большому счету, не имеет значения, отслеживаются ли для этого действия крупнейших и сильнейших мировых экономических субъектов и групп (государств, центральных банков) или ищутся выскочки на неликвидах, бумагах третьего эшелона, не имеет даже значения, кто этот крупный участник и каковы его цели — все одно.

С другой стороны, инвесторы — это экономические субъекты, создающие реальный продукт, путем финансирования некоторых научных разработок, идей, стартапов или просто путем пополнения капиталов уже существующих полезных, успешных и развивающихся компаний. Их цель — получение достаточно регулярной, систематической и продолжительной прибыли от продаж продукта, в создание которого они вкладывают деньги. Применительно к биржевому рынку, инвесторов волнует в первую очередь не изменение цены актива, но размер величины девидентов по акциям.

Как видно, при общей видимой схожести действий инвесторов и спекулянтов, экономическая их подоплека совершенно различна. Причем ни размер капиталов, ни продолжительность удержания позиции, ни вид активов, ни даже методы анализа рынков принципиального значения не имеют.

Существует в трейдерских кругах некоторая путаница с терминами «инвестор» и «спекулянт»; в данном посте хочу высказать свое вью на проблему.

Принципиальное различие этих двух участников торгов, на мой взгляд, нужно искать не в механике совершения сделок и не в продолжительности удерживания позиции, даже не в размере капиталов, но во влиянии их на общеэкономическую среду, в их функциях.

Основная цель спекулянта — откусить часть от денег крупного участника биржевых торгов (или группы участников): по большому счету, не имеет значения, отслеживаются ли для этого действия крупнейших и сильнейших мировых экономических субъектов и групп (государств, центральных банков) или ищутся выскочки на неликвидах, бумагах третьего эшелона, не имеет даже значения, кто этот крупный участник и каковы его цели — все одно.

С другой стороны, инвесторы — это экономические субъекты, создающие реальный продукт, путем финансирования некоторых научных разработок, идей, стартапов или просто путем пополнения капиталов уже существующих полезных, успешных и развивающихся компаний. Их цель — получение достаточно регулярной, систематической и продолжительной прибыли от продаж продукта, в создание которого они вкладывают деньги. Применительно к биржевому рынку, инвесторов волнует в первую очередь не изменение цены актива, но размер величины девидентов по акциям.

Как видно, при общей видимой схожести действий инвесторов и спекулянтов, экономическая их подоплека совершенно различна. Причем ни размер капиталов, ни продолжительность удержания позиции, ни вид активов, ни даже методы анализа рынков принципиального значения не имеют.

Вопрос инвестиций

- 17 июля 2013, 22:46

- |

Вопрос у меня возник.

Ситуация: в жизни я занимаюсь консалтингом. Консультирую средний бизнес как эффективней работать.

На днях один из собственников небольшого предприятия обращается ко мне и спрашивает. Хочу говорит вот новый бизнес открыть. И рассказал мне идею. Я взял за консультацию 50 т.р. и говорю ему. Не лезь туда, там конкуренция, окупаемость в районе 3-4 лет. Лучше в банк под 12%.

Он говорит. Не 12% мало. Готов вложить куда-нибудь 20 млн. рублей. Посоветуй что с ними делать.

Мнение: Лично я сторонник вложения денег в производственный бизнес. В данный момент вижу свободную нишу это продкты питания. почти 100% защита от любых кризисов. и господдержка обеспечена.

опрос: Господа трейдеры, у кого-нибудь из Вас возникали мысли об открытии бизнеса. Или хотя бы инвестиций в бизнес. Вложить в бизнес. и получать дивиденды. Пусть даже не контрольный пакет у Вас будет. Кто об этом думал? и кому такая тема интересна?

Ситуация: в жизни я занимаюсь консалтингом. Консультирую средний бизнес как эффективней работать.

На днях один из собственников небольшого предприятия обращается ко мне и спрашивает. Хочу говорит вот новый бизнес открыть. И рассказал мне идею. Я взял за консультацию 50 т.р. и говорю ему. Не лезь туда, там конкуренция, окупаемость в районе 3-4 лет. Лучше в банк под 12%.

Он говорит. Не 12% мало. Готов вложить куда-нибудь 20 млн. рублей. Посоветуй что с ними делать.

Мнение: Лично я сторонник вложения денег в производственный бизнес. В данный момент вижу свободную нишу это продкты питания. почти 100% защита от любых кризисов. и господдержка обеспечена.

опрос: Господа трейдеры, у кого-нибудь из Вас возникали мысли об открытии бизнеса. Или хотя бы инвестиций в бизнес. Вложить в бизнес. и получать дивиденды. Пусть даже не контрольный пакет у Вас будет. Кто об этом думал? и кому такая тема интересна?

Инвестировать - это значит...

- 17 июля 2013, 07:56

- |

Инвестировать - это значит...

Взгляд на предстоящую неделю с 15 по 21 июля.

- 15 июля 2013, 09:04

- |

Несмотря на продолжающийся отток капитала из развивающихся рынков, российским площадкам уже три недели подряд удаётся показывать восходящую динамику. После пяти месяцев падения подобная динамика всё же больше похожа на отскок, нежели на полноценный рост и потенциал этого отскока весьма слаб и ограничен. Если взять динамику последних 2-3 лет по индексу ММВБ, то прекрасно видно, что российские площадки продолжают находиться в понижательном тренде, а максимальный потенциал текущего технического отскока пока видится на отметке 1450 пунктов, что всего на 3% выше текущих уровней.

Июль похоже имеет все шансы закрыться на положительной территории, а вот на август прогноз у нас негативный. В текущих условиях заходить в рынок среднесрочным и долгосрочным инвесторам мы уже не рекомендуем, а тем, кто формировал портфели в июне, стоит присмотреться к фиксации прибыли.

( Читать дальше )

Богачи возвращаются из "кэша" и несут деньги инвестиционным банкирам

- 11 июля 2013, 16:54

- |

Богачи по всему миру, пережидавшие экономический кризис, «сидя в кэше», начали возвращаться к более активному управлению своими капиталами, пишет РБК daily со ссылкой на исследование компании Scorpio Partnership. Однако полностью восстановиться от кризиса отрасли по управлению благосостоянием может помешать начатая по всему миру борьба с налоговыми уклонистами, предупреждает издание.

Как показало исследование, активы компаний, управляющих благосостоянием, в прошлом году выросли на 8,7%, превысили докризисный уровень и достигли 18,5 триллиона долларов.

При этом более половины от общего показателя частным банкам сейчас обеспечивают клиенты из развивающихся стран, отмечают в Scorpio Partnership. В США, Европе и Японии капиталы обеспеченных граждан в прошлом году увеличились только на 5,9%, а в развивающихся странах этот прирост составил 12,9%, свидетельствуют данные Boston Consulting Group.

Рост активов под управлением частных банков обеспечил чистый приток клиентских средств, который увеличился за 2012 год на 24%. Число граждан с инвестируемыми активами от 1 миллиона долларов в прошлом году выросло на 9%, до 12 миллионов человек, после того как годом ранее этот показатель остался практически неизменным, свидетельствуют данные Capgemini и RBC Wealth Management.

( Читать дальше )

Как показало исследование, активы компаний, управляющих благосостоянием, в прошлом году выросли на 8,7%, превысили докризисный уровень и достигли 18,5 триллиона долларов.

При этом более половины от общего показателя частным банкам сейчас обеспечивают клиенты из развивающихся стран, отмечают в Scorpio Partnership. В США, Европе и Японии капиталы обеспеченных граждан в прошлом году увеличились только на 5,9%, а в развивающихся странах этот прирост составил 12,9%, свидетельствуют данные Boston Consulting Group.

Рост активов под управлением частных банков обеспечил чистый приток клиентских средств, который увеличился за 2012 год на 24%. Число граждан с инвестируемыми активами от 1 миллиона долларов в прошлом году выросло на 9%, до 12 миллионов человек, после того как годом ранее этот показатель остался практически неизменным, свидетельствуют данные Capgemini и RBC Wealth Management.

( Читать дальше )

Формирование инвестиционного портфеля

- 09 июля 2013, 20:41

- |

С ноября 2012г. по апрель 2013г. старался держать сделки по 1-3 месяца — прибыль была хорошая по 25-50%.

В мае 2013г. после закрытия сделок постепенно стал переходить к торговле внутри дня, торговля в итоге переросла в азарт, вся полученная прибыль была потеряна.

Сейчас хочу постепенно начать формировать среднесрочный портфель.

Нужно определить для себя правило формирования объема позиции (жду конструктивной критики).

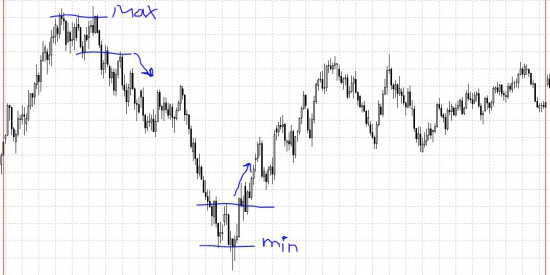

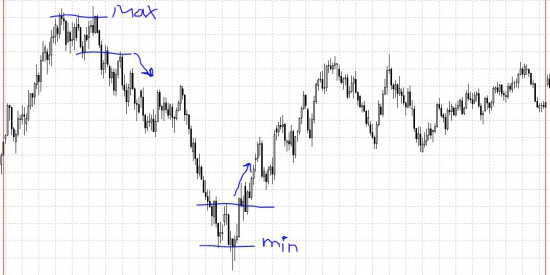

На рисунке обозначен график движения цены в течении года.

— Max и Min поймать крайне сложно, но я бы предпочел сказать «нереально», т.е. 20% движения теряется от max и min значений.

Из 100% движения остается 60%, это в идеале, но я не идеален, поэтому спишу еще 20%, остается 40%.

— Я расчитываю на доходность от 36% до 50% годовых (планы конечно наполеоновские, но в то же время выполнимые).

— Таким образом 40% движения цены буду считать за 50% годовой прибыли.

*Для планирования будующих сделок за основу берется расстояние пройденное от max точки до min за прошлый год.

В мае 2013г. после закрытия сделок постепенно стал переходить к торговле внутри дня, торговля в итоге переросла в азарт, вся полученная прибыль была потеряна.

Сейчас хочу постепенно начать формировать среднесрочный портфель.

Нужно определить для себя правило формирования объема позиции (жду конструктивной критики).

На рисунке обозначен график движения цены в течении года.

— Max и Min поймать крайне сложно, но я бы предпочел сказать «нереально», т.е. 20% движения теряется от max и min значений.

Из 100% движения остается 60%, это в идеале, но я не идеален, поэтому спишу еще 20%, остается 40%.

— Я расчитываю на доходность от 36% до 50% годовых (планы конечно наполеоновские, но в то же время выполнимые).

— Таким образом 40% движения цены буду считать за 50% годовой прибыли.

*Для планирования будующих сделок за основу берется расстояние пройденное от max точки до min за прошлый год.

Умные деньги покупают больше золота

- 09 июля 2013, 17:26

- |

Пять или шесть лет назад, немногие частные инвесторы беспокоились насчет цен на золото. Затем наступил финансовый кризис, когда крупнейшие банки падали, а ощущение апокалипсиса преобладало в умах инвесторов как никогда раньше.

С тех пор другие факторы начали оказывать влияние, развитие новых инвестиционных инструментов и торговых платформ вдруг дало возможность частным инвесторам покупать небольшое количество настоящего золота. Имея дело с биржевыми фондами «физического золота» (ETF), например, инвесторы покупают их акции, котируемые на Лондонской фондовой бирже, где каждая акция представляет собой твердое золото хранимое в специальных хранилищах. С такими биржевыми инструментами вы можете покупать и продавать золото так же легко, как вы могли бы покупать и продавать акции голубых фишек.

С приходом кризиса, все большее число частных инвесторов начало использовать эти ETF или чтобы спекулировать, или как часть своих портфелей, и если в биржевых фонда в 2007 было около 800 тонн золота, то в 2012 почти 3000 тонн. Рост, который получили инвесторы в течение этого периода был потрясающим, фонды получали все больше денег, стимулируя дальнейшие аппетиты, и так далее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал