SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Инвестиции

Необходимость модернизации основных фондов США как возможная угроза ралли на рынке акций

- 05 мая 2013, 23:48

- |

Эта тема мало обсуждается в популярной финансовой прессе, т. к. рассуждать о состоянии мостов, железных дорог и водопроводных труб намного менее захватывающе, чем с умным видом сказать что-нибудь о политике ZIRP, swap-спредах или о Бене-вертолетчике. Однако, именно с этой стороны могут возникнуть долгосрочные последствия как для американской экономики в целом, так и для рынка акций.

Инфраструктура США находится в весьма плачевном состоянии. Согласно данным американской ассоциации гражданский инженеров (ASCE) Америке до 2020 г. дополнительно требуются 3.6 триллиона долларов на модернизацию инфраструктуры. Бывший мэр Филадельфии и экс-губернатор Пенсильвании Эдвард Рэнделл в своей последней статье указывает, что США за 8 лет скатились с 1-го места по конкурентноспособности инфраструктуры на 14-е и приводит много довольно-таки нелицеприятных фактов относительно реального физического состояния американских основных фондов.

( Читать дальше )

Инфраструктура США находится в весьма плачевном состоянии. Согласно данным американской ассоциации гражданский инженеров (ASCE) Америке до 2020 г. дополнительно требуются 3.6 триллиона долларов на модернизацию инфраструктуры. Бывший мэр Филадельфии и экс-губернатор Пенсильвании Эдвард Рэнделл в своей последней статье указывает, что США за 8 лет скатились с 1-го места по конкурентноспособности инфраструктуры на 14-е и приводит много довольно-таки нелицеприятных фактов относительно реального физического состояния американских основных фондов.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 39 )

Интересны ли Вам инвестиции в бриллианты?

- 26 апреля 2013, 17:35

- |

Интересны ли Вам инвестиции в бриллианты?

Тяжёлый "дредноут" меняет курс. Отчётность "Мечела" 2012, МСФО

- 26 апреля 2013, 15:46

- |

15 апреля вышла в свет отчётность «Мечела» за 2012 год. На закрытие ММВБ на 23/04/2013 «Мечел» стоил 56 543 440 000 рублей или $ 1 790 482 583 , «обычка» стоила 115 рублей, «префка» 62,5 рублей. Дисконт 54,3%.

Производственные результаты Угля в 2012 году Мечел добыл практически столько же, сколько и в прошлом 27,8 млн тн (+1%). Железорудного концентрата ГК Мечел произвёл 4,4 млн тн (-0,5% г/). Производство кокса выросло на 3,01% до 3,6 млн тн. Добывающий сегмент группы, согласно сегментированной отчётности был прибыльным. Чистая прибыль сегмента за 2012 год $383 млн (-64.2% г/г). Основная причина падения прибыли в Добывающем сегменте ГК «Мечел» снижение цен.

А вот металлургический сегмент оказался по итогам года убыточный как на операционном уровне (убыток $ 1365 млн), так и на уровне чистой прибыли (убыток $ 227млн). При этом основная часть убытка пришлась на 4 квартал 2012 года. Чугуна выплавили на 11,61% больше – 4,2 млн тн. Стали произвели на 6,77% больше прошлого года – 6,5 млн тн. Ситуация в металлургическом сегменте выглядела так: компания ростом объёмов производства пыталась компенсировать снижение цен. Владимир Тыцкий, генеральный директор «УК Мечел-Сталь» по поводу своей убыточной деятельности сказал следующее: «

( Читать дальше )

Производственные результаты Угля в 2012 году Мечел добыл практически столько же, сколько и в прошлом 27,8 млн тн (+1%). Железорудного концентрата ГК Мечел произвёл 4,4 млн тн (-0,5% г/). Производство кокса выросло на 3,01% до 3,6 млн тн. Добывающий сегмент группы, согласно сегментированной отчётности был прибыльным. Чистая прибыль сегмента за 2012 год $383 млн (-64.2% г/г). Основная причина падения прибыли в Добывающем сегменте ГК «Мечел» снижение цен.

А вот металлургический сегмент оказался по итогам года убыточный как на операционном уровне (убыток $ 1365 млн), так и на уровне чистой прибыли (убыток $ 227млн). При этом основная часть убытка пришлась на 4 квартал 2012 года. Чугуна выплавили на 11,61% больше – 4,2 млн тн. Стали произвели на 6,77% больше прошлого года – 6,5 млн тн. Ситуация в металлургическом сегменте выглядела так: компания ростом объёмов производства пыталась компенсировать снижение цен. Владимир Тыцкий, генеральный директор «УК Мечел-Сталь» по поводу своей убыточной деятельности сказал следующее: «

( Читать дальше )

Об инвестиционных горизонтах

- 25 апреля 2013, 19:36

- |

Вообще начать писать эту заметку меня подтолкнула следующая мысль из сегодняшних откровений Баффета:

Баффет вспоминал о том, как как он 7-летний мальчик в Омахе, штат Небраска, покупал и продавал кока-колу. Он шутит, что единственная ошибка, которую он допустил, это то, что не покупал акции Coca-Cola, на каждые 10 центов, которые он зарабатывал от продажи упаковки кока-колы, состоящей из 6 бутылок.

В каждой шутке как известно лишь доля шутки, действительно инвестиционным мир (где Баффет одно из главных лиц) воспринимает инвестиции как данность, как то, что естественно. Возможно это естественно для индустрии управления деньгами, но на какой срок стоит инвестировать? К какому размеру капитала необходимо стремиться рядовому человеку?

Вопросы одновременно простые и не простые.

В статье Рината Хасанова делается попытка осмысления таких понятий как инвестиционный горизонт и необходимый размер капитала, на примере Уоренна Баффета делается обобщение подходящие для каждого, настоятельно рекомендуется к прочтению.

Баффет вспоминал о том, как как он 7-летний мальчик в Омахе, штат Небраска, покупал и продавал кока-колу. Он шутит, что единственная ошибка, которую он допустил, это то, что не покупал акции Coca-Cola, на каждые 10 центов, которые он зарабатывал от продажи упаковки кока-колы, состоящей из 6 бутылок.

В каждой шутке как известно лишь доля шутки, действительно инвестиционным мир (где Баффет одно из главных лиц) воспринимает инвестиции как данность, как то, что естественно. Возможно это естественно для индустрии управления деньгами, но на какой срок стоит инвестировать? К какому размеру капитала необходимо стремиться рядовому человеку?

Вопросы одновременно простые и не простые.

В статье Рината Хасанова делается попытка осмысления таких понятий как инвестиционный горизонт и необходимый размер капитала, на примере Уоренна Баффета делается обобщение подходящие для каждого, настоятельно рекомендуется к прочтению.

Богатство и благотворительность

- 25 апреля 2013, 00:49

- |

Вот блумберг пишет, что согласно их исследованию Абрамович стал самым щедрым благотворителем среди российских миллиардеров. Из своего почти 13 миллиардного состояния, за 2010-2012 гг Абрамович отдал на добрые дела 310 миллионов долларов. Из них треть предназначались для Чукотки, где Абрамович в свое время губернаторствовал.

А вот самый богатый гражданин России, Алишер Усманов, за этот же период расщедрился «всего» на 247 миллионов (при состоянии в 19 млрд. долл.).

Авторы исследования подсчитали, что в среднем зажиточные отечественные филантропы тратят на благотворительность около 1% от своих капиталов. Причем если раньше, как отмечают исследователи, движимой силой суверенного меценатства было тщеславие, в настоящее время широкие жесты российских миллиардеров продиктованы их более глубоким осознанием важности филантропической деятельности (как выявлен сей факт, не уточняется).

( Читать дальше )

А вот самый богатый гражданин России, Алишер Усманов, за этот же период расщедрился «всего» на 247 миллионов (при состоянии в 19 млрд. долл.).

Авторы исследования подсчитали, что в среднем зажиточные отечественные филантропы тратят на благотворительность около 1% от своих капиталов. Причем если раньше, как отмечают исследователи, движимой силой суверенного меценатства было тщеславие, в настоящее время широкие жесты российских миллиардеров продиктованы их более глубоким осознанием важности филантропической деятельности (как выявлен сей факт, не уточняется).

( Читать дальше )

Акрон, отчётность за 2012 год, МСФО. Для этой компании весна всегда не за горами

- 23 апреля 2013, 19:44

- |

16 апреля отчитался «Акрон», компания из портфеля. Отчётность интересна и обязательна для анализа. На закрытие ММВБ 22/04/2013 «Акрон» весил 56 271 370 000 рублей или $ 1 777 364 813. Цена «обычки» 1 180 рублей.

«Акрон» в этом году хуже сектора (MICEX CHM), но лучше моего бенчмарка РТС

Рисунок Сравнительная динамика курсовой динамики акций Акрона, индекса MICEXCHMи индекса РТС

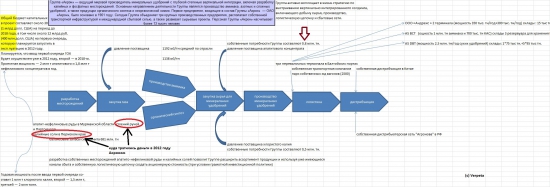

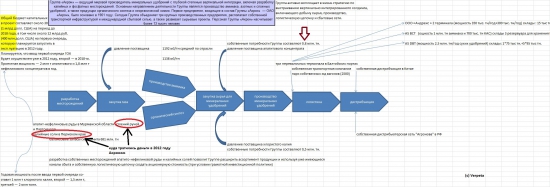

Производственные результаты Бизнес Акрона детально разбирал в одном из своих постов за 2012 год (кому интересно посмотрите на Комоне). Поэтому приведу лишь фрагмент из прошлой статьи — вот такой рисунок:

Рисунок Цепочка создания стоимости Акрона

( Читать дальше )

«Акрон» в этом году хуже сектора (MICEX CHM), но лучше моего бенчмарка РТС

Рисунок Сравнительная динамика курсовой динамики акций Акрона, индекса MICEXCHMи индекса РТС

Производственные результаты Бизнес Акрона детально разбирал в одном из своих постов за 2012 год (кому интересно посмотрите на Комоне). Поэтому приведу лишь фрагмент из прошлой статьи — вот такой рисунок:

Рисунок Цепочка создания стоимости Акрона

( Читать дальше )

А как же Баффет? Великий инвестор!

- 23 апреля 2013, 09:29

- |

Еще один довод – примеры «великих инвесторов».

А как же Баффет? Великий инвестор!

Когда, например, представитель брокера ссылается на авторитет и успех Баффета, он, как правило, скромно умалчивает, как Баффет достиг успеха. И это понятно. Во-первых, он (представитель брокера или другой «знаток»), как правило, сам может не знать, как конкретно Баффет достиг такого успеха. Во-вторых, догадывается или, хотя бы, должен догадываться, насколько непросто инвестировать как Баффет, а тем более этому научить.

Вообще лучше учиться у оригинала – у того, кто сам чего-то конкретного достиг, а не у очередного умного теоретика. Или хотя бы у того, кто лично учился у оригинала.

Всё гораздо проще. На самом деле Баффет – не инвестор. Да, он не инвестор в том смысле, в котором изначально определено в начале этой главы.

Он не инвестор, в том смысле, в котором понимают инвестирование в фондовый рынок подавляющее большинство начинающих инвесторов, да и, скорее всего, большинство уже пробовавших свои силы в инвестировании в рынок.

( Читать дальше )

А как же Баффет? Великий инвестор!

Когда, например, представитель брокера ссылается на авторитет и успех Баффета, он, как правило, скромно умалчивает, как Баффет достиг успеха. И это понятно. Во-первых, он (представитель брокера или другой «знаток»), как правило, сам может не знать, как конкретно Баффет достиг такого успеха. Во-вторых, догадывается или, хотя бы, должен догадываться, насколько непросто инвестировать как Баффет, а тем более этому научить.

Вообще лучше учиться у оригинала – у того, кто сам чего-то конкретного достиг, а не у очередного умного теоретика. Или хотя бы у того, кто лично учился у оригинала.

Всё гораздо проще. На самом деле Баффет – не инвестор. Да, он не инвестор в том смысле, в котором изначально определено в начале этой главы.

Он не инвестор, в том смысле, в котором понимают инвестирование в фондовый рынок подавляющее большинство начинающих инвесторов, да и, скорее всего, большинство уже пробовавших свои силы в инвестировании в рынок.

( Читать дальше )

Несколько тезисов с последнего форума Россия "Тройки Диалог"

- 22 апреля 2013, 17:14

- |

Глобально

( Читать дальше )

- большинство непрофессиональных инвесторов предпочитают хранить свои сбережения на банковских депозитах — объем средств на банковских депозитах достиг рекордно высокого уровня

- Клиенты склонны несколько переоценивать риски и предпочитают размещать сбережения на банковских депозитах

- слишком медленный темп реформ в Европе по сравнению с текущей дисконтированной по времени стоимостью денег.

- конкретные инвестиционные темы: восстановление рынка жилья в США, рост рынка сланцевого газа или смена руководства в Японии.

- Сектор недвижимости обеспечивает хорошую умеренную доходность, в сегменте коммерческой недвижимости она составляет в среднем 5-7% в год.

- «Пузырь» на рынке жилья пока не сдулся в крупных городах, таких как Лондон.

- Что касается Европы, ожидания по большей части пессимистичные, рецессия, скорее всего, затянется. Фискальная политика в регионе слишком жесткая, а кредитно-денежная напоминает о японском «потерянном десятилетии» 1980-х.

- последние действия ЕЦБ в сфере кредитно-денежной политики направлены на снижение рисков любыми способами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал