Инвестиции

Стоит ли доверять банковским советникам?

- 09 декабря 2022, 22:19

- |

Люди считают, что у брокеров и во многих раскрученных Телеграм каналах сидят супер аналитики, которые знают, куда пойдет рынок, и доверяют им свои деньги.

Но, на самом деле, НИКТО НИЧЕГО НЕ ЗНАЕТ, кроме инсайдеров (которые зарабатывают сами).

Никогда ни один аналитик вам не признается в том, что он не знает, куда пойдет рынок. Ему проще купить вам какую-нибудь акцию, снять комиссию, получить зарплату и поехать домой.

Так они все и делают. Их не волнует судьба вашего портфеля. Свою зарплату они в любом случае получат.

Если говорить про управленцев капиталами, то они просто не несут никаких рисков. Просрал деньги — ничего страшного. Заработал — получаешь % от прибыли.

Мой вам совет: никогда никому свои деньги не доверяйте. Если спекулируете или инвестируете, то только сами ❤️

- комментировать

- Комментарии ( 3 )

Сбербанк второй месяц подряд генерирует прибыль. Но надо быть осторожными, 2023г не обещает быть легким.

- 09 декабря 2022, 18:12

- |

🏦 Сбербанк представил сокращённые результаты по РПБУ за ноябрь и 11 месяцев 2022 года. Напомню, что Сбербанк возобновил ежемесячные отчёты (октябрь) и показывает свою открытость акционерам. По данному отчёту можно сделать вывод, что Сбербанк второй месяц подряд генерирует прибыль, компания адаптировалась к внешним экономическим проблемам. Давайте рассмотрим главное из релиза:

▪️ Розничный кредитный портфель в ноябре прибавил 1,8%, а с начала года вырос на 11% до ₽11,8 трлн. Драйвером роста выступали ипотечные кредиты (+17,3% с начала года с учётом секьюритизации портфеля), а также кредитные карты (+26,8%)

▪️ Качество кредитного портфеля остаётся стабильным. Доля просроченной задолженности изменилась незначительно и составила 2,3%

( Читать дальше )

Катализаторы роста Starbucks

- 09 декабря 2022, 17:58

- |

Акции кофейного гиганта Starbucks (SBUX) выросли в ноябре на 18%. Компания начала месяц с объявления хороших финансовых результатов, что и привело к значительному скачку цен на акции. Но остается ли потенциал для дальнейшего роста? Давайте посмотрим.

Рекордная квартальная выручка

Starbucks сообщила о финансовых результатах за четвертый квартал 2022 финансового года 3 ноября. Компания получила рекордную квартальную выручку в размере $8,4 млрд. И это несмотря на то, что в Китае, где находится почти каждое шестое заведение Starbucks, сохранялись строгие ограничения из-за пандемии Covid-19.

Катализаторы дальнейшего роста

Ряд аналитиков достаточно позитивно оценивают перспективы компании на 2023 год. Среди наиболее важных факторов дальнейшего роста компании они указывают:

( Читать дальше )

Goldman Sachs планирует покупку ряда криптовалютных компаний

- 09 декабря 2022, 15:51

- |

Один из крупнейших в мире инвестиционных банков намерен потратить десятки миллионов долларов на криптовалютные компании, стоимость которых упала после краха FTX.

Глава отдела цифровых активов Goldman Мэтью Макдермотт сказал Reuters, что кризис FTX усилил потребность в более надежных, регулируемых криптовалютных игроках и крупные банки видят здесь возможности. С его слов Goldman уже проводит комплексную проверку ряда компаний криптоиндустрии, но не стал называть конкретные имена.

Хотя сумма, которую Goldman потенциально может инвестировать, невелика для гиганта с Уолл-стрит, заработавшего в прошлом году $21,6 млрд, его готовность продолжать инвестировать в условиях потрясений в секторе показывает, что банковский гигант чувствует долгосрочные возможности.

Непосредственно по краху биржи FTX Макдермотт заметил: «Это определенно отбросило рынок назад с точки зрения настроений, в этом нет абсолютно никаких сомнений. FTX была олицетворением многих частей экосистемы. Но, повторяю, базовая технология продолжает работать».

( Читать дальше )

До конца года Норникель может объявить о выплате квартальных дивидендов, что даст положительный импульс акциям - Промсвязьбанк

- 09 декабря 2022, 13:18

- |

Новость на стала для нас сюрпризом. Норникель активно реализует свою инвестиционную программу о чём было известно ещё год назад. После сообщений в СМИ котировки компании перешли к снижению.

Мы считаем, что реакция была избыточной, так как Владимир Потанин ранее сообщал, что дивиденды окажутся ниже прошлых лет из-за роста капитальных затрат.

Однако, мы надеемся, что до конца года Норникель объявит о выплате дивидендов по итогам 9 месяцев текущего года, что даст положительный импульс бумагам компании. А вот финальные дивиденды за 2022 год, вероятно, будут действительно ниже после принятия новой дивидендной политики.Промсвязьбанк

Прогноз по инвестициям соответствует объявленным ранее планам Норникеля по капзатратам на 2022 год - Атон

- 09 декабря 2022, 12:32

- |

Как сообщает Коммерсантъ со ссылкой на старшего вице-президента — руководителя блока стратегии и управления стратегическими проектами, логистики и ресурсного обеспечения Норникеля Сергея Дубовицкого, объем инвестиций Норникеля в 2022 составит более 250 млрд руб. Также отмечается, что реализация планов развития компании потребует большую нагрузку на Северный морской путь.

Увеличение загрузки Северного морского пути может способствовать росту поставок на азиатские рынки. Прогноз по инвестициям в целом соответствует объявленным ранее планам компании по капзатратам на 2022 в размере $3.5-4 млрд. В настоящий момент у нас нет официального рейтинга по Норникелю.Атон

Почему я не сильно делюсь результатами своих исследований и не даю рекомендаций что и когда покупать?

- 09 декабря 2022, 11:45

- |

Дэвид МакЛин (David McLean) из MIT Sloan School of Management и его коллега из Boston College Джеффри Понтифф (Jeffrey Pontiff) провели исследование по реакции инвесторов на публикации научных статей с анализом стратегии инвестирования в ценные бумаги. И оказалось, что подобные публикации в значительной степени меняют рынок.

Авторы утверждают, что опубликованная в экономическом или финансовом журнале стратегия принесет в среднем на 35% меньше доходности, чем указано в работе. Их расчеты показывают, что если стратегия должна генерировать 5% доходности за период, то инвесторы, взявшие ее на вооружение, сместят доходность до 3,75% (то есть в среднем на 35%). Они проанализировали 82 стратегии, опубликованные в 62 статьях финансовых и экономических научных журналах. Критерием для попадания в выборку было наличие финансового прогноза поведения акций. (Стоит отметить, что исследование проведено достаточно давно, и сейчас источником могут служить уже не журналы, а интернет ресурсы).

( Читать дальше )

Не все так просто с прогнозами

- 09 декабря 2022, 10:18

- |

📚Библиотека инвестора📚

📖Думай медленно — предсказывай точно📖

Филип Тетлок, Дэн Гарднер

Вы наверняка слышали крылатое выражение: "Шимпанзе, бросающая дротики в дартс, выбирает ценные бумаги лучше, чем профессиональные управляющие". Так вот, это упрощенная интерпретация некоторых из выводов Тетлока, который провел колоссальную научно-исследовательскую работу по вопросу прогнозирования и итоговых результатов. И как это часто бывает, эта крылатая фраза, хоть и ласкает слух многим, прекрасно подходит для красного словца и хорошей байки, но на самом деле не в малой степени далека от истины. Сам Тетлок утверждает, что прогнозирование возможно, полезно и более того, вполне доступно для многих людей, желающих по-настоящему погрузиться в этот увлекательный процесс. Кроме того он уверен, что люди способны совершенствоваться в этом деле и стать суперпрогнозистами, которым посвящена немалая часть книги. Главное понимать, что вкладывается в понятие прогноз, и как оценивать его результаты. А именно здесь, большинство ломают копья. По мере прочтения книги и заинтересовавшись мыслями Тетлока, я тоже написал пару постов на канале, посвященных этой теме:

( Читать дальше )

Минфин вышел на рынок внутреннего долга. Во флоутере очередное крупное размещение, перед этим банки заняли в РЕПО ₽1 трлн.

- 09 декабря 2022, 09:51

- |

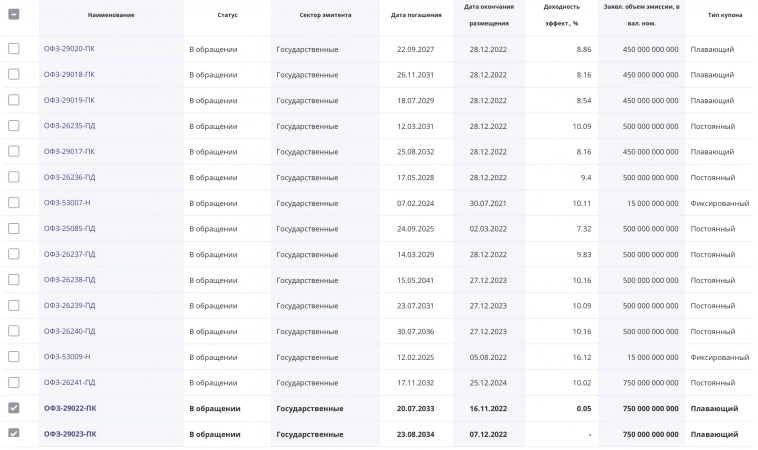

🇷🇺🏦 Минфин в очередной раз вышел на рынок внутреннего долга. Кажется, что правительство испытывает дефицит бюджета. Инвесторы могли наблюдать второе внушительное размещение во флоутере, которое как бы нам намекает, что аппетиты Минфина растут. Всего же на рынок было предложено ОФЗ трёх типов:

▪️ Флоутер ОФЗ—29023 (переменный купон, погашение в 2034)

▪️ Классика ОФЗ—26237 (погашение в 2029)

▪️ Линкер ОФЗ—52004 (погашение в 2032, с индексируемым номиналом)

Средневзвешенная доходность в классике составила 9,87%, бумаг было продано на ₽28,87 млрд при спросе в ₽247,75 млрд. В линкере спрос составил ₽39,89 млрд, а продано было по номиналу ₽29,9 млрд, средневзвешенная доходность — 3,33%. Самое интересное случилось с флоутером. При спросе ₽910,7 млрд, было размещено на ₽750 млрд по средневзвешенной цене в 96,18. Как итог Минфин разместил на ₽808,8 млрд в этот день.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал