SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Испания

Мировые финансовые рынки 30 апреля: Олланд нагнетает обстановку, Испанский ВВП лучше ожиданий, австралийские доходности на 60-летнем минимуме

- 30 апреля 2012, 13:33

- |

Так, а я сегодня один работаю?) Остальные отдыхают загородом?

В центре внимания с утра опять была Испания ...

По поводу утренних событий:

Испанский ВВП оказался равен -0.3 q/q, -0.4% y/y

Это несколько лучше, чем прогнозы Рейтерс -0.4%, -0.5% соответственно

Но, тем не менее, страна в технической рецессии.

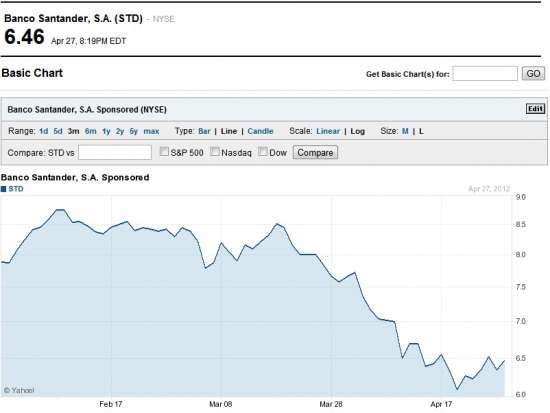

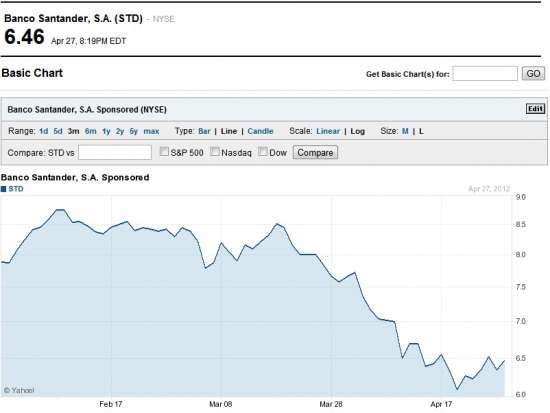

S&P понизила рейтинги 16 испанских банков, в том числе Banco Santandero. Ожидается, что испанское правительство объявит о планах создания некоего банка с токсичными активами

Немецкие розничные продажи показали +0.8% m/m +2.3% y/y

Что немного хуже пронгозов Рейтерс на уровне +1.0%, +0.5% соответственно

Интересная статистика пришла из Банка Швейцарии. Согласно этим данным, ШНБ потерял 1,7 млрд CHF в первой четверти 2012

Потери по позициям в иностранной валюте зафиксированы на уровне CHF 2.6 млрд – поддержание валютного курса – не дешевое удовольствие

( Читать дальше )

- комментировать

- Комментарии ( 8 )

S&P понижает рейтинги 16 испанских банков!

- 30 апреля 2012, 11:40

- |

вслед за Испанией, теперь ее банки http://www.cnbc.com/id/47227287

Понижение рейтинга коснулось банка Santander, его главную дочку Banco Espanol de Credito с A- до A-2 и A до A-1 соответственно.

в последнее время дела у Сантандер и так не на высоте

В воскресенье в Financial Times была статья, в которой сообщалось о планах государства и банков выделить все плохие имущественные кредиты в одну или несколько компаний, чтобы облегчить ношу банков. Данная схема «плохого банка» является попытко премьер-министра страные Марьяно Рахоя избежать помощи от «тройки» и не пойти по стопам Ирландии, Греции и Португалии.

Понижение рейтинга коснулось банка Santander, его главную дочку Banco Espanol de Credito с A- до A-2 и A до A-1 соответственно.

в последнее время дела у Сантандер и так не на высоте

В воскресенье в Financial Times была статья, в которой сообщалось о планах государства и банков выделить все плохие имущественные кредиты в одну или несколько компаний, чтобы облегчить ношу банков. Данная схема «плохого банка» является попытко премьер-министра страные Марьяно Рахоя избежать помощи от «тройки» и не пойти по стопам Ирландии, Греции и Португалии.

Размещения и погашения на 30 апреля

- 30 апреля 2012, 11:01

- |

В последний день месяца пройдут погашения Испании (12 млрд ) и Италии (21.5 млрд ), а также США примет оплату за большие размещения прошлой недели (115млрд).

Вообще после понижения долгосрочного кредитного рейтинга с A до BBB+, внимание будет сосредоточено на экономике Испании. Сегодня будет опубликован ВВП Испании, который вероятно вновь сократиться. А 3 мая Испания размещает бонды перед выступлением Драги (само заседание ЕЦБ пройдет в Барселоне).

Календарь размещений и погашений — www.debtcalendar.net

Вообще после понижения долгосрочного кредитного рейтинга с A до BBB+, внимание будет сосредоточено на экономике Испании. Сегодня будет опубликован ВВП Испании, который вероятно вновь сократиться. А 3 мая Испания размещает бонды перед выступлением Драги (само заседание ЕЦБ пройдет в Барселоне).

Календарь размещений и погашений — www.debtcalendar.net

Саммери торгового дня 27 апреля. Из неопубликованного на смарт-лабе: почему растет евро, покупает ли облигации ЕЦБ, кто победит во Франции

- 28 апреля 2012, 01:09

- |

Сегодня было немало интересных идей и событий, не все нашли отражение на смарт-лабе… Постараюсь восполнить этот пробел

Голландские переговоры с оппозицией продолжаются, конкретики пока нет. Сегодня выступил пока еще премьер страны Де Ягер и заявил, что страна, скорее всего, примет Фискальный Пакт и найдет способ договориться о сокращении расходов бюджета до 3%. Но по времени, когда это произойдет, ничего не сказал.

Ирландия понизила прогнозы по ВВП

Прогноз на 2012 год снижен с 1,3% до 0.7%

Прогноз на 2013 — до 2.2% с 2,4%

Прогноз по соотношению долг/ВВП на 2013 повышен до 120,3% с 119%

Из позитива: ожидают дефицит все также 8,3%, что ниже цели 8.6% на этот год

( Читать дальше )

Финансовые рынки в полдень 27 апреля: Испанию добивают, Италия готовится к размещению, Европа восстанавливаетя после падения

- 27 апреля 2012, 12:16

- |

Испания в понедельник официально вошла в рецессию, поймала то самое «двойное дно», которое все боялись

В понедельник, я напомню, ВВП Испании сократился на 0,5%, официально введя страну в стадию рецессии.

Сегодня вышли очень плохие данные по безработице. Испанская безработица в апреле – 24,4% против прошлого значения 22,9%. Ночью агентство S&P понизило рейтинг страны. Официальная причина — падающий ВВП + неизбежный рост расходов бюджета приведут к ослаблению кредитоспособности страны. Напомню, что похожая ситуация сейчас в Великобритании

Как результат:

Испано/Германский 10-летний спред расширился до 430… с 410… ух

Франко-немецкий расширился на 7 пунктов

Испанские доходности уткнулись в сопротивление 6%

( Читать дальше )

S&P понижает рейтинг ИСПАНИИ, релиз агентства!

- 27 апреля 2012, 01:10

- |

Рейтинг Испании понижен до BBB+ from A агентством S&P, пронгноз негативный!

РЕЛИЗ

РЕЛИЗ

- Мы верим, что бюджетный дефицит Испании увеличится на фоне экономического спада, в противоввес предыдущим прогнозам

- В то же время, мы видим все больше вероятность того, что правительство Испании будет вынуждено предоставить дополнительную финансовую поддержку в банковском секторе.

- Как следствие, мы полагаем, что есть повышенный риск, что чистый долг правительства Испании может вырасти еще больше.

- Таким образом, мы понижаем долгосрочные и краткосрочные суверенныекредитные рейтинги Испании до «BBB + / A-2» с «A/A-1.

- Негативный прогноз по долгосрочному рейтингу отражает значительные, на наш взгляд, риски для экономического роста, Испании и бюджета, мы считаем, что это, вероятно, повлияет на кредитоспособность государства.

Итоги европейской сессии: Венгрия избегает наказания, позитивный Richmond FED и рынок жилья переключают рынок в режим Risk-on!

- 24 апреля 2012, 19:52

- |

Европа

ЕвропаОлли Рен, член ЕЦБ, сегодня заявил, что спор вокруг центробанка Венгрии не должен быть отнесен к юрисдикции Европейского суда. Что это может означать? Все очень просто – ЕЦБ ничего не сможет сделать со странами, нарушающими Фискальный Пакт. Вы можете сколько угодно ратифицировать все эти пакты, но результат один: соблюдать их вовсе не обязательно. Фискальный пакт отличался как раз возможностью передать дело нарушающей дисциплины страны в суд. Эти перспективы становятся все более туманными. На фоне этого, сегодняшнее заявление Германии о том, что все страны должны ратифицировать договор, выяглядит немного бессмысленно

Испанский дефицит в первом квартале 2012 года составил 0,83 от ВВП, в годовом исчислении это 3,3%. Очень неплохо. Но добавим сюда 1,5-2% региональных долгов, и все уже не так хорошо. Тем не менее, 10-летки сегодня торгуются весьма позитивно – ниже 6%, долговой рынок чувствует себя хорошо.

( Читать дальше )

Результаты Испании

- 24 апреля 2012, 12:58

- |

Испания продала 720 млнд 3-х месячных биллов

и 1,21 млрд 6-месячных билов,

всего 1,93, верхняя граница запланированных 1-2 млрд

3 месячный b2c 7.6, лучше чем 3.5 на предыдущием

6 месячный b2c 3.3, хуже чем 5.6 на предыдущем

3 средняя доходность 0.634% vs 0.381% на предыдущем

6 средняя доходность 1.580% vs 0.836% на предыдущем

и 1,21 млрд 6-месячных билов,

всего 1,93, верхняя граница запланированных 1-2 млрд

3 месячный b2c 7.6, лучше чем 3.5 на предыдущием

6 месячный b2c 3.3, хуже чем 5.6 на предыдущем

3 средняя доходность 0.634% vs 0.381% на предыдущем

6 средняя доходность 1.580% vs 0.836% на предыдущем

Превью на сегодня: размещения Голландии и Испании, долговые страхи, Apple и коррекция

- 24 апреля 2012, 11:17

- |

Сегодня ожидается некоторая коррекция к вчерашнему масштабному падению, однако она будет ограничена опасениями на фоне прогрессирующего кризиса долгового рынка. Вчера Голландский кабинет министров подал в отставку после срыва переговоров по сокращению бюджета, теперь стране угрожает даунгрейд с рейтинга ААА. Забавно, что сегодня голландцы проводят долговой аукцион, будет очень интересно посмотреть, что покупатели думают о событиях последних дней. Прецедент с Голландией опасен тем, что означает возможное начало распространения долгового кризиса с перифирии на благополучные страны.

Сегодня ожидается некоторая коррекция к вчерашнему масштабному падению, однако она будет ограничена опасениями на фоне прогрессирующего кризиса долгового рынка. Вчера Голландский кабинет министров подал в отставку после срыва переговоров по сокращению бюджета, теперь стране угрожает даунгрейд с рейтинга ААА. Забавно, что сегодня голландцы проводят долговой аукцион, будет очень интересно посмотреть, что покупатели думают о событиях последних дней. Прецедент с Голландией опасен тем, что означает возможное начало распространения долгового кризиса с перифирии на благополучные страны.Также разместится Испания и Италия, США.

( Читать дальше )

Нью-Йоркская сессия; акции банков и технологичных компаний под давлением продаж.

- 19 апреля 2012, 23:04

- |

Хорошие планомерные продажи наблюдаются в ходе американских торгов. Характер движения носит “тяжелый” характер, в том смысле, что такие снижения не легко выкупаются, по моим многочисленным наблюдениям. Сегодняшний задерг на нашем рынке воспринимаю исключительно, как ложный пробой, надеюсь, что не ошибаюсь.

На европейском долговом рынке всплесков оптимизма сегодня не было, к концу торгов в европейском регионе возобновились слухи о снижении рейтинга Франции. Подростали доходности Франции, Италии и Испании (см. изобр).

Активизировались покупки в итальянских cds.

Динамика S&P500 к доходности 10 леток США указывает на имеющийся потенциал на дальнейшее снижение рынка.

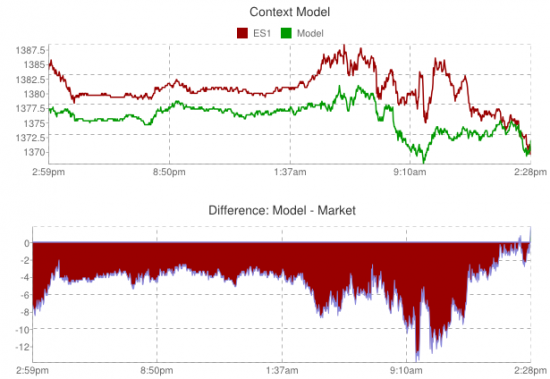

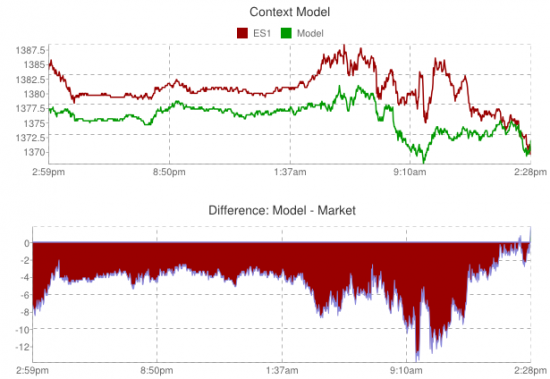

Модель(корзина риска) движутся в унисон с ES, спреда нет.

На европейском долговом рынке всплесков оптимизма сегодня не было, к концу торгов в европейском регионе возобновились слухи о снижении рейтинга Франции. Подростали доходности Франции, Италии и Испании (см. изобр).

Активизировались покупки в итальянских cds.

Динамика S&P500 к доходности 10 леток США указывает на имеющийся потенциал на дальнейшее снижение рынка.

Модель(корзина риска) движутся в унисон с ES, спреда нет.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал