КИтай

Как страшно жить. Страшно жить в РФ

- 08 сентября 2019, 11:41

- |

Как страшно жить.

статья растиражированная в интернете

https://news.myseldon.com/ru/news/index/215859326

https://www.vestifinance.ru/articles/124549

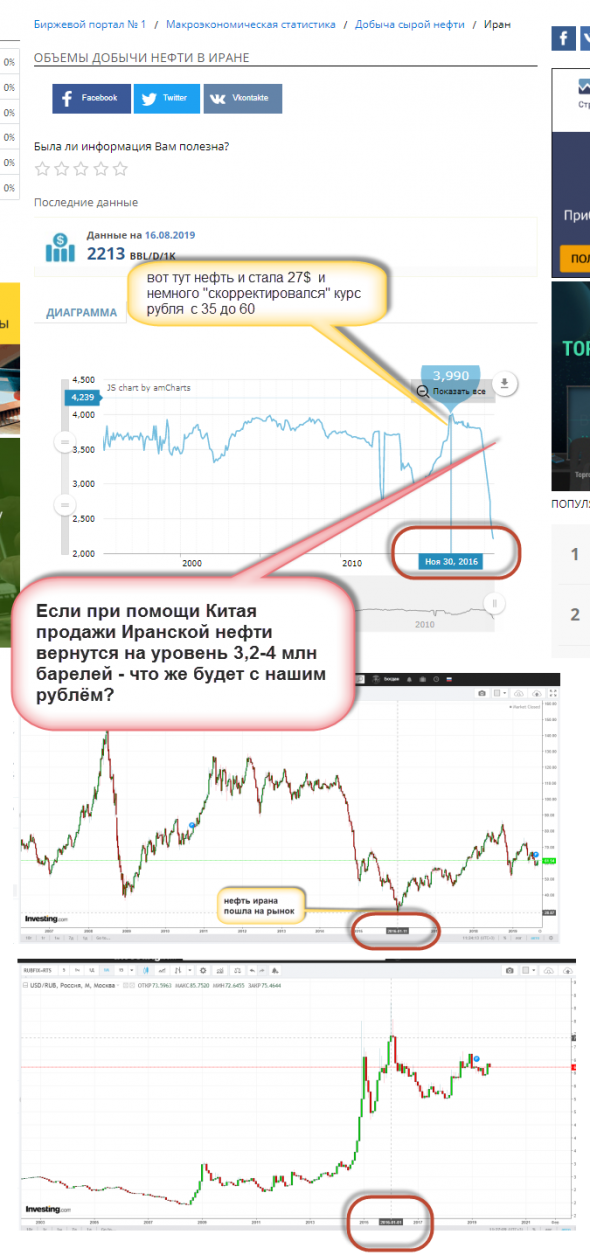

Китай договаривается с Ираном. И плевааать договаривающимся сторонам, на мнение США.

Выброс иранской нефти в 2016 году, на рынок в объёме 1,5 млн барелей https://www.vedomosti.ru/business/articles/2016/01/19/624582-vozvraschenie-irana-nefti-ne-bistrim

Что же будет с ценой нашего национального достояния – нефти?

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 29 )

трейдинг и память

- 06 сентября 2019, 20:42

- |

— Очень дёшево оценённая китайская компания **** любит объявлять о выплате повышенного дивиденда, на чём две весны подряд был сильный гэп вверх на отчётной дате. Вполне ожидаемо, что нечто подобное повторится и в 2020 году, если, конечно, до этого времени мажоритарий не выкупит всю компанию с рынка целиком. (пишу для себя, чтобы не вылетело из головы)

или другой пример:

— Компания Fuwei недавно триумфально отчиталась о наметившейся тенденции к выздоровлению бизнеса, на чём акции сделали 3x за день.

Все, кто закрыли лонги в хорошем плюсе, могли на радостях забыть о том, что на протяжении всего года основной идеей здесь было приобретение доли в Gold Glory

( Читать дальше )

Вопрос на засыпку!!! Если Китай и Россия объявят о совместном полном безвизе . сколько китайцев приедет в Россию и сколько россиян в Китай?

- 05 сентября 2019, 15:44

- |

Сегодня иду покупать доллар.

- 05 сентября 2019, 10:44

- |

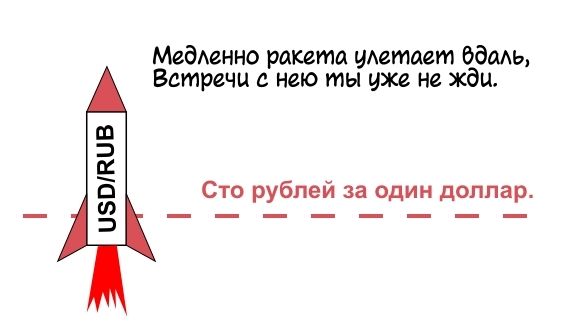

Именно сегодня — пятого сентября текущего года я иду в банк с целью покупки американской валюты. Далее я так сделаю еще не один раз. Менять буду российские рубли на американские доллары. Все дело в том, что я уже давно сформировал подушку безопасности. Подушка состоит из двух валют — российского рубля и американского доллара. Причем большая часть подушки безопасности состоит из российских рублей. Точную сумму, которая составляет подушку безопасности, я говорить не буду. Но она довольно большая — свыше ста тысяч российских рублей. Весь смысл валютных операций в моем случае заключается в том, чтобы уменьшить долю российского рубля и увеличить долю американского доллара.

Конечно, у всех кто читает эту статью, возникнет вопрос — зачем я это делаю? Посмотрите на картинку под заголовком. Это мой прогноз по паре USD/RUB, причем прогноз краткосрочный. По моему мнению, уже скоро валютная пара USD/RUB достигнет отметки в семьдесят рублей за один доллар. Это краткосрочно. Среднесрочно я ожидаю достижение отметки в восемьдесят рублей за один доллар. Долгосрочно я ожидаю преодоление отметки в сто рублей за один доллар и продолжение движения по восходящему тренду.

( Читать дальше )

Рост на нашем рынке акций может продолжиться

- 04 сентября 2019, 16:12

- |

Российский рынок акций

Российский рынок акций выглядит очень сильно – на фоне неопределенности на внешних рынках и снижения нефтяных котировок, индекс ММВБ смог пробить медвежий тренд на уровне 2680-2690 и после этого растет 6 дней подряд. Технически текущий уровень 2800 смотрится локальным уровнем сопротивления, от которого возможна коррекция, но на внешних рынках ситуация улучшается и при пробое индексом S&P500 вверх значения 2950 пунктов, рост на нашем рынке акций может продолжиться вплоть до 2850-2860 пунктов.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 6,9-7,2%, USD 1,9-2,1%, по недельным — RUB 7,0-7,3%, USD 2,0-2,2%.

Рынок облигаций

На ожиданиях снижения ключевой ставки Банком России на заседании в эту пятницу на рынке ОФЗ наблюдается ралли, доходности ОФЗ за эту неделю снизились на 20 – 30 бп, преимущественно на среднем участке кривой. Также наблюдаются активные покупки в корпоративных облигациях, спрэд облигаций 1-го эшелона к ОФЗ еще достаточно высокий и можно рассчитывать на его сужение, т.е. доходности этих облигаций вероятно еще снизятся. Сегодня Минфин размещает двадцатилетние ОФЗ 26230 на сумму 20 млрд руб, результаты этого аукциона определят дальнейшие настроения на рынке рублевых облигаций.

( Читать дальше )

Так много возможностей, но так страшно

- 03 сентября 2019, 23:06

- |

Вы напуганы?

Серьезно, возникало ли у вас желание просто выйти в деньги и перестать беспокоиться из-за рынков? Вы не одиноки в этом. Сейчас у всех такое настроение.

Связано ли это с торговой войной, твитами Трампа или недавними движениями процентных ставок, инвесторы серьезно напуганы.

И понятно почему. Посмотрите на график роста технологического индекса Nasdaq c 1975 года. Невероятно, правда?

В последние годы мы видим «вертикальный взлет». Индекс намного опередил пик 2000 года. Скоро это должно завершиться, ведь так?

Но дело в том, что если вы напуганы, это значит, что сегодня вы являетесь частью толпы.

Это не значит, что этот страх иррационален. Но сейчас все ожидают того же, что и вы. А это НЕ ТА позиция, которую стоит занимать инвестору.

Что касается меня, то я не чувствую страха. Борюсь с тем, как бы не вложить слишком много. Серьезно.

Давайте детальнее рассмотрим самые популярные страхи, которые беспокоят инвесторов.

( Читать дальше )

До пиков июля или повторение времен Lehman Brothers?

- 03 сентября 2019, 11:44

- |

Стратеги Уолл-стрит разошлись в оценках перспектив американского рынка акций. Рядовое явление, если бы не их диапазон: кто-то ждет возврата к историческим максимумам к концу года, кто-то советует в буквальном смысле уносить ноги. Такая полярность вполне объяснима «твит»-активностью Трампа: в один вечер он оперативно реагирует на ответное расширение Пекином пошлин, повышая шансы рецессии, на следующий день дает понять, что его тактика, принесшая миллионы в бизнесе, работает и на уровне государства. Китай якобы вышел на связь, он хочет сделки и у него, по сути, нет выбора. Это вопрос доверия к словам президента, который решает для себя сам. Кто-то считает, что на финишной ленточке в Вашингтоне и в Пекине договорятся о возобновлении переговоров на высоком уровне и 1 сентября Трамп не поднимет пошлины на товары объемом $300 млрд. Кто-то считает, что Китай морально готов «терпеть» и не выбрасывать белый флаг, дожидаясь президентских выборов 2020 года. Поэтому текущие разговоры не смогут смягчить ситуацию, заставив рынок продолжить коррекцию. Это вопрос денег. Когда высоки ставки, лучше дождаться определенности.

Пока же ее нет и это подвергает существенным рискам экономику. Повторная оценка ВВП США за II квартал указала на замедление темпов роста с 3,1% до 2,0% из-за сокращения экспорта (в «торговой войне» счет в пользу Китая) и инвестиций. Ситуацию выправили потребительские расходы и последние данные по личным расходам и розничным продажам показали, что уверенность потребителей оказалась не затронутой «торговыми войнами». Но Трамп играет с огнем, в попытке принудить Китай заключить «сделку»: следующий раунд пошлин они вряд ли оценят, поэтому по наиболее чувствительным позициям они вступят в силу после рождественских распродаж, а позже если Китай продолжит упорствовать можно и понизить налоги на доходы с зарплат, чтобы поддержать шансы на переизбрание, о чем уже говорится сейчас. Но в данном случае Трамп и его помощники могут недооценивать реакцию бизнеса.

Сезон квартальных отчетов завершился не так уж и плохо по сравнению с ожиданиями. По оценкам Refinitiv, S&Pрецессии прибылей удалось избежать, по оценкам Fact Set – нет, во II кв. они снизились на 0,4% после снижения на 0,3% в первом отрезке года. Однако на оставшуюся половину года менеджмент многих компаний, тех кто так или иначе связан с Китаем, стал смотреть более консервативно. Далеко не всех прельщает перспектива переноса производства в тот же Тайланд или Вьетнам – согласно WSJ, такие планы вынашивают только 13% компаний.Китай и США сильно взаимосвязаны: 30% компаний скорректировали свои планы по капвложениям, 80% — ощутили давление на рентабельность. Поэтому торговая палата США призвала власти двух стран вернуться к конструктивным переговорам. Лоббисты понимают, что риски растут – «разрядки» не предвидится, если посмотреть на спекуляции на тему возможности объявления новых обвинений Huawei за кражу технологий, после того как «черный список» пополнился еще 40 «дочками» телекоммуникационной компании.

В этом контексте важно корректно оценивать то, как на это смотрит Китай. И здесь все выглядит далеко не так, как хотелось бы Трампу. Китай не играет в fake news и продолжает выступать последовательно за переход к диалогу «равный с равным» (в США видят «справедливость» в выполнении их условий, поскольку Китай уже и так «заработал за многие десятилетия»). Китай не хочет новой эскалации и готов решать проблемы «спокойно», поэтому не стал отвечать на последний выпад. Но позиция Китая не изменилась, Трамп «недооценивает решимость народа Китая», Китай не боится вызовов, Китай попросту постарается минимизировать ущерб. К примеру, расширив фискальное и монетарное стимулирование экономике (в этом вопросе гибкости больше, чем у США) и ослабив юань до 11-летнего минимума, против чего к слову не возражают и в МВФ. О том, насколько это действенно, покажут в субботу свежие данные по PMI. Пока же можно констатировать, что заявленные Трампом «переговоры на всех уровнях» не привели к согласованию визита китайской делегации в США. Ранее по словам представителей китайского МИД, президент США преувеличил значимость обсуждения на «техническом уровне», что было преподнесено с большой помпой и привело к улучшению риск-аппетитов на фондовом рынке.

Впереди длительные выходные и время до 1 сентября, когда Трамп обещал повысить пошлины у переговорщиков еще есть. Немаловажным здесь и вопрос сохранения лица, если сблизить позиции так и не удастся. Индекс S&P подошел к сопротивлению в 2940 пунктов, откуда игрокам на понижение будет крайне комфортно начать новую волну понижения. Да и стартующий вскоре сентябрь, как и август – исторически не самые лучшие месяцы по динамике рынка. Даже если в подобный сценарий не хочется верить, то уйти в кэш перед столь значимыми выходными будет оправданно. Береженого бог бережет.

( Читать дальше )

Китай поставил первую партию СПГ в Японию по $5,68 за 1 mmBtu = $204,4 за 1 тыс куб.м

- 02 сентября 2019, 15:54

- |

30 августа 2019 года

30 августа. FINMARKET.RU — Япония в июле импортировала первую партию СПГ из Китая в условиях острой конкуренции на внутреннем рынке, когда коммунальные компании крупнейшего мирового импортера энергоресурсов стремятся сократить издержки и диверсифицировать источники топлива.

Как сообщила арабская служба CNBC со ссылкой на данные министерства финансов Японии, первая партия СПГ из Китая в объеме 70560 тонн (97,39 млн куб.м) была поставлена по цене $5,68 за 1 млн британских тепловых единиц по сравнению со средней ценой СПГ для Японии в июле в $9,5 за 1 млн британских тепловых единиц.

Телеканал отмечает, что данные о реэкспорте СПГ Китаем, занимающим второе место в мире по импорту СПГ, это первые данные с 1988 года, когда правительство Японии начало открытую публикацию статистических данных по экспорту и импорту.

Китай, несмотря на то, что активно переходит на использование газа в промышленности и коммунальном хозяйстве, в настоящее время снизил темпы этого процесса.

В целом же цены спотовых контрактов на поставку СПГ в Азию испытывают понижательные тенденции в последние недели в связи с избыточными поставками этого топлива из США и Австралии.

www.finmarket.ru/database/news/5066520

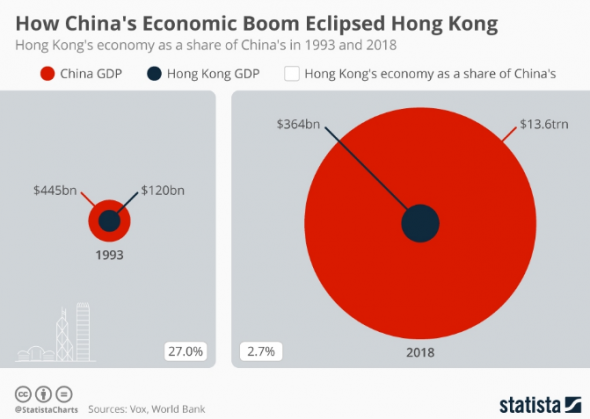

Как экономический бум в Китае затмил Гонконг

- 02 сентября 2019, 14:14

- |

В 1993 году, согласно данным Всемирного банка, экономика Гонконга составляла 27 процентов от размера Китая, а ВВП составлял 120 миллиардов долларов и 445 миллиардов долларов соответственно. К 2018 году ситуация резко изменилась, мегаполисы, такие как Чунцин, Шанхай, Шэньчжэнь, Пекин, Чэнду и Харбин, привели к увеличению ВВП Китая до 13,6 триллионов долларов. ВВП Гонконга увеличился до 364 миллиардов долларов, что составляет 2,7 процента от размера экономики Китая.

После нескольких лет быстрого роста китайская экономика начинает замедляться, что также отразилось и на Гонконге. Замедление темпов роста в Гонконге усугубляется протестами, которые парализовали город, розничные продажи и туризм падают. Некоторые экономисты предсказывают, что в следующем квартале ожидается рецессия.

Шаг по размещению военных на улицах Гонконга может оказаться рискованным для Пекина. Наблюдатели считают, что это может привести к краху фондового рынка и жилищного сектора города.

Любое военное подавление со стороны НОАК также приведет к значительным дипломатическим последствиям, учитывая большое количество иностранцев в Гонконге и его статус мирового финансового центра.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал