Канада

Ситуация с фондовыми индексами

- 10 декабря 2019, 21:56

- |

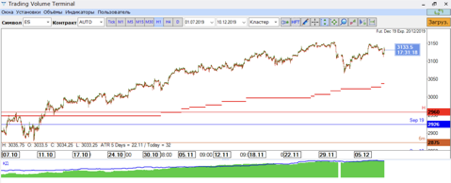

В преддверии заседания ФРС и решения по ставке прогнозировать куда пойдут индексы не самое благодарное дело, но самое время рассмотреть расклад сил.

Первое на что стоит обратить внимание это тенденция. Американские индексы находятся в вялом восходящем движении, но не ленятся обновлять максимумы. А вот европейские “братья” DAX, Euro Stoxx с начала ноября не видели ATH(олтаймхай). Та же картинка и на Nikkei. О китайских индексах помолчим.

Как правило, подобный сигнал указывает на потенциальный разворот или, как минимум, весомую коррекцию.

С другой стороны, по штатам вышла весьма бодрая макростатистика, в т.ч. по рынку труда. На первый взгляд позитив по фундаменту указывает на дальнейший рост акций, но, стоит учесть, что текущий рост поддерживается псевдоQE, buy backами компаний и ожиданиями рождественского ралли.

Администрация Дональда Трампа вновь играет защитную стратегию на шахматной доске торговой войны с Китаем. На сей раз американцы провели рокировку своим рвением заключить торговое соглашение USMCA, которое должно заменить существующие соглашение NAFTA между США, Мексикой и Канадой и укрепить их экономический союз.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Власти Канады подали иск против Volkswagen

- 10 декабря 2019, 13:26

- |

Власти Канады обвиняют германского автопроизводителя Volkswagen в нарушении прописанных в местном законодательстве норм о содержании вредных веществ в выхлопных газах дизельных двигателей. Соответствующее заявление появилось в понедельник на сайте канадского министерства окружающей среды.

VW было предъявлено обвинение в 60 пунктах. Министерство считает, что в период с 2008 года по 2015 год компания ввезла в Канаду 128 тыс. автомобилей, которые "не соответствовали предписанным нормам выбросов транспортных средств".

Судебный процесс должен начаться уже в пятницу.

Суды в рамках «дизельгейта» идут во многих странах мира, в том числе в США, Великобритании, Австралии. В 2015 году Volkswagen признал, что в 11 млн автомобилей по всему миру было установлено программное обеспечение, позволяющее манипулировать данными экологических тестов.

В Германии сейчас также идет рассмотрение прецедентного группового иска к автомобильному концерну в связи с «дизельгейтом», в ходе которого должно быть установлено, в какой мере VW несет ответственность перед примерно 470 тыс. автовладельцев. Истцом при этом выступает Федеральное объединение центров защиты прав потребителей.

К настоящему моменту дизельный скандал уже обошелся Volkswagen в 30 млрд евро. Эти деньги пошли на выплату штрафов, компенсации ущерба и оплаты расходов, связанных с ведением судебных разбирательств, в первую очередь в США.

Число буровых на нефть в США снизилось на 5 шт. В Канаде: +10 шт.

- 06 декабря 2019, 21:06

- |

В Канаде по-прежнему ничего интересного – там продолжаются колебания вблизи сотни активных буровых перед традиционным предновогодним обвалом.

( Читать дальше )

А что там с буровыми на нефть?

- 22 ноября 2019, 21:05

- |

В Канаде по-прежнему ничего интересного – там продолжаются колебания вблизи сотни активных буровых перед традиционным предновогодним обвалом.

( Читать дальше )

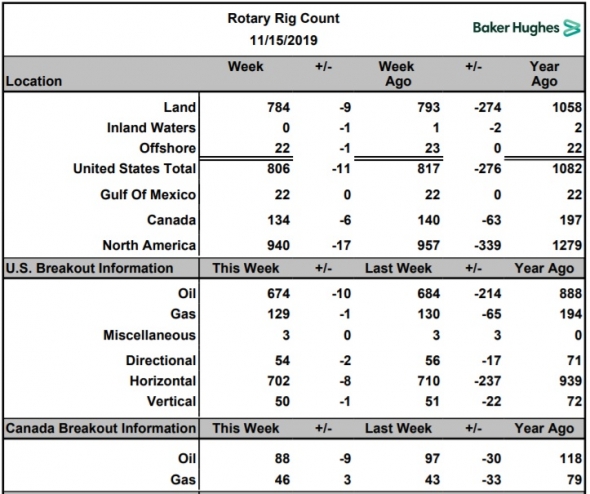

Число буровых на нефть в США снизилось на 10 шт. в Канаде минус 9 шт.

- 15 ноября 2019, 21:08

- |

В Канаде ничего интересного – там продолжаются колебания вблизи сотни активных буровых.

А в США продолжается начавшееся с конца прошлого года снижение буровой активности. Недельное снижение на этот раз составило еще 10 шт. На сегодня снижение от максимумов конца прошлого года составляет уже 214 выбывших из работы буровых или 24% процента от максимумов конца прошлого года. С учетом очень динамичного роста добычи нефти в США за последние три года процесс сокращения буровой активности становится все более интригующим. Динамика буровых медленно накапливает ставший уже довольно значительным тренд на сокращение, который со временем обязательно проявится в динамике добычи нефти. Но пока сокращение буровой активности идет при росте добычи.

( Читать дальше )

Число буровых на нефть в США снизилось на 7 шт. в Канаде +4 шт.

- 08 ноября 2019, 21:13

- |

Как видим, в США продолжается начавшееся с конца прошлого года снижение буровой активности. Недельное снижение на этот раз составило еще 7 шт. На сегодня снижение от максимумов конца прошлого года составляет уже 204 выбывших из работы буровых или 23% процента от максимумов конца прошлого года. С учетом очень динамичного роста добычи нефти в США за последние три года процесс сокращения буровой активности становится все более интригующим. Динамика буровых медленно накапливает ставший уже довольно значительным тренд на сокращение, который со временем обязательно проявится в динамике добычи нефти.

( Читать дальше )

Число буровых на нефть в США снизилось на 5 шт. в Канаде – минус 9 шт.

- 01 ноября 2019, 20:06

- |

Компания Baker Hughes представила данные по динамике буровой активности по состоянию на 1 ноября 2019 года:

Как видим, в США продолжается начавшееся с конца прошлого года снижение буровой активности. Недельное снижение на этот раз составило еще 5 шт. На сегодня снижение от максимумов конца прошлого года составляет уже 197 выбывших из работы буровых или 22,1 процентов от максимумов конца прошлого года. С учетом очень динамичного роста добычи нефти в США за последние три года процесс сокращения буровой активности становится все более интригующим. Динамика буровых медленно накапливает ставший уже довольно значительным тренд на сокращение, который со временем обязательно проявится в динамике добычи нефти.

( Читать дальше )

Число буровых на нефть в США снизилось еще на 17 шт., в Канаде +4 шт.

- 26 октября 2019, 11:38

- |

ИИнфляция в мире

- 17 октября 2019, 01:41

- |

Опубликованные позавчера данные по Китаю по инфляции за сентябрь зафиксировали дефляцию цен производителей. Индекс PPI (Producers Price Index) в сентябре упал на 1.2% гг, что является минимальным значением с июля 2016 года. В то же время рост потребительских цен оказался чуть выше прогнозов, составив 0.9% мм и 3.0% гг (максимум с октября 2013г).

Ускорение потребительской инфляции – это последствия масштабной вспышки африканской чумы, поразившей значительную часть поголовья свиней в стране. Событие это разовое, и вряд ли будет иметь долгосрочные инфляционные последствия. А вот падение цен производителей – это очень неприятный сигнал о том, что конъюнктура промышленного сектора остается слабой, и финансовые показатели промышленных компаний могут ухудшиться.

Инфляция в Новой Зеландии оказалась выше прогнозов и составила 0.7% за третий квартал и 1.5% за год. Похоже монетарные стимулы поддерживают потребительский спрос и скорее всего банк не пойдет на дальнейшее смягчение своей политики. Это создает дополнительную поддержку валюте.

( Читать дальше )

Число буровых на нефть в США подросло на 2 шт. в Канаде – минус 3 шт.

- 11 октября 2019, 20:21

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал