Кризис 2020

Два варианта кризиса 2020

- 26 июня 2020, 07:45

- |

1 вариант — нефть растет далее до конца 2020 на 60 индексы также идут вверх и с января 2021 кризис новая волна обвала.

2 вариант — нефть и индексы рынка сейчас будут снижаться до конца 2020г и с января 2021г пойдет восстановление, нефть и индексы, рубль пойдут вверх.

Эти два варианта я составил на основе мнений участников смарт — лаба, как в ленте сигналов так и в общем, к примеру есть сигналы на покупку нефти по 43 с целью 60 декабрьских уровней 2019г, но я понимаю так, что в одночасье к примеру до августа нефть не поднимется на 50 процентов, поэтому как минимум до конца года.

По рублю в ленте сигналов есть 65.50 и 63 и эти участники считают, что и в августе историческом для рубля обвала не будет, они считают рубль будет укрепляться и в августе и далее. Также есть мнения, что к декабрю 87 за доллар, с резким традиционным обвалом в августе 2020.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 9 )

Еще раз о кризисе.

- 26 июня 2020, 06:23

- |

Многие аналитики ожидают падение рынка, что достаточно объяснимо (сам отношусь группе пессимистов). Рынок фактически отыграл V-образное восстановление, а реальная экономика по обещаниям ФРС и МВФ восстановится до предкризисного уровня только через два года, данные же текущих отчетов почти аховые.

Противники же делятся на три лагеря:

— первые уверены что ФРС, МВФ и многие другие аналитики ошибаются и экономика вот-вот полностью включится.

— вторые утверждают, что раз облиги спустились почти до нуля, то акции могут расти почти до бесконечности ибо даже одна копейка дивидендов будет приносить больше денег, чем облиги (условно). Проблема в том, что данные игроки полностью игнорируют риски банкротств и то, что компании могут отказаться от выплаты дивидендов на следующие 2-3 года.

— третьи утверждают, что ФРС напечатало столько денег, что доллар ждет неизбежное падение а поэтому рынок просто заложил в стоимость акций долларовую инфляцию.

( Читать дальше )

Оценка глобальных акций вернулась на уровни пузыря доткомов (NASDAQ начало 2000-х)

- 25 июня 2020, 14:33

- |

В последние дни две тенденции рынка вызывают беспокойство. Первое — это отсутствие убежденности в движениях на фондовом рынке. После огромного отскока мировых индксов от мартовских минимумов объемы торгов во многих местах иссякли. Например: в Токио примерно на 20% меньше акций перешло в среду, чем в среднем за 30 дней. Это говорит о том, насколько неуверенны многие трейдеры относительно того, в каком направлении будет происходить следующее значимое движение рынка.

Вторым, отмеченным стратегом BTIG на этой неделе, были свежие исторические максимумы, достигнутые по индексу Nasdaq. Они отмечают, что рост цен на американские технологические акции не дает никаких признаков ослабления в период, когда волатильность остается высокой.

Есть основания полагать, что эта динамика привела к тому, что оценки акций в будущем году были почти 20-кратными, что выглядит уязвимым. Давайте посмотрим, поднимутся ли эти объемы в ближайшие дни, и в чем заключается это убеждение.

Новая волна спада экономики после отмены ограничений

- 25 июня 2020, 12:10

- |

Российская экономика балансирует между началом слабого роста и новым провалом после снятия первых ограничений. Вытянуть российскую экономику может рост мирового ВВП, пишут «Ведомости» со ссылкой на опрошенных экономистов.

Ситуация нормализуется, но данных, чтобы понять, насколько серьезно восстановление, пока мало. По его словам, в период ограничений не сильно пострадали инвестиции, а строительство ежемесячно падало примерно на 2%.

Нижняя точка экономического спада была пройдена в апреле. Уже в мае падение в годовом выражении оказалось меньше.

После завершения основной государственной поддержки в июле и без того сдержанный фискальный стимул перестанет быть драйвером экономики.

В июне Минфин сообщил о перераспределении расходов на 600 млрд рублей. В следующем году ведомство планирует закрепить расходы на уровне 2020-го. После ослабления фискального стимула поддержать экономику мог бы ЦБ.

( Читать дальше )

Nikola – новый конкурент Tesla / Проблемы c патентом Biogen / Лекарство от Covid-19 от Gilead

- 24 июня 2020, 17:14

- |

Россияне второй месяц подряд тратят на продукты более 40% своих расходов

- 23 июня 2020, 22:45

- |

Доля расходов россиян на покупку продуктов в мае достигла 42%, что на треть превышает показатель прошлого года. Это свидетельствует о сохраняющейся с апреля тенденции к снижению уровня благосостояния россиян со сравнительно обеспеченного в марте 2020 года до ниже среднего в апреле-мае, говорится в исследовании холдинга «Ромир» (есть в распоряжении ТАСС).

«В мае общие расходы среднестатистической российской семьи составили 57,6 тыс. рублей, что на 1,4% выше, чем в апреле, и на 13,5% ниже мая 2019 года. Расходы на продукты питания в мае оказались равны 23,9 тыс. рублей. Доля расходов на питание составила 42%, что является одним из самых высоких значений индекса», — отмечается в исследовании.

При этом в апреле значение индекса (46%) было самым высоким за наблюдаемый период и являлось следствием снижения благосостояния и настроений населения, роста цен и карантинных мер. В 2019 году среднегодовое значение индекса составило 31%.

Великий «боковик». Что ждет рынок акций в ближайшие годы?

- 23 июня 2020, 11:39

- |

Итак, коронавирус потихоньку отступает. Власти отменяют ограничения. Маховик экономики, скрипя и надрываясь, начинает снова раскачиваться. Что нас ждет дальше?

Как правило, рынок на целую фазу опережает то, что творится с экономикой. Инвесторы заранее пытаются предугадать, как будет меняться деловая активность. Рынки падают задолго до наступления проблем в реальной экономике, но и отрастают они тогда, когда простые работяги полны отчаяния.

Так произошло и с нынешним кризисом. V-образное восстановление. Мощное падение в марте на фоне новостей о карантинных ограничениях правительств многих стран. И не менее стремительный рост на фоне затухания эпидемии во многих странах. Зевнул — а акции рухнули на многолетние минимумы. Моргнул от удивления — а бумаги отрасли на десятки процентов. Теперь разводишь руками: что делать?

Думаю, никому из нас не стоит ожидать в ближайшей перспективе бурного роста финансовых рынков. Я, как долгосрочный инвестор, имею в виду не месяц-два, а период в несколько лет. Мы входим в фазу великого боковика, когда акции будут торговаться разнонаправленно, а рынок в целом будет ходить то вверх, то вниз. Поводов для беспокойства и неопределенности по-прежнему предостаточно.

( Читать дальше )

Невиданная долговая экспансия

- 23 июня 2020, 09:49

- |

Еще не было кризисов, при которых долговая экспансия разгонялась столь невероятными темпами. Одно из определений кризиса с точки зрения финансовых балансов – это условия, при которых ухудшается кредитоспособность заемщиков, которая, в свою очередь, обеспечивает как дефляционные процессы, так и устойчивый делевередж. Сейчас все иначе.

В недавнем отчете Z1 от ФРС показана первая реакция на экономическую блокаду. Агрессивный разгон госдолга ожидаем – о запредельном дефиците бюджета и соответствующем объеме заимствований неоднократно говорилось. Но не только госдолг «взрывается», рекордными темпами растет и частный нефинансовый долг.

За 1 квартал корпоративные кредиты всем уровням бизнеса выросли на 600 млрд долл. или почти 11%. Стоит отметить, что весь эффект кредитной экспансии пока сосредоточен во втором квартале, в первом лишь становились наизготовку, и уже 11%.

( Читать дальше )

ЦБ снизил ставку до 4,5% / Что будет с депозитами в рублях? / Курс Рубля Прогноз

- 22 июня 2020, 19:11

- |

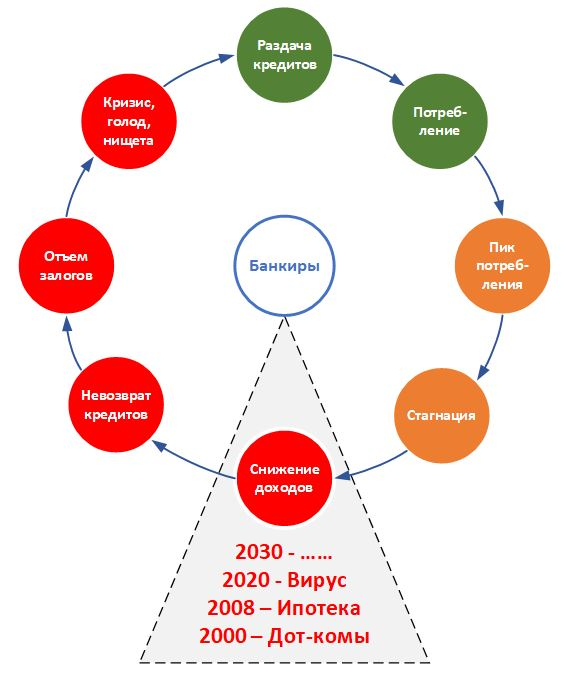

Экономический цикл.

- 22 июня 2020, 16:28

- |

В центре системы — ростовщики — элита правящего класса капиталистической страны, паразитирующая на деньгах. Для того, чтобы обнищавшие люди не убивали ростовщиков, они организуют «внешние» причины, инициирующие падение доходов. В 2020-м году раздули коронавирус через продажную ВОЗ. В 2008-м году выхлопали барыг с ипотечными деривативами. В 2000-м году раздели толпу на истерии дот-комов.

Этапы экономического цикла отражаются на графике S&P500 следующим образом:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал