SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ЛИКВИДНОСТЬ

позитив для ликвидности и банков

- 27 февраля 2013, 10:57

- |

ЦБ РФ планирует начать проводить аукционы по предоставлению ликвидности в рамках операций «валютный своп», при этом ставка будет близка к аукционной ставке РЕПО ЦБ. Таким образом, регулятор может запустить еще один эффективный инструмент предоставления ликвидности банковской системе. Запуск подобных аукционов важен для всего рынка, поскольку позволит не допускать или по крайне мере сглаживать резкие скачки ставок на рынке МБК. При этом в первую очередь выиграют или банки, залоговая база для аукционов РЕПО ЦБ которых уже близка к пределу, или не имеющие доступа к операциям рефинансирования в ЦБ. Как следствие, преимущества могут получить не входящие в ТОП-100 банки, поскольку данный инструмент позволит им снизить стоимость своего фондирования как за счет прямого использования операций «валютный своп» с ЦБ, так и вследствие снижения соответствующих ставок по «валютным свопам» на рынке.

В целом аукционы по предоставлению ликвидности в рамках операций «валютный своп» могут вызвать заметный спрос со стороны банков. Так, в результате понижения ставки в 4К12 с 8% до 6.5% средний объем предоставления ликвидности в дни проведения операций со свопами вырос до RUB 53.6 млрд против RUB 17.8 млрд в 3К12. Как следствие, в случае установления минимальной ставки по аукционам «валютный своп» на близком к 5.5% уровне, что является текущей минимальной ставкой аукционного РЕПО ЦБ, использование данного инструмента может вырасти в разы и составить не менее RUB 100-200 млрд

В целом аукционы по предоставлению ликвидности в рамках операций «валютный своп» могут вызвать заметный спрос со стороны банков. Так, в результате понижения ставки в 4К12 с 8% до 6.5% средний объем предоставления ликвидности в дни проведения операций со свопами вырос до RUB 53.6 млрд против RUB 17.8 млрд в 3К12. Как следствие, в случае установления минимальной ставки по аукционам «валютный своп» на близком к 5.5% уровне, что является текущей минимальной ставкой аукционного РЕПО ЦБ, использование данного инструмента может вырасти в разы и составить не менее RUB 100-200 млрд

- комментировать

- ★2

- Комментарии ( 19 )

Обзор денежного рынка ЦБР (основные моменты)

- 26 февраля 2013, 16:27

- |

22 февраля на Совете казначеев НФА – ЦБР представил «Обзор денежного рынка» (а сегодня опубликовал его официально).

Некоторые интересные пункты:

( Читать дальше )

Некоторые интересные пункты:

- В IV квартале совокупный ежедневный оборот на денежном рынке составлял около 1,2 трлн. руб. Из них 0,63 трлн. (54%) – СВОП; 0,31 трлн. (27%) – МБК и 0,22 (19%) – РЕПО.

- Операции на денежном рынке носили, преимущественно, краткосрочный характер: доля операций «овернайт» превышала 80%; на сынке СВОП – около 95%. Это отмечалось как в IV квартале, так и в течении всего года.

- В течении IV квартала объемы и ставки росли, что связано с сезонным повышенным спросом в ноябре – первой половине декабря 2012. Основной рост пришелся на рынок СВОП. Отмечается, что несмотря на повышенный спрос на ликвидность, в целом ситуация на денежных рынках оставалась стабильной: ставки оставались внутри %% коридора ЦБР.

- Вместе с некоторым ростом ставок наблюдалось сокращение доходности по ОФЗ – бескупонная доходность (до 10 лет) со 02.07.2012 по 01.02.2013 – упала с 8,61% до 6,92%. Основной причиной падения доходности являлось повышение спроса клиентов-нерезидентов на ОФЗ.

- Отмечается сокращение процентного дифференциала между безрисковой ставкой и ставкой заимствования на рынке РЕПО, что обусловило сокращение рядом участников заимствований на рынке, направленных на увеличение левериджа.

- В IV квартале 2012 г. в банковском секторе сохранялся структурный дефицит ликвидности, в результате чего ставка денежного рынка5 находилась в верхней части процентного коридора Банка России и колебалась в диапазоне от 5,48 до 6,45%. Ее средний уровень в этот период составил 6,1%, увеличившись по сравнению с предыдущим кварталом на 0,6 процентных пунктов. Это было связано как с повышением процентных ставок по операциям Банка России в сентябре 2012 г. в связи с нарастанием инфляционных ожиданий, так и с ростом дефицита ликвидности.

- Основным механизмом рефинансирования по-прежнему были операции прямого РЕПО с Банком России. Средний объем однодневных операций на аукционной основе увеличился в IV квартале 2012 г. до 330,6 млрд. руб. по сравнению с 180,9 млрд. руб. в III квартале 2012 г., а операций сроком «1 неделя» – с 1053 до 1080,1 млрд. рублей. Вместе с тем, средний объем операций по предоставленным межбанковским однодневным кредитам в рублях, используемых для расчета MIACR, в IV квартале 2012 г. практически не изменился, составив 178 млрд. руб. по сравнению с 169,1 млрд. руб. в III квартале 2012 года.

- Активизация участия Банка России в операциях на денежном рынке в октябре-декабре 2012 г. была связана в основном с сохранением разрыва ликвидности в результате действия автономных факторов формирования ликвидности.

- Определяющее воздействие на ситуацию с ликвидностью банковского сектора в IV квартале 2012 г. оказывали потоки бюджетных средств и изменение наличных денег в обращении. В октябре-ноябре 2012 г. бюджетный канал продолжал выступать ключевым фактором оттока ликвидности из банковского сектора, однако традиционный для декабря всплеск бюджетных расходов способствовал формированию притока средств по бюджетному каналу в целом за IV квартал 2012 г. в сумме 1250,6 млрд. руб. (-62 млрд. руб. кварталом ранее).

- В IV квартале 2012 г. ежедневный открытый объем позиций на денежном рынке сроком до 7 дней (без учета сделок обратного РЕПО; срочных сделок, заключаемых в режиме T+N, и прочих сделок без участия рублевых инструментов) в среднем составлял 3 342,5 млрд. руб., что на 12,2% больше значения данного показателя за III квартал 2012 г. При этом основная доля сделок (55,3%) была заключена на рынке РЕПО – в среднем ежедневный объем открытых позиций составлял 1 846,8 млрд. руб., из которых 1432,0 млрд. руб. (43,3% от общего объема денежного рынка) были предоставлены Банком России в виде прямого РЕПО. Таким образом, рынок междилерского РЕПО составил 414,8 млрд. руб. (12,0%) Остальную часть денежного рынка заняли сделки СВОП (941,16 млрд. руб. или 28,1%, из них биржевые сделки составили 280,9 млрд. руб.) и МБК (554,6 млрд. руб. или 16,6%). В объем рынка РЕПО включены сделки по всем видам обеспечения (облигации, акции и депозитарные расписки). В сделках в сегментах МБК и СВОП учитываются только рублевые операции.

( Читать дальше )

Видео обзор рынка на 25 февраля

- 25 февраля 2013, 17:05

- |

Уважаемые смартлабовцы,

Видео обзор рынка от ANNlearn на нашем сайте.

С уважением, ANNlearn

www.annlearn.com

Видео обзор рынка от ANNlearn на нашем сайте.

С уважением, ANNlearn

www.annlearn.com

Обзор тенденции рынка за сегодня, 21 февраля.

- 21 февраля 2013, 17:05

- |

Уважаемые смартлабовцы, Обзор тенденции рынка за сегодня, 21 февраля.

Видео на на нашем сайте.

С уважением, ANNlearn.

www.annlearn.com

Видео на на нашем сайте.

С уважением, ANNlearn.

www.annlearn.com

Ключевые рынки. Дневной фокус. 20 февраля 2013 - Банк СПб

- 20 февраля 2013, 12:25

- |

РЕЗЮМЕ

Проявившийся вчера позитив на финансовых рынках связан с тем, что опубликованный индекс ожиданий институциональных инвесторов по ситуации в экономике Еврозоны от института ZEW обновил локальные максимумы. Нас не удивляет, что индикаторы в Европе продолжают улучшаться, однако, мы предполагаем, что вышедшая статистика все же не позволит «аппетиту к риску» в полном объеме реализоваться в покупке акций, росте цен на товары и укреплении валют товарной секции. Сейчас, на наш взгляд, нельзя не оглядываться на события в политической сфере. Вместе с этим, завтра выходят предварительные данные по PMI Еврозоны за февраль, которые также, как ожидается, выйдут лучше предыдущих, что может позволить спросу на риск дополнительно проявиться на финансовых рынках.

Мы продолжаем считать, что до марта не стоит занимать позиции в акциях и таких валютах как рубль. Мы также

( Читать дальше )

Проявившийся вчера позитив на финансовых рынках связан с тем, что опубликованный индекс ожиданий институциональных инвесторов по ситуации в экономике Еврозоны от института ZEW обновил локальные максимумы. Нас не удивляет, что индикаторы в Европе продолжают улучшаться, однако, мы предполагаем, что вышедшая статистика все же не позволит «аппетиту к риску» в полном объеме реализоваться в покупке акций, росте цен на товары и укреплении валют товарной секции. Сейчас, на наш взгляд, нельзя не оглядываться на события в политической сфере. Вместе с этим, завтра выходят предварительные данные по PMI Еврозоны за февраль, которые также, как ожидается, выйдут лучше предыдущих, что может позволить спросу на риск дополнительно проявиться на финансовых рынках.

Мы продолжаем считать, что до марта не стоит занимать позиции в акциях и таких валютах как рубль. Мы также

( Читать дальше )

Ликвидность 19 февраля + Совет казначеев НФА

- 19 февраля 2013, 15:33

- |

Сегодня вторник, а значит ЦБР проводит 2 аукциона:

Овернайт — 160 млрд. (60 млрд. 12.02)

Недельное РЕПО — лимит 1310 млрд. (против 850 млрд. неделей ранее)

Вцелом наблюдается «интерес» к деньгам со стороны участников рынка, ставки подрастают, ЦБР поддерживает рынок, предлагая больше средств.

В итоге:

Первый аукцион:

Спрос — 234,839 млрд. Исполнено — 153,499.

Отсечение — 5,5521%; ср.взв.ставка — 5,6264%

Мин/макс — 5,5/6,15%

Недельный аукцион:

Спрос=Исполнению — 1179,588

Отсечение — 5,5%; средняя — 5,5342%

Мин/макс — 5,5/6,1%

МБК:

Сделки — 5,75-5,85-6%

DELTA — 5,875%

Междилерское РЕПО:

Индекс акций — 6,03%

Индекс облигаций — 6,13%

РЕПО с ЦК:

ОФЗ 25071 — 5,6%

ОФЗ 25075 — 5,6%

ОФЗ 25079 — 5,65%

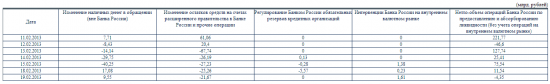

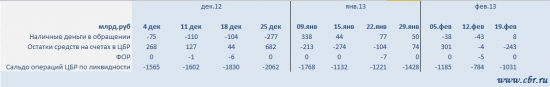

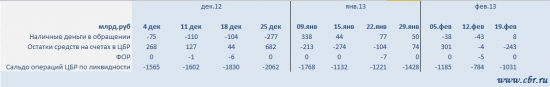

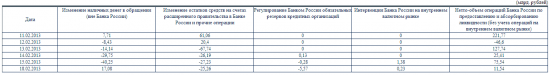

Факторы ликвидности ЦБР:

( Читать дальше )

Овернайт — 160 млрд. (60 млрд. 12.02)

Недельное РЕПО — лимит 1310 млрд. (против 850 млрд. неделей ранее)

Вцелом наблюдается «интерес» к деньгам со стороны участников рынка, ставки подрастают, ЦБР поддерживает рынок, предлагая больше средств.

В итоге:

Первый аукцион:

Спрос — 234,839 млрд. Исполнено — 153,499.

Отсечение — 5,5521%; ср.взв.ставка — 5,6264%

Мин/макс — 5,5/6,15%

Недельный аукцион:

Спрос=Исполнению — 1179,588

Отсечение — 5,5%; средняя — 5,5342%

Мин/макс — 5,5/6,1%

МБК:

Сделки — 5,75-5,85-6%

DELTA — 5,875%

Междилерское РЕПО:

Индекс акций — 6,03%

Индекс облигаций — 6,13%

РЕПО с ЦК:

ОФЗ 25071 — 5,6%

ОФЗ 25075 — 5,6%

ОФЗ 25079 — 5,65%

Факторы ликвидности ЦБР:

( Читать дальше )

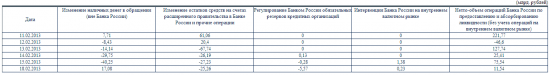

"Интервенции" Банка России - II

- 19 февраля 2013, 14:39

- |

Вчера Банк России продал на внутреннем валютном рынке целых 230 млн. рублей (!!!).

А аналитики все молчат :)

А аналитики все молчат :)

Обзоры тенденции рынка за сегодня, 19 февраля.

- 19 февраля 2013, 13:45

- |

Обзоры тенденции рынка на сегодня.

Подробности на нашем сайте.

Всем удачных торгов.

С уважением, ANNlearn.

www.annlearn.com

Подробности на нашем сайте.

Всем удачных торгов.

С уважением, ANNlearn.

www.annlearn.com

"Интервенции" Банка России

- 18 февраля 2013, 14:18

- |

В пятницу 15 февраля 2013 года Банк России купил на внутреннем валютном рынке валюты на 1,38 млрд. рублей.

www.cbr.ru/statistics/Default.aspx?Prtid=flikvid&pid=plbs&sid=ITM_16675

ждем радостных комментариев аналитиков про неминуемый «лонг si» :)

www.cbr.ru/statistics/Default.aspx?Prtid=flikvid&pid=plbs&sid=ITM_16675

ждем радостных комментариев аналитиков про неминуемый «лонг si» :)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал