SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ЛИКВИДНОСТЬ

Лучшие компании ювелирной России

- 16 мая 2013, 13:22

- |

На рынке сегодня задают тон очень дешевые и очень дорогие украшения, говорит Валерий Радашевич, член Гильдии ювелиров России, эксперт ювелирного дома «Эстет». «Ювелирная отрасль – это индикатор состояния экономики: спрос на драгоценности растет лишь тогда, когда население страны чувствует уверенность в завтрашнем дне. Плохие ожидания не лучшим образом сказываются на ювелирном рынке. Ситуацию усугубляют и разговоры о новом кризисе, и та финансовая неразбериха, которую мы сейчас наблюдаем в Европе, и финансовая политика США. Особенно надо отметить, что кризис ударил в основном по мелкому и среднему бизнесу. Как по производителю, так и по потребителю. Потерялся тот самый средний класс, который только было народился до кризиса. Как следствие – произошло изменение в ассортименте продукции: он резко разделился на дешевые массовые изделия и дорогие украшения премиум-класса».

По итогам ежегодного исследования, проведенного РИА «РосЮвелирЭксперт» среди участников программы «Ювелирная Россия», был сформирован отраслевой рейтинг компаний, показавших самые высокие результаты и стабильную динамику роста бизнеса в 2012 году. В ТОП-10 вошли наиболее известные предприятия России: «Санис», «Камея», «Ювелиры Северной Столицы», «Алькор», «Кристалл», «Смоленские бриллианты», «Самородок», «Valtera», «Gold of Brasil» и «Аквамарин».

( Читать дальше )

По итогам ежегодного исследования, проведенного РИА «РосЮвелирЭксперт» среди участников программы «Ювелирная Россия», был сформирован отраслевой рейтинг компаний, показавших самые высокие результаты и стабильную динамику роста бизнеса в 2012 году. В ТОП-10 вошли наиболее известные предприятия России: «Санис», «Камея», «Ювелиры Северной Столицы», «Алькор», «Кристалл», «Смоленские бриллианты», «Самородок», «Valtera», «Gold of Brasil» и «Аквамарин».

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Происхождение тоже имеет значение

- 16 мая 2013, 13:15

- |

На протяжении десятилетий четыре C являлись главными критериями для выбора бриллиантов. Сегодня появилась пятая C, которую нужно принимать во внимание: происхождение, а именно — канадское (Canadian).

Об этом говорится в презентации на сайте Maple Leaf Diamonds. Идея проста: выгравировав номер кода и кленовый лист на канадских бриллиантах гарантировать тем самым их происхождение. Maple Leaf Diamonds — не первый пример в этом направлении; в течение по крайней мере десяти лет канадцы использовали нанесенного лазерной гравировкой белого медведя, чтобы подтвердить происхождение бриллиантов, которые даже получили официальную сертификацию правительства Северо-Западных Территорий Канады.

Но так ли уж важна страна происхождения для конечного потребителя? Канадский пример говорит, что да. Канадские бриллианты продаются по цене на 10-15% выше тех, что прибывают из других стран. И это почти полностью благодаря умелой рекламной кампании, которая сочетает в себе гарантии с гламуром. Идея, стоящая за защищенным обозначением происхождения, сводится к тому, чтобы заставить клиентов отождествлять канадские алмазы с высоким качеством и высокой этикой, и в поддержку этого тезиса приводятся различные доводы.

( Читать дальше )

Розничная торговля бриллиантами: бизнес для больших мальчиков?

- 16 мая 2013, 13:05

- |

Анализ ювелирного сектора розничной торговли в настоящее время является не простой задачей. Все, кто занимается этим бизнесом, должно быть, заметили, что из месяца в месяц мы сталкиваемся с противоречивыми новостями: с одной стороны, многие ювелиры жалуются на кризис и предоставляют данные о том, скольким из них пришлось закрыть свое дело, а с другой стороны, мы слышим, что прочие ритейлеры творят чудеса и, если не считать небольшого спада в самый разгар кризиса, наращивают свои доходы.

Дело в том, что мы наблюдаем кардинальный сдвиг, после которого розничный рынок уже не будет прежним. Большие компании, располагающие ресурсами, чтобы противостоять этой смуте, станут еще сильнее, а те, у кого их нет, обречены на гибель.

Мелких ритейлеров, зажатых между гигантами, которые вторгаются на их традиционную территорию — в зону средне- и низкоценового сегмента, — по всей видимости, ждет именно эта судьба. С одной стороны, бренды, производящие предметы роскоши, расширяют свой бизнес, открывая новые уровни доступа к своим товарам, чтобы привлечь больше клиентов, а с другой – крупные розничные магазины, продающие товары со скидкой, заманивают клиентов продукцией более низкого качества, предлагая их по непобедимым ценам.

( Читать дальше )

Обзор рынка бриллиантов: pricemakers, pricetakers …?

- 16 мая 2013, 13:02

- |

После кризиса 2008 года эксперты заговорили о постепенном превращении алмазного рынка в рынок commodities в привычном его понимании. Исторически состояние отрасли определяли алмазодобывающие компании (по сути – всего одна компания, De Beers), задававшие цены на свою продукцию и регулирующие объем предложения. После падения цен в 2008 году производители превратились из pricemakers в pricetakers: начали соглашаться с теми уровнями цен, которые готовы заплатить покупатели. Состояние отрасли определяло уже не предложение сырья, а спрос на него. Достижение некоторого баланса в этом вопросе тогда позволило алмазному рынку выйти из кризиса.

Сейчас мы наблюдаем новый виток эволюции алмазного рынка. Производители алмазов по-прежнему устанавливают цены на торговых сессиях, покупатели по-прежнему берут сырье исходя из своего состояния. Но вместе с тем на рынке набирает влияние новая, третья сила, которая раньше держалась в стороне – финансовый сектор. Банки, кредитующие алмазную торговлю. Ситуация выглядит так, что состояние отрасли сейчас во многом зависит именно от них.

( Читать дальше )

Сейчас мы наблюдаем новый виток эволюции алмазного рынка. Производители алмазов по-прежнему устанавливают цены на торговых сессиях, покупатели по-прежнему берут сырье исходя из своего состояния. Но вместе с тем на рынке набирает влияние новая, третья сила, которая раньше держалась в стороне – финансовый сектор. Банки, кредитующие алмазную торговлю. Ситуация выглядит так, что состояние отрасли сейчас во многом зависит именно от них.

( Читать дальше )

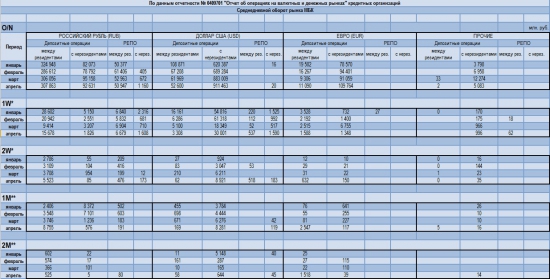

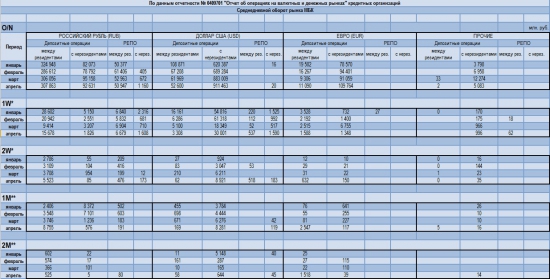

Основные показатели оборота рынка межбанковских кредитов (МБК) от ЦБР (отчетность № 0409701)

- 16 мая 2013, 10:09

- |

Ну, что я могу здесь «прокомментировать»???

Собственно, все — видно.

Максимальный «интерес» находится в рамках «овернайт» — не смотря на все методы «стимулирования долговременных отношений» (со стороны ЦБР); я, в принципе, согласен именно с таким «порядком дел» — ситуация на денежном рынке крайне нестабильная и если в РЕПО и свопах есть хоть какие-то (ну а в свопах вообще — все хорошо) гарантии, то МБК — самый слабый (с т.з. защиты «добропорядочной стороны») инструмент. И немудрено, что на самом коротком «участке» максимум сделок.

Также, я хотел бы заметить, что большая доля сделок МБК с большим сроком (по договоренности) «проходит» через «овернайты» => попадает по отчетности только в «строку O/N»; хотя фактически это может быть и неделя/две и т.д. Определенно — нет доверия. Хотя ставки рынка МБК сопоставимы с рынком междилерского РЕПО и не отражают «страха за капитал».

Маловероятно, что что-то изменится в ближайший год.

( Читать дальше )

Собственно, все — видно.

Максимальный «интерес» находится в рамках «овернайт» — не смотря на все методы «стимулирования долговременных отношений» (со стороны ЦБР); я, в принципе, согласен именно с таким «порядком дел» — ситуация на денежном рынке крайне нестабильная и если в РЕПО и свопах есть хоть какие-то (ну а в свопах вообще — все хорошо) гарантии, то МБК — самый слабый (с т.з. защиты «добропорядочной стороны») инструмент. И немудрено, что на самом коротком «участке» максимум сделок.

Также, я хотел бы заметить, что большая доля сделок МБК с большим сроком (по договоренности) «проходит» через «овернайты» => попадает по отчетности только в «строку O/N»; хотя фактически это может быть и неделя/две и т.д. Определенно — нет доверия. Хотя ставки рынка МБК сопоставимы с рынком междилерского РЕПО и не отражают «страха за капитал».

Маловероятно, что что-то изменится в ближайший год.

( Читать дальше )

Как стать умнее: 10 Легких и Эффективных способов улучшить интеллектуальную работоспособность

- 15 мая 2013, 21:42

- |

Сегодня мы поговорим о личной эффективности. Замечали ли вы, что с возрастом, становится все труднее концентрироваться, изучать большие объемы информации, просчитывать варианты развития событий и т.п.?

Как стать умнее? Как убрать или хотя бы уменьшить «отупение», которое проявляется при долгой работе?

Я не буду заставлять вас решать задачки на логику, перебрасывать мысленно шарики с числами и т.п. Я поделюсь с вами десятью простыми и действенными способами увеличить умственную работоспособность, причем внедрить их вы сможете уже сегодня. Не особо напрягаясь.

http://cmetrader.blogspot.ru/2013/05/10_7134.html

Как стать умнее? Как убрать или хотя бы уменьшить «отупение», которое проявляется при долгой работе?

Я не буду заставлять вас решать задачки на логику, перебрасывать мысленно шарики с числами и т.п. Я поделюсь с вами десятью простыми и действенными способами увеличить умственную работоспособность, причем внедрить их вы сможете уже сегодня. Не особо напрягаясь.

http://cmetrader.blogspot.ru/2013/05/10_7134.html

21 мая НФА совместно с ЦБР проводят семинар "Управление ликвидностью в кредитной организации"

- 14 мая 2013, 15:35

- |

Профессиональный авторский семинар

«Управление ликвидностью в кредитной организации»

Автор: Дмитриев Игорь Александрович — начальник Управления анализа финансовых рынков Департамента операций на финансовых рынках Банка России.

Организатор Семинара— СРО Национальная фондовая ассоциация.

Понятие банковской ликвидности, источники её формирования, в т.ч.:

- что такое корсчета и как они образуются;

- спрос и предложение корсчетов.

( Читать дальше )

Восьмое UT Talk show - Сходства покера и трейдинга

- 13 мая 2013, 15:23

- |

В гостях у Анатолия Радченко профессиональные покерные игроки: Антон и Никита, а также управляющие партнеры United Traders Р.Вишневский и Д.Белоусов.

Приятного просмотра! Заранее спасибо за позитивные комментарии и лучи добра.

Источник: http://utmagazine.ru/posts/793-vosmoe-ut-talk-show-shodstva-pokera-i-treydinga.html

Интересны ли Вам инвестиции в бриллианты?

- 26 апреля 2013, 17:35

- |

Интересны ли Вам инвестиции в бриллианты?

А Вы верите в светлое будущее РФР?

- 25 апреля 2013, 10:32

- |

А Вы верите в светлое будущее РФР?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал