ЛУКОЙЛ

Лукойл - СуперДивы в обзоре финансовой отчетности по МСФО за 2019 год

- 12 марта 2020, 09:35

- |

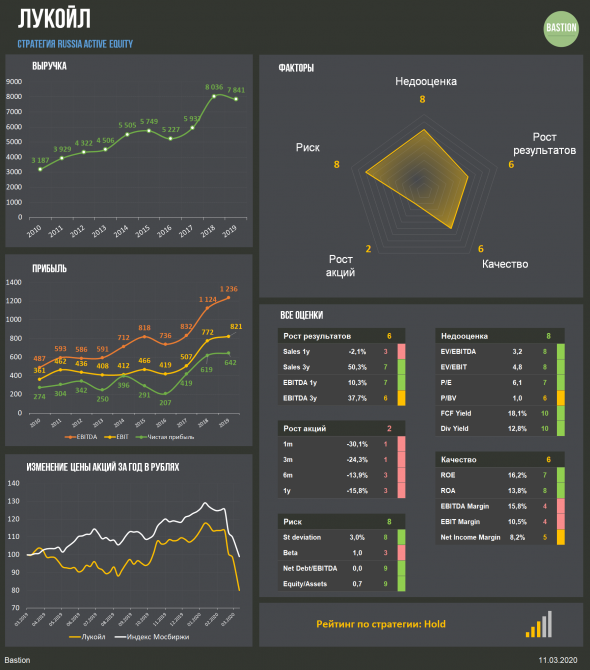

Отчет Лукойла по МСФО за 2019 год вышел довольно ровный без особых сюрпризов. Выручка, ожидаемо оказалась чуть ниже уровня прошлого года 7841 млрд рублей. Экспорт занимает основную долю выручки и составил за год 6726 млрд рублей или 85% от общей суммы. Наиболее значительная доля в США, Швейцарии и Сингапуре. Компания за год не увеличила операционные и коммерческие расходы. Оптимизация бизнеса помогла сократить и остальные статьи себестоимости, благодаря чему вывела прибыль на положительную территорию. Плюс 3,4% или 640 млрд рублей чистой прибыли по итогам года. А что еще более важно, показатель EBITDA увеличился на 10,8% год к году.

Еще больше полезных материалов у меня в Telegram «ИнвестТема» и группе Вконтакте

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Новости компаний — обзоры прессы перед открытием рынка

- 12 марта 2020, 09:17

- |

Обвал не обнуляется. Российский финансовый рынок возобновил снижение

Российскому рынку не удается восстановиться после обвала, произошедшего во вторник. «Бычьей» игре мешает возобновившееся падение цен на нефть на фоне планов Саудовской Аравии и ОАЭ нарастить ее добычу. Курс доллара на российском биржевом рынке вырос на 87 коп., до 72,27 руб./$, биржевые индексы снизились на 0,2–0,7%.

https://www.kommersant.ru/doc/4284537

Экспортная выручка «Газпрома» в январе рухнула на 40%

Доходы «Газпрома» от экспорта газа в январе 2020 г. рухнули на 41,1% по сравнению с первым месяцем прошлого года и едва превысили $3 млрд, следует из материалов Федеральной таможенной службы. Поставки снизились на 11% до 18,3 млрд куб. м. Сколько из этого объема пришлось на дальнее зарубежье, в обычных условиях формирующее основную часть экспортной выручки «Газпрома», таможня не указывает. По оценкам «Интерфакса», в январе экспорт трубопроводного газа из России в дальнее зарубежье мог составить около 13,4 млрд куб. м.

( Читать дальше )

Кто Вам сказал что Российская нефтянка переживет низкие цены на нефть?

- 12 марта 2020, 08:31

- |

Откуда вообще взялось что Российская нефть дешевая в добыче? Да она дешевая ибо капитальные затраты понёс еще СССР, но вот на новых месторождениях и при углубленном использовании старых, мы имеем весь перечень проблем.

1. Сложная логистика. Это у арабов до незамерзающего ближайшего порта несколько сотен километров, в РФ всё иначе.

2. Тяжёлый климат. На севере нефть добывать тупо дорого, её подогревать надо, да и не только её.

3. Плохие месторождения. Напоминаю, что основные запасы в России это тяжёлая нефть, лёгкая добыта больше чем на половину ссыль

4. Нехватка технологий

5. Отсутствие возможности привлечения финансирования(санкции и имидж страны)

И вот имея запасов на 20 лет, основная часть которых относится к дорогой и трудноизвлекаемой нефти, не имея доступа к технологиям и мировому рынку капитала, такая страна бросается демпинговать на нефтяном рынке. У меня слов нет просто.

( Читать дальше )

Лукойл

- 11 марта 2020, 21:41

- |

Вычитал: Стоимость акций «Лукойла» выросла на 7,5% после заявления главы компании Вагита Алекперова о планах по увеличению дивидендов по итогам 2019 года, свидетельствуют данные торгов на Московской бирже.

Так, на 18:26 мск стоимость одной акции нефтяной компании выросла на 7,52% к открытию — до 4,891 тыс. руб.

Капитализация компании достигла 3,392 трлн руб.

Ранее 11 марта глава «Лукойла» Вагит Алекперов в ходе телефонной конференции компании заявил, что дивиденды «Лукойла» по итогам 2019 года могут составить 542 руб. на акцию, что в 2,2 раза больше дивидендов по итогам 2018 года. Алекперов пояснил, что финальные дивиденды могут составить 350 руб. на акцию.

Суммарные дивиденды «Лукойла» по итогам 2018 года составили 250 руб. на акцию (197,05 млрд руб.).

Дивидендная доходность Лукойла за 2 полугодие составит 7,7% - Атон

- 11 марта 2020, 20:37

- |

Сильный показатель FCF должен обеспечить более высокие, чем ожидалось, дивиденды за 2П19. FCF за 4К19 составил 184.7 млрд руб., упав на 12% кв/кв из-за сезонного роста капзатрат. FCF за 2019 составил 701.9 млрд руб., отражая рост чистых ДС от операционной деятельности (+14% г/г) и почти неизменный уровень годовых капзатрат (450 млрд руб). Исходя из объявленного показателя FCF за 2П19, дивиденды составят 350 руб. на акцию, что предполагает дивидендную доходность на уровне 7.7% по цене вчерашнего закрытия (итоговый размер дивидендов за 2019 – 542 руб. на акцию).

( Читать дальше )

Лукойл может выплатить финальные дивы за 2019г: 350 руб на акцию

- 11 марта 2020, 17:48

- |

«Лукойл» может выплатить 542 рубля на акцию в качестве дивидендов за 2019 год. Об этом сообщил глава компании Вагит Алекперов в ходе телефонной конференции.

«На основании отчетности за прошлый год расчетный размер дивидендов составляет 542 рубля на акцию», — сказал он. За второе полугодие планируется направить 350 рублей на акцию, выплаченные дивиденды за первое полугодие составили 192 рубля.

Совет директоров примет решение по рекомендуемому размеру дивидендов во второй половине апреля.

(350 руб х 87): 4900 руб текущая = 6,2% чистый див доход.

Лукойл должен более чем в 2 раза увеличить дивиденды по итогам 2019 года

- 11 марта 2020, 17:47

- |

Как и весь российский нефтегазовый сектор, Лукойл провел нейтральный 2019 год. Выручка компании снизилась на 2%, чистая прибыль выросла на 3%. При этом свободный денежный поток увеличился на 26% до рекордных ₽702 млрд за счет роста задолженности перед поставщиками и небольшого снижения инвестиций.

дивиденды по итогам 2019 года" title="Лукойл должен более чем в 2 раза увеличить дивиденды по итогам 2019 года" />

дивиденды по итогам 2019 года" title="Лукойл должен более чем в 2 раза увеличить дивиденды по итогам 2019 года" />

В 2019 году компания изменила дивидендную политику. Размер дивидендов теперь должен составлять не менее 100% свободного денежного потока, скорректированного на процентные платежи и расходы на обратный выкуп. Так как в 2018 году на дивиденды уходила лишь треть от СДП, изменения приведут к значительному росту дивидендов с ₽250 до ₽592 на акцию.

Лукойл сохраняет место в портфеле по дивидендной стратегии с максимальным рейтингом стабильности выплат и доходностью >12%. По итогам 2020 года из-за падения цен на нефть дивиденды снизятся, однако низкая долговая нагрузка должна позволить успешно пережить волатильность топливного рынка.

( Читать дальше )

Лукойл - buyback за счет заемных средств, что позволит не уменьшать дивиденды. Цена на нефть не повлияет на планы по добыче

- 11 марта 2020, 17:19

- |

«Также хочу сказать про обратный выкуп акций. Как вы знаете, у нас действует программа на 3 млрд долларов. В рамках новой политики распределения капитала мы рассматриваем обратный выкуп акций как оппортунистический инструмент. При принятии решений мы учитываем не только абсолютную цену акций, но и ее соотношение с рядом фундаментальных факторов. При этом в приоритете у нас дивиденды, мы понимаем их важность для акционеров. Поэтому в условиях текущей конъюнктуры мы приняли решение о возможности реализации обратного выкупа за счет заемных средств, что позволит не уменьшать дивиденды»

«Очень важным решением, который мы приняли в рамках изменения политики распределения капитала, является переход на финансирование сделок по приобретению активов за счет заемных средств. Такое решение будет способствовать улучшению структуры капитала компании»

( Читать дальше )

ЛУКОЙЛ - расчетный размер дивидендов за 2019 год составляет 542 рубля на акцию - Алекперов

- 11 марта 2020, 16:37

- |

«На основании отчетности за прошлый год расчетный размер дивидендов составляет 542 рубля на акцию. Это в два с лишним раза выше дивидендов по итогам 2018 года»

«Напомню, что в 2019 году мы также распределили значительный объем капитала через обратный выкуп акций, это эквивалентно дивидендам в размере более 350 рублей на акцию. То есть суммарный объем распределения капитала в расчете на акцию по итогам 2019 года может составить почти 900 рублей»

совет директоров примет решение по рекомендуемому размеру дивидендов во второй половине апреля

источник

Лукойл – мсфо 2019г. Див история

- 11 марта 2020, 16:23

- |

Лукойл – рсбу/ мсфо

692 865 762 акций

lukoil.ru/InvestorAndShareholderCenter/Securities/sharecapital

Free-float 55%

Капитализация на 11.03.2020г: 3,377.72 трлн руб

Общий долг 31.12.2017г: 741,606 млрд руб/ мсфо 1,735.82 трлн руб

Общий долг 31.12.2018г: 1,174.65 трлн руб/ мсфо 1,658.86 трлн руб

Общий долг на 30.09.2018г: 991,120 млрд руб/ мсфо 1,697.89 трлн руб

Общий долг 31.12.2019г: _______ трлн руб/ мсфо 1,973.60 трлн руб

Выручка 2017г: 223,420 млрд руб/ мсфо 5,936.71 трлн руб

Выручка 9 мес 2018г: 118,945 млрд руб/ мсфо 5,992.67 трлн руб

Выручка 2018г: 264,355 млрд руб/ мсфо 8,035.89 трлн руб

Выручка 9 мес 2019г: 242,110 млрд руб/ мсфо 5,928.81 трлн руб

Выручка 2019г: _______ млрд руб/ мсфо 7,841.25 трлн руб

Прибыль 2016г: 182,566 млрд руб/Приб. мсфо 207,642 млрд руб

Прибыль 9 мес 2017г: 107,920 млрд руб/ Прибыль мсфо 299,263 млрд руб

Прибыль 2017г: 204,364 млрд руб/Приб. мсфо 420,422 млрд руб (+102% г/г)

Прибыль 9 мес 2018г: 103,536 млрд руб/ Прибыль мсфо 461,882 млрд руб

Прибыль 2018г: 219,484 млрд руб/

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал