SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ЛУКОйл

Мега-завод Газпрома и его влияние

- 20 декабря 2019, 12:32

- |

Всем привет, Друзья. После новостей о Газпроме и его проекте мега-завода по производству полимеров, я озадачился вопросом, как Газпром повлияет на рынок со своим проектом.

Предполагаемая мощность завода — 3 млн тонн полиэтилена и полипропилена. Это скажу я Вам значительный объём. К примеру Казаньоргсинтезсинтез выпускает всего 1,7 млн тонн продукции в год. Вообще у нас в России есть множество заводов по производству аналогичной продукции однако эти три, занимают лидирующие позиции:

1) Казаньоргсинтез

2) Нижнекамскнефтехим

3) Ставролен (Лукойл)

Со своим объемом производимой продукции Газпром мало того, что выйдет в лидеры, так еще и создаст целую проблему для хим. компаний. И если для Лукойла это дополнительный сегмент, то для первых двух это основной бизнес. Объем, выпущенный на рынок может серьезно сократить продажи хим. компаний, как внутри страны, так и на экспорт. Цены на полимеры тоже окажутся под давлением.

( Читать дальше )

Предполагаемая мощность завода — 3 млн тонн полиэтилена и полипропилена. Это скажу я Вам значительный объём. К примеру Казаньоргсинтезсинтез выпускает всего 1,7 млн тонн продукции в год. Вообще у нас в России есть множество заводов по производству аналогичной продукции однако эти три, занимают лидирующие позиции:

1) Казаньоргсинтез

2) Нижнекамскнефтехим

3) Ставролен (Лукойл)

Со своим объемом производимой продукции Газпром мало того, что выйдет в лидеры, так еще и создаст целую проблему для хим. компаний. И если для Лукойла это дополнительный сегмент, то для первых двух это основной бизнес. Объем, выпущенный на рынок может серьезно сократить продажи хим. компаний, как внутри страны, так и на экспорт. Цены на полимеры тоже окажутся под давлением.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 21 )

ЛУКОЙЛ. Все еще считаете дорогим?

- 19 декабря 2019, 18:01

- |

Как обычно, меньше слов, больше картинок.

Неплохие такие ожидания по урожаю за следующие пару лет?

Что-то подсказывает, что такой рост ожиданий по дивидендам даже близко еще не отыгран.

( Читать дальше )

Неплохие такие ожидания по урожаю за следующие пару лет?

Что-то подсказывает, что такой рост ожиданий по дивидендам даже близко еще не отыгран.

( Читать дальше )

В 1 квартале 2020 года Brent не сможет превысить $67-68 надолго. Газпром оценен справедливо - Invest Heroes

- 18 декабря 2019, 16:39

- |

Российский рынок больше не недооцененный. Да, у нас водятся неплохие доходности, но так было и раньше, но на горизонт 12 мес. вряд ил вырастет рублевая нефть, вряд ли ещё существенно укрепится рубль и вряд ли вырастут коэффициенты выплат дивидендов. Это говорит нам о том, что будем торговаться по тенденциям мировых рынков, а я подумываю о вложениях в индийские или китайские акции, т.к. спрос на emerging markets может остаться сильным весть 1кв 2020.

Сырье и валюта. В рубле заканчивается запас хода вверх. Российский рубль торгуется в диапазоне 62.40-62.60₽/$ на фоне роста нефтяных котировок и начала налогового периода, хотя, глобальный индекс доллара DXY продолжает своё укрепление. Ждём ослабления локальной валюты к уровням 64-65₽/$

Нефть продолжает ход к $67-68, как мы отмечали ранее. Возможно и $70, но уже с текущих уровней сланцевая добыча должна ускоряться, так что в 1кв 2020 вряд ли нефть сможет превысить $67-68 надолго. Считаем текущие уровни предпиковыми, если не закладывать войн.

( Читать дальше )

Сырье и валюта. В рубле заканчивается запас хода вверх. Российский рубль торгуется в диапазоне 62.40-62.60₽/$ на фоне роста нефтяных котировок и начала налогового периода, хотя, глобальный индекс доллара DXY продолжает своё укрепление. Ждём ослабления локальной валюты к уровням 64-65₽/$

Нефть продолжает ход к $67-68, как мы отмечали ранее. Возможно и $70, но уже с текущих уровней сланцевая добыча должна ускоряться, так что в 1кв 2020 вряд ли нефть сможет превысить $67-68 надолго. Считаем текущие уровни предпиковыми, если не закладывать войн.

( Читать дальше )

Долгосрочные прогнозы в стратегии Лукойла будет способствовать усилению рыночных позиций - Атон

- 18 декабря 2019, 12:54

- |

Лукойл представил прогноз развития мирового рынка жидких углеводородов до 2035

Вчера вице-президент ЛУКОЙЛа по стратегическому развитию Леонид Федун представил долгосрочный прогноз компании в отношении развития мирового рынка жидких углеводородов. Рассмотрены перспективы в трех сценариях, зависящих от подходов к климатическому регулированию, развитию и внедрению новых технологий и расширению использования альтернативных источников энергогенерации. Ключевые моменты:

Решение проблемы изменения климата становится основой энергетической политики во многих странах мира и в дальнейшем будет все более влиять на развитие энергетической отрасли.

Соглашение ОПЕК+ остается эффективным инструментом обеспечения стабильности мирового рынка нефти, и оно, вполне вероятно, будет определять цены до 2035. Согласно прогнозу компании, цена в $60-80 / барр. соответствует бюджетным потребностям большинства стран, входящих в ОПЕК+.

Добыча сланцевой нефти в США может замедлиться, учитывая существующие технологические ограничения. ЛУКОЙЛ полагает, что она стабилизируется на уровне ок. 10 млн барр. / сут.

( Читать дальше )

Вчера вице-президент ЛУКОЙЛа по стратегическому развитию Леонид Федун представил долгосрочный прогноз компании в отношении развития мирового рынка жидких углеводородов. Рассмотрены перспективы в трех сценариях, зависящих от подходов к климатическому регулированию, развитию и внедрению новых технологий и расширению использования альтернативных источников энергогенерации. Ключевые моменты:

Решение проблемы изменения климата становится основой энергетической политики во многих странах мира и в дальнейшем будет все более влиять на развитие энергетической отрасли.

Соглашение ОПЕК+ остается эффективным инструментом обеспечения стабильности мирового рынка нефти, и оно, вполне вероятно, будет определять цены до 2035. Согласно прогнозу компании, цена в $60-80 / барр. соответствует бюджетным потребностям большинства стран, входящих в ОПЕК+.

Добыча сланцевой нефти в США может замедлиться, учитывая существующие технологические ограничения. ЛУКОЙЛ полагает, что она стабилизируется на уровне ок. 10 млн барр. / сут.

( Читать дальше )

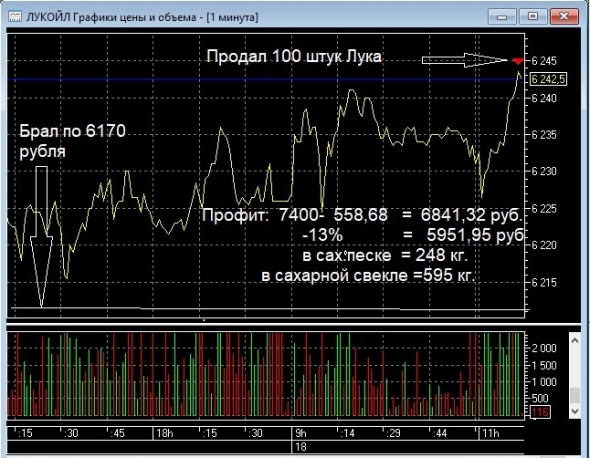

Продал Лук

- 18 декабря 2019, 11:38

- |

Сегодня даже в Глобус за едой не пошел, так как цель была — продать лучок. Его задрали и продолжают задирать. Смотрим скрин:

6000 руб. — это хорошая добавка к пенсии пенсионеру.

Знаю, что сегодня дивотсечка Лучка. На то и шел. Я его собираюсь сегодня к вечеру откупить на 50-70 рублей дешевле. Ну, если не даст- значит не судьба)))))

Ваш все тот же самый,

S.Hamster

Кто хочет мне помочь к Новому году накрыть стол- посылайте донаты на Яндекс деньги

Ссыль: money.yandex.ru/to/410014495395793

или на сбер карту : 639002389046143558

6000 руб. — это хорошая добавка к пенсии пенсионеру.

Знаю, что сегодня дивотсечка Лучка. На то и шел. Я его собираюсь сегодня к вечеру откупить на 50-70 рублей дешевле. Ну, если не даст- значит не судьба)))))

Ваш все тот же самый,

S.Hamster

Кто хочет мне помочь к Новому году накрыть стол- посылайте донаты на Яндекс деньги

Ссыль: money.yandex.ru/to/410014495395793

или на сбер карту : 639002389046143558

Лукойл - трейдер Litasco приступил к торговле СПГ

- 17 декабря 2019, 15:15

- |

вице-президент "Лукойла" Леонид Федун, отвечая на вопрос, начал ли Litasco торговлю СПГ:

«Да, в небольших объемах мы торгуем»

О планах по развитию отмечается, что они есть, но только за рубежом, поскольку для компании действует запрет на экспорт СПГ из России.

источник

18 Декабря 2019. Лук = Дивиденды. 192 р. за акцию.

- 16 декабря 2019, 11:53

- |

Всем, привет.

; р))

Мне надо Лук продать

Ой, не с того начинаю!

В эту Среду = 18 декабря 2019 года Лукойл отсекает реестр под Дивиденды.

Коллеги, не шортите сегодня, завтра Лук. Он всё равно порастёт.

Поберегите счета.

Предупреждён — значит вооружён!

В оферах не стоять, на провокации не отвлекаться!

; р))

; р))

Мне надо Лук продать

Ой, не с того начинаю!

В эту Среду = 18 декабря 2019 года Лукойл отсекает реестр под Дивиденды.

Коллеги, не шортите сегодня, завтра Лук. Он всё равно порастёт.

Поберегите счета.

Предупреждён — значит вооружён!

В оферах не стоять, на провокации не отвлекаться!

; р))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал