ЛУКойл

Новости компаний — обзоры прессы перед открытием рынка

- 24 января 2019, 09:16

- |

России снова удалось сырье. Стагнация в промышленности сменилась стабилизацией

В 2018 году годовые темпы роста промышленного производства фактически совпали с прогнозом властей, составив 2,9%. Такой результат главным образом был обеспечен сырьевыми отраслями и производством продуктов питания. В отличие от добычи обработка росла медленнее, чем год назад, а к концу года ее годовая динамика обнулилась. Впрочем, учитывая сезонные колебания, в четвертом квартале перестала расти вся промышленность. Эксперты говорят о стабилизации выпуска на уровне слабого плюса, а сами промышленники сходятся на стагнации, которая лишь укрепится в 2019 году.

https://www.kommersant.ru/doc/3861468

Для сделки с «Ростелекомом» Tele2 оценен в 240 млрд рублей

«Ростелеком» может стать единственным владельцем сотовой компании «Т2 РТК холдинг» (работает под брендом Tele2). Госкомпания уже согласовала такую сделку с акционерами Tele2, рассказал «Ведомостям» человек, узнавший ее параметры от нескольких членов совета директоров Tele2. А Росимущество подготовило директиву, одобряющую увеличение доли «Ростелекома» до 100%, говорит федеральный чиновник. Для сделки с «Ростелекомом» весь «Т2 РТК холдинг» оценен в 240 млрд руб., говорят знакомый членов совета директоров Tele2 и знакомый сотрудников акционеров «Ростелекома». Однако, по словам последнего, речь идет лишь об увеличении пакета «Ростелекома» до контрольного, а не до 100%.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

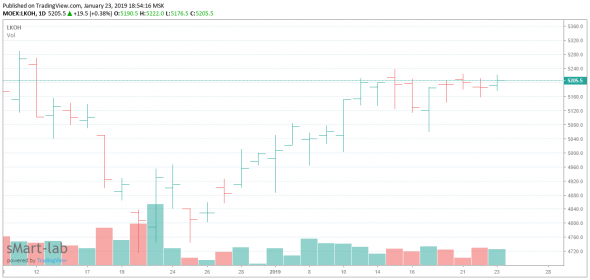

Лукойл закрылся сегодня выше 5200р

- 23 января 2019, 18:58

- |

Мда. 9 рабочих сессий Лукойл не мог преодолеть эту планку, возникла даже некая стабильность. Но сегодня вечером раздался едва заметный звоночек-5205р. Полагаю, что завтра мы сможем увидеть хорошее движение вверх, вслед за Татнефтью. Зарабатывайте.

Лукойл - заинтересован в росте ресурсной базы, но в РФ интересных проектов нет

- 23 января 2019, 18:01

- |

Вагит Алекперов:

«В России, к сожалению, активы очень мелкие для нашей компании, плюс запасы 5, 8, 10 млн (тонн — прим. ТАСС) — они пока не представляют никакого интереса. Но мы участвуем во всех тендерах, которые проводит Министерство природных ресурсов и экологии.

Мы заинтересованы в наращивании ресурсной базы, мы прикладываем все усилия в подготовке материалов. Но пока крупных объемов я не вижу».

В настоящее время «Лукойл» проводит аудит своих проектов по добыче нефти (upstream), что позволит помочь компании объективно оценить возможности роста. Так, анализу подвергаются запасы, потенциал разработки месторождений, экономические параметры эффективности действий компании. Эта работа может быть полезна в решении задачи борьбы с падением добычи нефти в Западной Сибири.

( Читать дальше )

Лукойл - потратил на выкуп акций более $1 млрд

- 23 января 2019, 17:59

- |

«Лукойл» на сегодняшний день в рамках программы buyback выделил более $1 млрд на выкуп акций с рынка, сообщил журналистам глава компании Вагит Алекперов.

«Сегодня уже чуть больше $1 млрд инвестируем на buyback»

Говорить о том, будет ли программа завершена в 2019 году пока рано.

https://www.finanz.ru/novosti/aktsii/lukoyl-potratil-na-vykup-akciy-bolee-$1-mlrd-1027889651

Лукойл - заключил контракт на перевалку нефти через Варандей на I полугодие 2019 г.

- 23 января 2019, 17:58

- |

«Лукойл» заключил контракт на перевалку нефти через терминал Варандей на первое полугодие 2019 г., оценивает, что актив развивается стабильно. Об этом журналистам сообщил глава компании Вагит Алекперов.

«Актив сейчас развивается достаточно стабильно, мы заключили контракт на перевалку нефти на первое полугодие 2019 г., все там как-то стабилизировалось. Если раньше у нас была месячная перевалка, сегодня уже среднесрочная. Сегодня экономика любой сервисной организации зависит от объемов заказа. Чем больше объем через терминал, тем меньше расходов на единицу»

При этом глава «Лукойла» добавил, что компания пока не ожидает роста добычи на месторождении Требса и Титова.

«Пока нет (в полугодовом контракте компания не исходит из роста добычи на месторождении — прим. ТАСС). Сейчас обсуждается инвестиционная программа, я надеюсь, что она будет более агрессивной, потому что все-таки вышли на те показатели, которые мы планировали увеличить»

https://www.finanz.ru/novosti/aktsii/lukoyl-zaklyuchil-kontrakt-na-perevalku-nefti-cherez-varandey-na-I-polugodie-2019-g-1027889589

Лукойл - сохраняет объем инвестпрограммы на 2019 г на уровне $8 млрд

- 23 января 2019, 17:56

- |

В июне 2018 года Алекперов говорил журналистам, что «Лукойл» не планирует менять инвестпрограмму на 2018 и 2019 годы на уровне 8 миллиардов долларов в год, дополнительные финансовые поступления от высоких цен на нефть будут накапливаться на счетах.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={23EAD23D-18EE-4FDD-AF67-9BEE687B8AC3}

Лукойл - к апрелю сократит добычу нефти на 30 тыс баррелей в сутки в рамках сделки ОПЕК+

- 23 января 2019, 17:55

- |

«В январе сокращаем на 7 тысяч баррелей в сутки. В феврале и марте ускорим сокращение и выйдем на оговоренный для нас уровень к апрелю»,

https://emitent.1prime.ru/News/NewsView.aspx?GUID={B040511D-A3C4-4BAF-8087-1AAC82278A55}

Лукойл - не будет наращивать нефтедобычу в 2019 г до плановых показателей из-за ОПЕК+

- 23 января 2019, 17:53

- |

«Потенциал к росту у компании есть… Без сделки ОПЕК+ мы ориентировались на 84 миллиона тонн нефти, 128-130 миллионов тонн углеводородов»

«Лукойл» по сделке ОПЕК+ должен сократить добычу нефти к апрелю на 30 тысяч баррелей в день, что составляет больше 1 миллиона тонн.

«То есть пока это будет на 1 миллион тонн нефти меньше в 2019 году», — сказал Алекперов, добавив, что уровень добычи останется стабильным по отношению к 2018 году. При этом он подчеркнул, что многое будет зависеть от будущих решений ОПЕК+.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={91287FBC-4180-4590-BE11-2581D5A915E9}

Лукойл - решил не продавать и не реструктурировать трейдера Litasco

- 23 января 2019, 17:52

- |

«Мы не будем ее продавать и реструктуризировать. Мы очень долго ходили вокруг, нам рекомендовали ее выделить, но сегодня это не только торговая организация, но и технологическая»

Сейчас это центр по эффективной загрузке зарубежных НПЗ «Лукойла», улучшающий экономику НПЗ в Бургасе и ISAB.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={690B7A30-474C-46CD-B9D8-4F1F58B92C46}

Лукойл - нарастил добычу углеводородов на 4% в 2018 году - Алекперов

- 23 января 2019, 16:10

- |

«Мы удовлетворены достигнутым результатом в 2018 году — на 4% выросла добыча углеводородов», — сказал Алекперов в кулуарах Всемирного экономического форума в Давосе.

В ноябре 2018 года вице-президент компании Илья Мандрик сообщал журналистам, что прирост запасов углеводородов «Лукойла» в 2018 году составит более 90 миллионов тонн.

https://1prime.ru/energy/20190123/829642557.html

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал