Монетарная политика

Что ждет рынок золота?

- 29 января 2021, 10:20

- |

В этом видео делаю фундаментальный и технический анализ рынка золота, а также долгосрочные и краткосрочные перспективы рынка.

На мой взгляд, долгосрочно рынок золота не растерял бычьи перспективы, но вот локально есть вопросы.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Про ренко. И про то почему рынок растет.

- 06 января 2021, 14:28

- |

За последние 2 недели наделал в пиле кучу лишних движений тут:

А смотришь ренко и думаешь — почему по ним не торговать… все так ровно и красиво. Сиди себе в лонге, кайфуй.

( Читать дальше )

Рост баланса центральных банков ≠ рост стоимости фондового рынка

- 19 декабря 2020, 03:01

- |

Многие с недавних времен просто убеждены, что беспрецедентная монетарная политика и рост стоимости фондового рынка не случайны и взаимосвязаны.

Конечно же, каким то образом это имеет место быть. Рост денежной массы в США, а так же и в двух других финансовых зонах, такие как Европа и Япония на данный момент совпадают с ростом стоимости фондового рынка, но вот и отрицательную корреляцию так же можно было наблюдать на других временных интервалах.

Когда к примеру в 2008 году центральные банки наводнили рынки деньгами, это не остановило обвал на рынке, а вот при снижении денежной массы рынки росли, тоже и наблюдалось как и в 2001 так и 2016 годах. Таким образом само утверждение, что фондовые рынки автоматически растут при мягкой монетарной политики неверны.

Будь то европейские или американские рынки, взаимосвязи здесь просто нет. С другой стороны отрицательную корреляцию ту которую мы наблюдаем, возможно объяснить тем, что центральные банки печатают деньги, когда проблемы уже на поверхности. Эти проблемы приводят к переоценке активов, в сторону их уменьшения. По этой причине уж и вмешиваются монетарные власти, с высокой долей вероятности актива бы продолжали бы бесцениваться и далее, если бы центральные банки не вмешивались. На сколько больше упали бы цены, если бы монетарная политика оперативно на это не реагировала, этого мы никогда не узнаем. Однако проявив немного воображения, мы можем увидеть другую взаимосвязь, при замедление роста денежной массы, к примеру как это было с 2016 по 1018 года, прибыль фондового рынка так же снижалась.

Важно понимать, что такое мягкая монетарная политика, это своего рода «перекладывания из левого кармана в правый». Эта некая новая избыточная ликвидность идет на покупку казначейских, корпоративных и так же облигаций обеспеченных ценными бумагами облигаций в рамках программы центральных банков. Основная доля программы это всё же покупка государственных облигаций. Попробую объяснить взаимосвязи на примере центрального банка Европы.

( Читать дальше )

Золото: локально, медвежий рынок не закончен

- 27 октября 2020, 19:00

- |

( Читать дальше )

Если у вас нет инфляции, тогда мы идем к вам!

- 09 сентября 2020, 10:00

- |

Именно под таким девизом сейчас двигается капитал на валютных рынках. Давно не писал про валюты, хотя, с последних обзоров кардинально ничего не изменилось. Спекулятивные покупки евро быстро выдохлись, и уровень 1.2 остался непреодолимым барьером. Ведь чтобы двинуться выше, а уж тем более там закрепиться, в Европе темпы роста экономики должны быть лучше, чем в США.

Но рынки это не только хорошо/плохо, это в первую очередь движение капитала. Капитал всегда двигается туда, где лучше соотношение риск/реворд. А что такое реворд, когда мы говорим про валюты? Это реальные процентные ставки, ставки по гособлигациям минус инфляция. Если у вас отрицательные номинальные процентные ставки, но нет инфляции, и по прогнозам ее не предвидится, то реальная ставка у вас может быть лучше, чем у конкурента, с их положительными номинальными ставками, но более высокой инфляцией и более высокими инфляционными ожиданиями.

1350 миллиардов евро, которые вольет ЕЦБ, увеличили ожидания по инфляции на 0.5%. Вопрос, сколько надо влить еще, чтобы добиться 2%? Экономика Европы на сегодняшний день продолжает находиться на дефляционной спирали, с маловероятным ростом инфляции. И для инвесторов в моменте это может стать привлекательным инструментом парковки капитала, с сохранением его покупательской способности.

( Читать дальше )

"Пузыри на рынке - забота не монетарной политики"

- 02 сентября 2020, 14:06

- |

Прошлой ночью чиновник американского ЦБ Лейл Брейнард расщедрилась на подробности новой концепции гибкого таргетирования средней инфляции. Наиболее занятным, на мой взгляд, стал ее комментарий, что побочным эффектом новой политики может быть «погоня за доходностью» и прочие пузыри, однако монетарная политика и не призвана их «сдувать». По ее словам, этим должна заниматься т.н. макропруденциальная политика. Тут на мой взгляд есть очень тонкий момент, который имеет далеко идущие последствия для рынков, и который стоит обсудить.

Макропруденциальная политика воплощает в себе преимущественно ограничения, нормативы, правила, противовесы и т.д. Повышенные нормативы достаточности капитала к системообразующим банкам — это пример макропруденциальной политики. Монетарная политика, напротив, работает посредством создания необходимых условий, среды, стимулов. Понижение ставки должно стимулировать кредитование.

Видно, что монетарная политика — это больше стимулировать/дестимулировать.

( Читать дальше )

Предложит ли ФРС нечто большее, чем “смену амбиций”?

- 27 августа 2020, 13:09

- |

Азиатские фондовые рынки показали скромный рост, а европейские умеренно снижается, так как никто не хочет делать резких движений перед важнейшим выступлением Джереми Пауэлла в этом году. Предполагается что речь главы ФРС будет некоторой «прелюдией» перед сентябрьским заседанием, на котором, как ожидается ФРС представит свою монетарную политику 2.0.

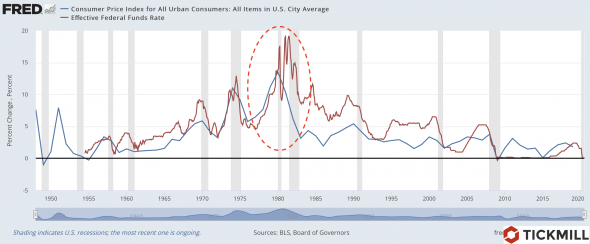

Если финансовые рынки правильно интерпретировали все недавние намеки и заявления чиновников ЦБ, глава ФРС будет говорить о смене базовых целей. А именно, понятие «целевая инфляция в 2%» будет заменена на «целевой диапазон со средним значением в 2%». Другими словами, ЦБ будет допускать ускорение инфляции выше 2%, что раньше считалось нежелательным из-за страхов, которые тянутся еще с 70-80-х годов прошлого века. Тогда инфляция доходила до 13%, а ставку приходилось экстренно поднимать до 15%:

Но время идет, и усиливается подавляющее влияние технологических, демографических, геополитических факторов на инфляцию. Другими словами, разогнать ее становится сложнее, чем сдержать. Поэтому прошлый подход ФРС к контролю инфляции начал систематически вызывать ее «недолет» — доля времени, когда инфляция оставалась ниже цели увеличивалась. Поэтому появилась необходимость пересмотреть политику, вплоть до того, как определяется цель.

( Читать дальше )

Из отчета о заседании по монетарной политике ЕЦБ

- 20 августа 2020, 15:01

- |

В своем отчете о заседании по монетарной политике ЕЦБ отметил:

- Ситуация на финансовых рынках продолжает нормализоваться

- Однако рынки остаются более слабыми, чем до пандемии

- Меры монетарной и фискальной политики значительно улучшили финансовые условия с пикового момента кризиса

- Отметил излишне оптимистичные ожидания рынков по поводу пакета стимулирования для восстановления экономики и изобретения вакцины

- Экономические перспективы остаются туманными

- Некоторые участники считают, что сумма PEPP должна быть не целевым уровнем, а предельным

- На данный момент предлагается использовать пакет PEPP в полном объеме

- Ожидается большая ясность относительно прогнозов инфляции в сентябре

- Требуется больше данных для оценки будущего развития экономики

Что осталось у ФРС для стимулирования экономики? Смотрим на шаг вперед | Идеи по продаже опционов

- 31 июля 2020, 15:40

- |

00:00 – заседание ФРС, о чем будет видео

00:45 – основной тезис заседания ФРС

01:30 – изменение таргета по инфляции

02:13 – структура баланса ФРС, что еще можно выкупить?

02:48 – цитата от Namura, чего больше всего боится ФРС

04:24 – операция Twist, первая оставшаяся опция для стимулирования экономики

04:55 – кривая доходности гособлигаций США

05:38 – отрицательные процентные ставки уже в 2021 году, почему это убивает банковскую систему и убивает капитализм

( Читать дальше )

Прогноз по евро. Монетарная политика ЕЦБ. Стимулы на +€1.3 триллиона 24 июня. +60% по опционам.

- 19 июня 2020, 19:39

- |

Сейчас ЦБ соревнуются в том, кто больше зальет в экономику денег. В одном из предыдущих видео я разбирал монетарную политику ФРС, в этом мы разберем, как выглядит монетарная политика ЕЦБ, сделаем основной прогноз по евро, и рассмотрим, как на этом заработать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал