Монетарная политика

Смягчение монетарной политики – сформировавшийся мировой среднесрочный тренд

- 04 сентября 2019, 14:42

- |

Сегодняшнее отличие в состоянии мировой экономики от состояния трех-пяти летней давности – это практическое исчерпание спектра доступных инструментов и снижение их эффективности для управления устойчивым развитием национальных экономик.

На очередном заседании ФРС 18 сентября 2019 года целевая ставка ФРС может быть снова снижена, как ожидается, на 25 bps. По данным CME Fed Watch Tool, вероятность очередного снижения целевой ставки ФРС в сентябре на сегодня составляет более 96% и уже включена в текущие котировки.

Ограничения эффективных мер по регулированию мировых рынков заставляет инвесторов надеяться больше на свои собственные силы и, как следствие, рост неуверенности инвесторов выражается в избыточной реакции на негативные новости, что в свою очередь ведет к повышению волатильности мировых рынков. В результате волатильность финансовых рынков может воспроизводить сама себя по принципу: волатильность – рост неуверенности – избыточная реакция – рост волатильности

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Почему ЦБ себя упорно загоняет в угол

- 07 августа 2019, 11:03

- |

Сейчас немало идёт разговоров в нашей профессиональной среде о категоризации инвесторов. По большому счёту бОльшая часть профсообщества, да и активных частных трейдеров видят в данном законе больше минусов, чем плюсов. И я разделяю эти взгляды. #цб же пытается уверить рынок, что всё это делается на пользу частному инвестору, который в своем большинстве (по мнению цб) является свиньёй на заклание стаи волков. И что все вокруг слепцы и не хотят видеть прекрасное будущее и долгосрочные выгоды, которые несёт такое решение.

Но если копнуть немного в другую сторону, то мы увидим, что ЦБ берёт на себя роль «невидимой руки рынка» и в другой части. Он вводит новые требования для банков, чтобы ограничить выдачу кредитов (хотя #набиулина не так давно парировала

( Читать дальше )

Денежный рынок США.

- 19 июля 2019, 11:28

- |

Регулярный обзор денежного рынка США Вы найдете в моем канале Телеграмм https://t.me/khtrader

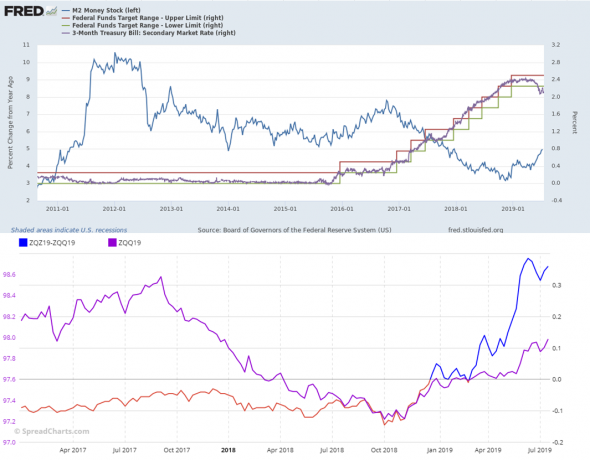

Картинка ниже — иллюстрация содержания поста с пояснениями ниже.

На начало июля денежная масса продолжила расширяться, в годовом выражении темпы роста уже 5%, что выше годовых темпов роста, как реального, так и номинального ВВП.

➡️На картинке сверху, темпы роста М2 отображены синей линией. Прошу обратить внимание, что показатель нарисовал фигуру с технического анализа перевернутая «голова и плечи»… может и совпадение, а может и нет.

▪️К месту сказать, на 17.07.2019 года денежная база выросла на 46 млрд. долларов, за счет чего это произошло вникать не будем. Но помниться, что с мая месяца сокращение баланса ФРС снизили до 15 млрд.дол\месяц с 30. Т.е. 15 млрд. реинвестируются. Это однозначно повлияет на дальнейший рост М2.

▪️Также на верхней картинке имеется еще одна система показателей, это диапазон верхней и нижней границы учетной ставки и доходность 3-месячных векселей на вторичном рынке (сиреневая линия). Как видим, рынок уже снизил ставку, на вчерашний день, после голубиной речи Уильямса, доходность векселей упала до 2,04% и существенно ниже нижнего порога учетной ставки.

( Читать дальше )

Снижение ставок ФРС и долгосрочный максимум на фондовом рынке — несколько слайдов из презентации Джеффри Гандлаха

- 16 июня 2019, 16:16

- |

На ZeroHedge выложили последнюю открытую презентацию Джеффри Гандлаха с его оценкой текущей макроэкономической ситуации и рядом прогнозов. Некоторые моменты весьма интересны и их стоит рассмотреть подробнее.

Джеффри Гандлах, для тех кто не знает, CEO инвестфонда DoubleLine, американский инвестор и бизнесмен. Недавно он закрыл успешную сделку по покупке волатильности американских трежерис через пут-колл стрэдл на TLT (ETF долгосрочных гособлигаций США). Оценить изменение волатильности трежерис можно с помощью индекса MOVE от Харли Бассмана, Гандлах взял движение с начала мая и заработал на этом 22% за месяц:

(Динамика волатильности гособлигаций США показала резкий рост с начала мая)

( Читать дальше )

Как фондовый рынок США может отреагировать на снижение ставки — небольшой исторический экскурс

- 12 июня 2019, 20:10

- |

Как известно, денежный рынок США начал активно закладывать в цены смягчение монетарной политики ФРС на ближайших заседаниях. По мнению его участников, вероятность как минимум однократного снижения ставки к концу года превысила 90%! В целом, потенциал снижения в этом году оценивается в 65 базисных пунктов, а в следующем — составляет 30 базисных пунктов. Это эквивалентно четырем последовательным снижениям ставки рефинансирования к концу 2020 года:

(Рынки ожидают снижения ставки рефинансирования на 65 б.п. в этом году и на 30 б.п. в следующем (по данным на 6 июня 2019))

На ZeroHedge опубликовали по этому поводу хороший обзор от аналитиков Goldman Sachs, в котором проводится небольшой исторический экскурс на тему поведения фондового рынка США после начала смягчения монетарной политики ФРС.

Так, начиная с 1988 года имело место 13 случаев когда участники рынка ожидали снижения ставки за день до заседания Феда. Во всех 13 случаях ставки на этом заседании были снижены. В двух случаях участники рынка пересматривали свои ожидания к началу заседания ФРС в сторону ужесточения. Это происходило в середине цикла смягчения монетарной политики и в обоих случаях фондовый рынок падал в течение месяца перед заседанием (на 5% в феврале 1990 и на 1% в феврале 1992).

( Читать дальше )

До начала новой волны финансового кризиса вероятно остается меньше полугода

- 30 мая 2019, 00:10

- |

На ZeroHedge опубликовали интересный обзор от Morgan Stanley о текущем состоянии денежного и фондового рынков в США. Я хочу остановиться на ключевых моментах, которые отражают всю суть надвигающегося на нас шторма.

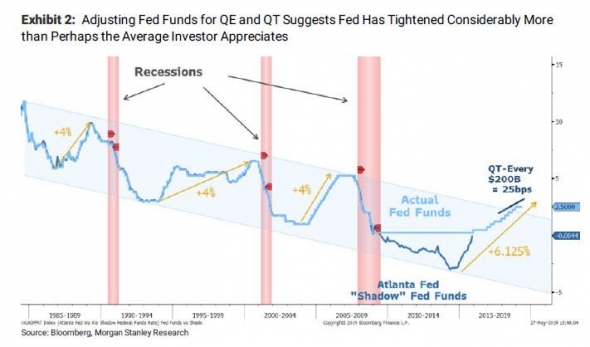

Ужесточение денежно-кредитной политики ФРС может оказаться сильнее, чем это показывают официальные данные

Аналитики Morgan Stanley взяли обзор от Федерального резервного банка Атланты, в котором ФРС официально оценивает сокращение баланса на $200 млрд в рамках QT, как эквивалент однократного повышения ставки фондирования на 25 б.п. На основе этих данных была оценена «теневая» (а по факту реальная) ставка фондирования ФРС за последнее десятилетие, результат на графике ниже:

(Динамика ставки ФРС (голубая линия) и «теневой» ставки ФРС (синяя линия))

Если проведенные расчеты верны (а они выглядят достаточно правдоподобно), то монетарное ужесточение в этом цикле является сильнейшим за последних три десятилетия (6% против 4%). При этом мы уже вышли за верхнюю границу нисходящего канала, ограничивавшую предыдущие циклы повышения ставок. Общий тренд монетарной политики Федрезерва остается неизменным и неумолимо ведет нас в область отрицательных процентных ставок (кстати, МВФ уже начинает к ним готовиться).

( Читать дальше )

Очередное QE от ФРС приближается

- 25 мая 2019, 19:00

- |

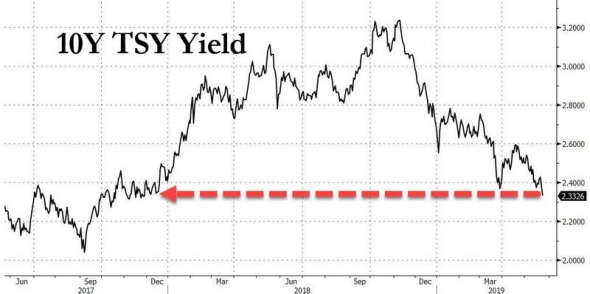

На фоне эскалации торговой войны США с Китаем и ухудшения прогнозов по мировой экономике на денежном рынке США произошло знаменательное событие — доходность 10-летних трежерис упала ниже ставки ФРС (2,38% на текущий момент) и составила рекордные 2,3238% годовых:

(Доходности 3-летних (синяя линия), 5-летних (красная линия) и 10-летних (золотая линия) гособлигаций США и динамика ставки ФРС (выделена зеленым))

Статистика за последние семь бизнес-циклов говорит нам о том, что после этого экономика США погружалась в рецессию со средней продолжительностью в 15 месяцев. При этом бычье ралли на рынке 10-леток началось еще осенью прошлого года и развивалось практически безоткатно:

( Читать дальше )

Эра после QE: как ФРС будет бороться со следующей рецессией?

- 13 мая 2019, 15:24

- |

Массивная инфляция баланса активов крупных мировых ЦБ во время рецессии и незначительное и осторожное снижение во время экспансии (см. эффект храповика), поднимает вопрос о гибкости QE как инструмента для сглаживания экономических циклов. Такой вывод можно сделать, рассмотрев комбинацию побочных эффектов, которые ограничивают быструю корректировку QEкак в сторону увеличения, так и в сторону понижения. Быстро — в смысле временного интервала, в который укладывается экспансия, в течение которой потенциал эффективности инструментов должен быть приведен к необходимой норме. С одной стороны таким эффектом является раздутая оценка активов фондового рынка, иррациональность которых («липовое» благосостояние инвесторов) привязана к перспективам QE, с другой стороны — сжатие процентной маржи банков и ловушка ликвидности, при которой предельная эффективность QE падает и ведет только к росту издержек.

Пример с риторикой Пауэлла в декабре показывает, как ФРС может прогнуться под давлением фондовых рынков, что в конечном итоге привело к решению экстренному торможению в сокращения баланса активов. Пример Японии и ЕЦБ – таргетирование кривой доходности, TLTRO и дебаты о прогрессивной шкала ставок по депозитам являются наглядным примером концентрации усилий ЦБ на устранение издержек (т. е. помощи банковской системе).

( Читать дальше )

РЭЙ ДАЛИО. РАЗДАЧА ДЕНЕГ НЕИЗБЕЖНА

- 08 мая 2019, 09:17

- |

Немного образовательного контента в ленту. Буду благодарен за +, в знак благодарности за труды)

Как выглядит сейчас монетарная политика ключевых ЦБ? У двух из трех ключевых валют ставки на 0, а балансы ЦБ раздуты. Выкуплено практически все что можно, и даже чуть-чуть того, что нельзя. Возникает вопрос, а какие инструменты остались у властей для того, чтобы вывести экономику из следующего кризиса? Реальность такова, что монетарных инструментов практически не осталось.

Уже сейчас главные экономические визионеры обсуждают возможность внедрения Modern Monetary Theory, что является гибридом фискальной и монетарной политики. Эта концепция предполагает прямое стимулирование спроса за счет точечной выдачи денег населению. Форм такого стимулирования может быть бесконечное множество, это и налоговые льготы, и беспроцентные кредиты, и создание новых рабочих мест в социальных сферах, и даже просто денежные выплаты.

Сейчас не возникает вопрос, будет или не будет использована данная концепция на практике, вопрос лишь в ее форме. Поэтому каждый инвестор должен понимать, что это за концепция, какие изменения несет для экономики, какие активы будут значительно расти в цене, а главное, какие риски это принесет. Обо всем этом рассказал в видео:

Евро. Фундаментальный взгляд.

- 20 марта 2019, 13:29

- |

Приглашаю в свой канал телеграмм https://t.me/khtrader у нас там жизнь кипит.

Одним из основных драйверов для национальной валюты выступают действия центрального банка. По сути, макроэкономические показатели вторичны, по отношению к анализу валюты, т.к. монетарная политика это учитывает, поэтому политика ЦБ и макроэкономика тесно связаны и выступают опережающими индикаторами по отношению друг к другу.

Первым делом затронем денежно-кредитную политику ЕЦБ.

На последнем совещании в начале марта ЕЦБ объявил о запуске новой программы по предоставлению ликвидности коммерческим банкам TLTRO-III. То что програма третья по счету о многом говорит, и вместо сворачивания QE, мы получаем новый виток смягчения ДКП.

Правда этот новый виток гораздо жестче, так, программа рассчитана на два года до 2021, в то время как первые две программы накачки ликвидности были рассчитаны на 4-е года.

В общем и целом, до сентября будут еще новые нюансы программы, которые не опубликованы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал