НЕфть

Минэнерго США – добыча будет падать. Се ля ви

- 15 сентября 2015, 21:58

- |

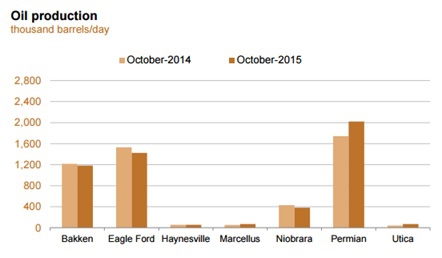

Сланцевая индустрия все активнее откликается на произошедшее снижение буровой активности. Вышедший ежемесячный Drilling Productivity Report от EIA увеличивает градус пессимизма в прогнозах предстоящей добычи сланцевой нефти. На ведущих 7 месторождениях, на которых добывается около 5,3 mb/d, в октябре ожидается спад добычи на 80 тыс. баррелей в день. На указанные 7 месторождений приходилось до 95% прироста добычи США за последние годы. Из приведенной таблицы видно, что спад идет по крупнейшим регионам добычи. Исключением является Permian, где динамика добычи выглядит наиболее оптимистично. Однако известно, что на Permian добывается значительное количество традиционной нефти и часть успеха связана именно с этим.

А на двух крупнейших месторождениях — Bakken и Eagle Fort провал добычи разрастается и по итогам октября 2015 уже ожидается снижение относительно уровней октября 2014 года.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 26 )

Нефть лонг

- 15 сентября 2015, 20:42

- |

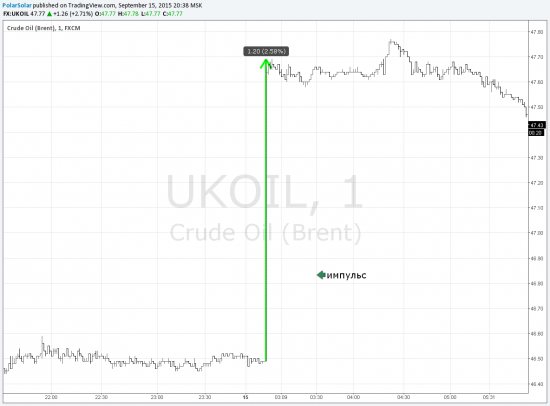

График минутный. Было вчера вечером в районе основного клиринга/вечерки — сегодня только нашел.

2,5%+ за минуту это слишком круто даже для шатаний в коррекции.

Скорее всего пошли рисовать первую и единственную коррекцию вверх на пути вниз. Но если будет перехай старшего импульса, тогда обстановку надо будет пересмотреть.

Краткосрочный прогноз по нефти согласно волновой теории Эллиотта 15.09.2015

- 15 сентября 2015, 20:33

- |

взято отсюда http://right-dexter.com/budushee-rynkov/dolgosrochnyj-prognoz-po-nefti/kratkosrochnyj-15092015

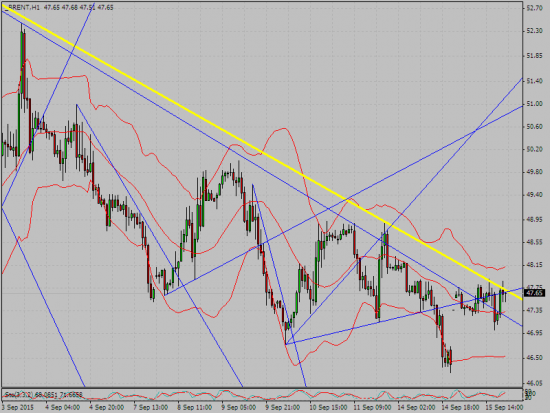

На данный момент нефть WTI, скорее всего, находится в волне b коррекции к импульсу, прошедшему с августовских низов. Эта волна b, по всей видимости, представляет из себя треугольник, после завершения которого движение вниз продолжится в район 42, после чего нефть должна развернуться вверх. Является всё это движение четвёртой волной, после которой нефть обновит низы, или на уровне 37.75 нефть развернулась, сказать пока сложно.

Существует ещё один вариант, заключающийся в том, что волна b завершилась на уровне 48.42, и оттуда мы чертим конечный диагональный треугольник (клин). Тогда разворот вверх произойдёт после его завершения.Доктор околовсяческих наук и профессор рюхизма Обдолбай Хохотаев

Существует ещё один вариант, заключающийся в том, что волна b завершилась на уровне 48.42, и оттуда мы чертим конечный диагональный треугольник (клин). Тогда разворот вверх произойдёт после его завершения.Доктор околовсяческих наук и профессор рюхизма Обдолбай ХохотаевПочему цена нефти имеет перспективы к снижению - небывалый разрыв между предложением и спросом нефти начался с 2015 года

- 15 сентября 2015, 17:33

- |

В российских СМИ постоянно цитируются слова российских политиков и представителей Правительства РФ и бизнеса о том, что цена нефти должна опять в ближайшей перспективе значительно вырасти с текущих уровней, однако текущие общемировые тенденции дают совсем противоположные перспективы, так если рассмотреть показатели общемирового спроса и предложения на нефть (рисунок 1), то видно, что с конца 2014 года произошло неожиданно сильное расхождение в показателях предложения и спроса нефти в мире — объемы предложения неожиданно сильно превысили объемы спроса на нефть, что ранее наблюдалось во время финансовых кризисов, когда цена нефти сильно снижалась, поэтому она и снизилась и в 2015 году, и в настоящее время ситуация стала не лучше, а даже для нефти и хуже, так как объемы потребления нефти в Китае оказались ниже планируемых ( о чем я писал вчера и не буду повторяться), а с другой стороны — основные нефтедобывающие страны не стали снижать объемы нефтедобычи, а наоборот — стали ее поднимать, из-за чего общемировое предложение нефти к сентябрю 2015 года стало значительно выше, чем в конце 2014 года (рисунок 1), а общемировой спрос на нефть еще более снизился и стал ниже, чем даже в конце 2014 года.(рисунок 1).

Таким образом постоянно увеличивающийся разрыв между общемировым предложением и общемировым спросом не содействует увеличение цены на нефть, а содействует уменьшению цены на нефть в ближайшие годы, так как лишнюю нефть просто некому будет покупать, пока темпы производства и в Китае, и в мире станут расти, а не снижаться:

Trainspotting (На игле-2015 с картинками)

- 15 сентября 2015, 10:47

- |

«Россия – экономика западного типа» громкие слова известного человека сказанные не так давно в «угаре» Российского экономического кризиса. Так же он обмолвился что нам нужно слезть с «нефтяной иглы» но план как будем это делать не озвучил, и даже не намекнул. Давайте посмотрим как это получится и кто это будет реализовывать. Может быть на самом деле есть выход из этой ситуации?

( Читать дальше )

Цены нефти сжимаются для резкого движения

- 15 сентября 2015, 09:56

- |

Цены на нефть и нефтепродукты на старте недели показали заметное снижение. Но пока это снижение происходило в рамках сжимающегося треугольника. В последние пару недель цены американской нефти WTI постепенно дрейфуют вниз, все плотнее прижимаясь к уровню 44 доллара за баррель. Начала более резкого движения цены можно ожидать в окрестностях заседания ФРС США, на котором будет установлена процентная ставка. Именно монетарные соображения и движения валютных курсов будут определять динамику цен на нефть в ближайшие дни. (Поводом для выхода из треугольника может быть технический переход на более поздние контракты в связи с экспирацией, но такой сценарий выхода из треугольника не очень итригует).

Вышедший сентябрьский релиз от ОПЕК свидетельствует о сохранении дисбалансов добычи и потребления нефти в мире. ОПЕК исполняется 55 лет, но организация переживает не лучшие времена. Оговоренные картелем квоты по добыче нефти постоянно нарушаются. В августе 2015 года ОПЕК добывало 31,544 mb/d, то есть на 1,544 mb/d выше суммарных квот.

( Читать дальше )

BR - нефть

- 15 сентября 2015, 09:54

- |

Нефть рисует опасную картину.

Пробьем 47. Есть большая вероятность увидить 45. и Рубль 70.

Можем до пятници удивиться! Если отскочет то боковик. В верх невижу.

Это конечно моя точка зрения, НЕНАВЯЗЫВАЮ!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал