НОвости

ОПЕК ПОНИЗИЛА ПРОГНОЗ РОСТА ПРЕДЛОЖЕНИЯ НЕФТИ ОТ СТРАН «НЕ ОПЕК» В 2019 Г. НА 72 ТЫС. БАРРЕЛЕЙ В СУТКИ, ДО 1,97 МЛН Б/С ИЗ-ЗА ПАДЕНИЯ ДОБЫЧИ В США

- 16 августа 2019, 15:15

- |

ОПЕК уменьшил оценку роста поставок нефти из стран не-ОПЕК в 2019 году на 72 тыс. б/с. На 2020г оценка понижена на 50 тыс. б/с.

Предложение нефти со стороны стран, не входящих в ОПЕК, в 2019 году увеличится на 1,97 млн баррелей в сутки — до 64,39 млн б/с. Эта оценка на 72 тыс. б/с меньше, чем сделанная месяц назад, информирует «Интерфакс» со ссылкой на ежемесячный отчет ОПЕК.

Прогноз снижен из-за более низких показателей добычи в США, Бразилии, Таиланде и Норвегии в первом полугодии текущего года, что было частично компенсировано более высоким производством в Канаде.

Так, темп роста производства нефти в США в 2019 году был понижен до 1,87 млн б/с — до 18,56 млн б/с из-за более низкого, чем ожидалось производства во втором квартале текущего года и снижения оценки данных за I квартал. США, Бразилия, Китай, Великобритания, Австралия и Канада являются ключевыми драйверами роста в 2019 году, в то время как Мексика и Норвегия, как ожидается, продемонстрируют самые существенные снижения, отмечают эксперты картеля.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Прогноз по золоту от банков до конца 2019

- 16 августа 2019, 15:04

- |

Жёлтый драгметалл продолжает торговаться на уровне 1500 долларов за унцию. Следующее ценовое ралли наступит нескоро. Сегодня утром золото на спотовом рынке торговалось по цене 1515$ за унцию, что соответствует 1364 евро. Сейчас цена драгметалла в европейской валюте находится всего лишь на 1% роста от исторически рекордного уровня, который был достигнут в октябре 2012 г. Сейчас банки на перебой публикуют свои обновлённые прогнозы по золоту после недавнего ценового ралли и на фоне снижения процентных ставок. Естественно, все прогнозы от банков выглядят оптимистично.

Saxo Bank

Аналитик Оле Хансен из Saxo Bank Group прогнозирует стоимость золота на уровне 1587$ за унцию. В обзоре банка говорится, что средняя стоимость золота в третьем квартале составит 1485$, при этом инвесторы должны рассчитывать на коррекцию. «Рынок золота нуждается в консолидации цен. Любое усиление доллара или положительные новости по гособлигациям США могут заставить инвесторов зафиксировать прибыль»,- говорится в прогнозе аналитика.

( Читать дальше )

Сырьевая не продуктивность на фоне мировой рецессии

- 16 августа 2019, 13:30

- |

Сложно массового создать такую конъюнктуру рынка при которой снижение цен на сырье не затронуло бы банкротствами сырьевые сектора. Но, если это помогает всем остальным секторам потребительских услуг и товарам поддерживать бизнес, то этим будут жертвовать.

Вопрос возможно ли такое в мире, чтобы число банкротств предприятий сырьевого сектора перевесило, развитые технологичные сектора, ответ нет.

Единственное спасение для сырьевого сектора в такой ситуации, когда многие эксперты в мире и инвесторы обсуждают проблемы мировой рецессии, это дефицит какого либо сырьевого товара, что не позволить в конечном итоге остаться без него развитым и остальным странам.

По моему Трамп предлагает Си Цзиньпину обвалить нефть

- 16 августа 2019, 09:13

- |

При помощи манипуляций и страхов перед рецессией Трамп владеет финансовыми рынками, и котировками на рынках. Благодаря чему теперь цены на нефть стали снижаться.

Котировки Brent.

Трампу в одиночку удается совершать немыслимое для человека достижения, управлять практически всеми финансовыми бумагами на рынке. Обрушать и снижать те активы, которые выгодны для США. А именно сырьевые товары.

В настоящее время конца такой игре Трампа не видно, и рынок поймал свой драйвер. Драйвер опасности за мировой рост. А теперь начинают постепенно говорить не про торможение роста, а про полномасштабную рецессию. Нефть, и другое сырье в данном случае помогает мировой экономике встать на ноги, а именно дешевые цены на эти товары…

( Читать дальше )

Китай готовит тарифный ответ

- 16 августа 2019, 08:31

- |

У Китая «нет иного выбора, кроме как принять необходимые меры, чтобы отомстить».

Позже президент США сказал журналистам в Морристауне, штат Нью-Джерси, что у него запланирован «очень скоро» звонок с Си по поводу торговли. «Они хотели бы что-то сделать», — сказал Трамп, не вдаваясь в подробности.

Фондовые индексы США завершили день с повышением после того, как в течение всей сессии их подвергали резким колебаниям, поскольку доходность казначейских облигаций резко упала до уровня, невиданного годами. Торговые заголовки ставят инвесторов в тупик, хотя волатильность охватила рынки в течение большей части августа, так как Трамп усилил свои разногласия с Китаем.

Участники переговоров также согласились сделать еще один звонок в ближайшие две недели, и знакомые люди сказали, что ранее китайская делегация придерживалась своего плана поехать в США в сентябре на личные встречи.

( Читать дальше )

Нефтяные санкции Трампа добавили российским экспортерам 1 млрд долларов

- 16 августа 2019, 08:06

- |

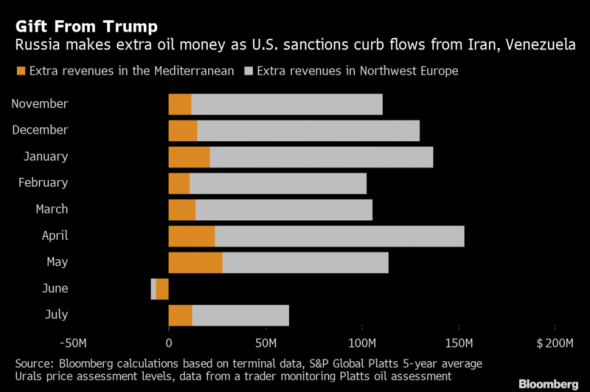

Санкции президента США Дональда Трампа против Ирана и Венесуэлы непреднамеренно увеличили спрос на российскую марку сырой нефти, увеличивая доходы для национальных экспортеров.

По данным Bloomberg, российские нефтяные компании получили дополнительный доход в размере не менее 905 миллионов долларов в период с ноября по июль. Расчет основан на разнице между уральским спрэдом и эталоном Brent за период по сравнению со средним за пять лет.

Санкции добавили скачок спроса на российскую нефть после сокращения производства со стороны Организации стран-экспортеров нефти и их партнеров. В результате российская нефть марки Urals стала регулярно торговаться с премией к Brent.

«В настоящее время ощущается нехватка конкурирующей более тяжелой и сырой нефти в результате санкций против Ирана и Венесуэлы, а также из-за действующего соглашения ОПЕК + о сокращении добычи», — заявила аналитик JBC Energy Констанца Рангелова, по электронной почте. «Urals в Средиземном море на рекордно высоком уровне».

( Читать дальше )

Торговые войны не так легко выиграть

- 15 августа 2019, 13:43

- |

Если почитать американские СМИ, то можно прийти к выводу, что в «торговой войне» с Китаем Трамп вновь не смог проявить выдержку. После анонсирования четвертого раунда «тарифов» с 1 сентября последовали исключения для ряда товаров (чтобы не испортить настроение электорату в рождественские распродажи). Также состоялся телефонный разговор на тему возобновления переговоров, если верить уже китайским СМИ – по инициативе американцев. Между тем, радость не была долгой, да и поддержка движения вверх была вялой, так как инвесторы уже не верят в благополучный исход и ждут беды.

Ящик Пандоры открыт: мало кто из рыночных наблюдателей и бизнеса в целом ждет заключения «сделки» до ноября 2020 года. Во всяком случае, пока «боль» рынков и экономики не стала невыносимой. Эффект от политики «AmericaFirst» в условиях, когда Трампу дали отпор, не заставил себя ждать. Откровенно слабая статистика из Германии и КНР. Также переход долгового рынка США в инвертированное состояние (переход спреда между доходностями двух и десятилетних гособлигаций в негативную область), надежный сигнал приближения рецессии, который не обманывал в последние 50 лет. И несмотря на то, что последнее дает гандикап для рынка акций (рецессия после инверсии фиксируется не сразу, а в течение следующих 10 месяцев-2 лет) – реакция в среду говорит о том, что по крайней мере в краткосрочной перспективе сила будет с «медведями». Хотя если обратиться к рыночной статистике, то в предыдущие пять аналогичных случаев с 1978 года фондовые индексы успевали спустя месяц или даже двух лет, обновить достигнутый прежде пик.

( Читать дальше )

Обзор валютного рынка: Рецессия за горизонтом

- 15 августа 2019, 13:33

- |

Долговой рынок шлет инвесторам тревожный сигнал: период роста американской экономики близок к концу. Инверсия доходностей (показатель 10-летних бумаг оказался ниже показателя 2-леток) на протяжении последних 50 лет ни разу не подводил, предупреждая в, среднем за полтора года до наступления кризиса. Времени в запасе, казалось бы, вагон и маленькая тележка, но с текущим набором потенциальных шоков ориентироваться на то, что было раньше в истории, едва ли будет разумной стратегией. Ситуация в негативном ключе может развиваться гораздо быстрее.

Экономика Германии, Италии уже на грани рецессии, в Китае – резкое замедление оборотов, а есть еще неопределенность на Ближнем Востоке, Гонконге, возможность hardBrexit. И конечно, же, политика Трампа, который своими действиями бросает рынки то в холод, то в жар. Как итог: до конца года рынок рассчитывает на три понижения ставки от ФРС. Из-за смягчения риторики в «торговой войне» с Китаем и разочаровывающих макроэкономических данных по еврозоне и КНР доллар перешел в тактическое укрепление, но в перспективе до конца лета больше шансов на то, что мы увидим возвращение американской валюты к недавним минимумам.

( Читать дальше )

Вопрос по платным лентам новостей. Есть ли смысл покупать для торговли ?

- 15 августа 2019, 11:00

- |

А в какое время появилась в платных лентах новость о пошлинах против китайских товаров ?

У кого платные новостные терминалы, поделитесь информацией.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал