ОВГЗ

УКРАИНА ПОД УГРОЗОЙ. Почему наш сосед может объявить дефолт

- 16 марта 2020, 14:26

- |

Финансовый кризис из-за коронавируса не успел толком начаться, а от независимых экспертов из Украины уже приходят неприятный новости.

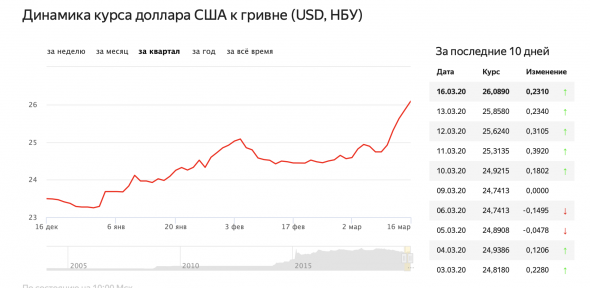

Гривна начала ослабевать. Для её поддержания национальный банк страны на прошлой неделе сжег 1 миллиард долларов за 4 дня. А это 36% его денежных резервов.

Курс пока только +10% относительно доллара с начала года. (У рубля +20%, я напомню)

Всего у Киева $27 млрд золотовалютных запасов, но 85% из них находится в гособлигациях США, которые сложно моментально продать, чтобы пустить на поддержание экономики.

Кризис не заканчивается за неделю, процесс растянется на месяца. Например, в прошлый кризис 2008 года понадобилось 7 месяцев, чтобы достичь дна. Думаю, вы сами понимаете, что если Украина за 4 дня сожгла больше трети своих реальных запасов, то она будет вынуждена объявить дефолт намного раньше, чем мировая экономика начнёт выходить из кризиса.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 24 )

Мировой рост продолжается. Гривна укрепляется

- 25 ноября 2019, 14:18

- |

В целом ситуация в мире следующая: центральные банки США и Европы продолжают политику количественного смягчения выкупая краткосрочные гособлигации с рынка. В США инфляция постепенно пошла в рост, в то время, когда скорость роста европейского ИПЦ продолжает снижаться. Поэтому в этом году рынок больше не ожидает снижения процентных ставок в США, о чем также и заявил представитель ФРС. Это привело к росту доходностей долгосрочных облигаций США и пока они стабилизировались на 1,8%. Дальнейшее решение по изменению процентных ставок ФРС будет зависеть от изменения инфляции, поэтому в декабре-январе сможем уже дать более точный прогноз. Сейчас нет признаков наступления кризиса, поэтому можно держать в портфеле больше акций в процентном выражении чем облигаций и других защитных активов. Также на этом фоне можно ожидать падение курса американского доллара по отношению к валютам мажорных стран.

( Читать дальше )

Америка и Украина. Новые максимумы!

- 11 ноября 2019, 13:10

- |

Всю прошлую неделю мы наблюдали эйфорию на американском фондовом рынке, на украинском рынке ОВГЗ и на всем рынке акций развитых и развивающихся стран. Ключевой новостью стало заявление представителей США и Китая о том, что страны будут пропорционально понижать тарифы до подписания Фазы 1. Это спровоцировало бурную реакцию инвесторов и уже на премеркете америкаский индекс S&P500 обновил свои максимумы.

На самом деле, торговая война США и Китая не является самой главной причиной роста рынка, ведь мы могли видеть, что даже когда переговоры шли плохо фондовые рынки продолжали свой рост. Главной причиной является то, что ФРС неофицально начал политику количественного смягчения и на еженедельной основе выкупает с рынка краткосрочных облигаций на общую сумму в 60 млрд.дол. в месяц и, как я уже писал, в предыдущем посте – это дало «зеленый свет» для включения режима Risk-On и новость о снижении тарифов стала дополнительным стимулом для инвесторов. Более того, кривая доходности американских облигаций вновь имеет нормальный вид и инвесторы больше не ожидают снижение процентной ставки ФРС, по крайней мере в этом году.

( Читать дальше )

Рецессия в Америке. Рост фондового рынка США. Падение гривны

- 07 октября 2019, 14:16

- |

На прошлой неделе рынок подвергся «шоку» от плохих данных по PMI в США. Ровно за год индекс деловой активности в непроизводственном секторе снизился с 61,6 до 52,6. Такое снижение говорит о том, что деловая активность в сфере услуг (а это 70% ВВП США) замедляется, инвесторы меньше денег вкладывают и реинвестируют в свои предприятия и тем самым в будущем можем ожидать меньше прибыли. Это все приведет к падению цен на активы рынка капитала и, как результат, может спровоцировать рецессию, которую все ждут. Ведь кризис не происходит однобоко – это действия с двух сторон, одна из которых плохая экономика, а вторая настроения участников рынка. Учитывая, что снижение PMI в 100% случаев предсказывает начало рецессии, то нам, как инвесторам, уже следует уменьшать долю рисковых активов (акций) в портфеле и покупать больше облигаций и золота.

В то же время, в прошлую пятницу вышли данные по рынку труда в США и безработица снизилась до 3,5% с 3,7%. Это является признаком сильной экономики и если в четверг 10.10.2019 выйдут сильные данные по инфляции (рост ИПЦ), то ФРС может замедлить свою политику дешевых денег и снижения процентных ставок, хотя сейчас рынок с вероятностью больше 80% ожидает снижение процентных ставок на заседании 30.10.2019.

( Читать дальше )

Щедрость Минфина и жадность нерезидентов

- 29 июля 2019, 10:49

- |

С начала 2019 года и до 23 июля портфель нерезидентов увеличился на 990% и почти достиг 70 млрд. грн. Конечно, ведь спрос порождается доходностью, которая, как и ставка НБУ, была на пике в феврале 2019 года. Ставка Центробанка в этот период составляла 18%, а доходность гривневых гособлигаций со сроком обращения до года составляла 19,5%! С апреля Центробанк начал политику снижения учетной ставки и сейчас она составляет 17%. Доходности коротких гособлигаций снизились до 17,8-18%. Следует также отметить, что гривна укрепилась с начала года с 28 до 26 грн. за доллар. Неплохой carry trade, не правда ли?<div class=«elementor-element elementor-element-7a1ba5e elementor-widget elementor-widget-text-editor» data-id=«7a1ba5e» data-element_type=«widget» data-widget_type=«text-editor.default»>

( Читать дальше )

Зачем нерезиденты скупают ОВГЗ в гривне?

- 04 июля 2019, 10:22

- |

Все пишут о том, что нерезиденты скупают в небывалых количествах ОВГЗ в гривне, но никто не пишет о причинах таких действий. Давайте рассмотрим возможные варианты.

Предыдущий всплеск интереса к ОВГЗ со стороны нерезидентов был в период 2014-2015 гг., когда в Украине была неблагоприятная экономическая ситуация. В это же время учетная ставка была повышена с 6,5% до 30%. После достижения пика по объемам инвестиций в первом квартале 2015 года, ставка НБУ начала снижаться, а нерезиденты продавали ОВГЗ, фиксируя прибыль. Во втором квартале 2017 года ставка дошла до 12,5%, а доля нерезидентов сократилась практически до ноля.

И так, что мы имеем сейчас:

*Неуклонно растет интерес к ОВГЗ со стороны физ лиц;

*Юр лица немного уменьшили свой портфель по состоянию на конец второго квартала 2019 года;

*Нерезиденты продолжают скупать валюту.

( Читать дальше )

Нерезиденты в украинские госбумаги — новый рекорд

- 01 июля 2019, 14:36

- |

По данным Центрального банка, на конец июня портфель нерезидентов составил уже 56,22 млрд. грн. по сравнению с 6,35 млрд. в начале года. Следует также отметить, что сейчас портфель нерезидентов превышает суммарный портфель юридических и физических лиц.

Полная версия статьи на сайте Invest like Rest (www.investlikerest.com/?page_id=58)

Полная версия статьи на сайтеInvest like Rest (www.investlikerest.com/?page_id=58)

Долг долгу рознь (Структура государственного долга Украины)

- 19 июня 2019, 10:58

- |

Ниже в таблице показана структура долга на 31 марта 2019 года.

Из общей суммы 2 146 млрд. гривен, 287 млрд., не является непосредственным долгом государства, а является долгом сторонних организаций, по которым государство предоставило свои гарантии. К таковым относятся кредиты по государственным программам, таким как «Программа повышения обороноспособности и безопасности Украины» (Програма підвищення обороноздатності та безпеки держави України) где государство дало свои гарантии по кредитам предприятий оборонного комплекса, или программа “Будівництво централізованого сховища відпрацьованого ядерного палива реакторів ВВЕР АЕС України” где государство дало свои гарантии по кредиту Энергоатому и множество других государственных программ. Важно в этом вопросе то, что государство не платит по этим долгам, а лишь гарантирует возврат средств кредиторам, в случае, если компании получившие кредит не смогут выполнить свои кредитные обязательства.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал