ОФЗ

В России может начаться неглубокая рецессия — Bloomberg

- 20 ноября 2023, 11:42

- |

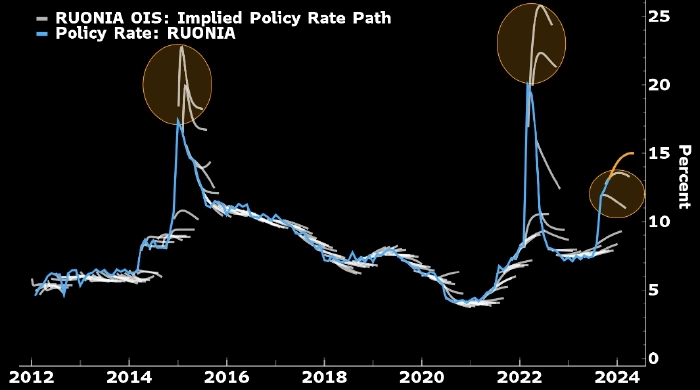

Индикативная ставка по операциям процентный своп на ставку RUONIA (серым (ожидания по ставке)) и сама ставка RUONIA (голубым)

В октябре потребительская инфляция в РФ показала значительное замедление (в годовом выражении с поправкой на сезонность). Однако в дальнейшем ценовое давление будет снижаться медленно, т. к. высокие бюджетные расходы продолжают выступать сильным проинфляционным фактором, пишет экономист Bloomberg Economics Александр Исаков.

По его словам, неглубокая рецессия в стране, вероятно, начнется в четвертом квартале текущего года или в первом квартале следующего.

- комментировать

- Комментарии ( 0 )

Минфин вышел на рынок внутреннего долга — регулятор набирает весомую выручку на классики, похоже, отказавшись от флоутера

- 18 ноября 2023, 16:49

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI (индекс государственных облигаций) продолжает быть волатильным, доходность снизилась по многим выпускам, но спрос в ОФЗ всё равно присутствует даже при такой ключевой ставки и доходности самих облигаций. С учётом того, что темпы инфляции до сих пор остаются крайне высокими, то возможное повышение ключевой ставки в декабре крайне высоко (опубликованный прогноз от ЦБ даёт сигнал, что в декабре ставка может быть повышена до 16-17%, внизу мелким шрифтом написано: прогноз средней ставки до конца года 15-15,2%), поэтому мы имеем несколько фактов о рынке ОФЗ:

✔️ Антон Силуанов заявил о сокращении внутренних заимствований в этом году на 1₽ трлн. В 2023 году план привлечения должен был составить 2,5₽ трлн. Кроме того, поправки в бюджетный кодекс давали Минфину право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ. Соответственно, этим правом Минфин не будет пользоваться, потому что на сегодняшний день ужепривлечено — 2,561₽ трлн.

( Читать дальше )

Инвестиционная идея ИИС+ОФЗ на 30% годовых

- 17 ноября 2023, 18:00

- |

Не индивидуальная инвестиционная рекомендация

Первый год

1) Открывает индивидуальный инвестиционный счет тип А у вашего брокера,

2) вносим в первый год 400 тысяч рублей,

3) покупаем ОФЗ с купонным доходом (НКД) не ниже 7.1% годовых и по цене не выше 87.9% и погашением не позднее конца 2027 года

4) В конце года подаем на вычет 13% от 400 тысяч рублей. Это +52 тысячи

5) В конце года получили купонных доход + 55 тысяч с учетом скидки

Второй год

1) Вносим 400 тысяч рублей + 55 тысяч НКД

2) Покупаем облигации с теми же параметрами, с погашением в 2025 году

3) В конце года подаем на вычет 13% от 400 тысяч рублей. Это +52 тысячи

4) В конце года получили купонных доход + 55 тысяч с учетом скидки

Третий год

1) Вносим 400 тысяч рублей + 63 тысячи НКД

2) Покупаем облигации с теми же параметрами, с погашением в 2025 году

3) В конце года подаем на вычет 13% от 400 тысяч рублей. Это +52 тысячи

4) В конце года получили купонных доход + 55 тысяч с учетом скидки

( Читать дальше )

Необходимо с осторожностью относиться к длинным облигациям с фиксированным купоном - Промсвязьбанк

- 17 ноября 2023, 11:38

- |

На рынке сохраняются ожидания по снижению ключевой ставки в середине следующего года, так как жесткая ДКП должна затормозить инфляцию. Однако пока инфляционный импульс все еще остается сильным – по недельным данным (на 14 ноября) уровень годовой инфляции уже превысил 7%, и к концу года ждем 7,6-7,7%, что снова выше прогноза ЦБ (7-7,5% на конец года). Инфляционные ожидания населения в ноябре также выросли — до 12,2% с 11,2% в октябре. Данная статистика указывает на рост вероятности дополнительного повышения ключевой ставки в декабре или более длительного ее удержания на текущем уровне.

Таким образом, по-прежнему рекомендуем с осторожностью относиться к длинным облигациям с фиксированным купоном (рассматриваем возможность покупки корпоративных бумаг не длиннее 3 лет), сохраняя долю флоатеров в портфеле более 50%.Грицкевич Дмитрий

( Читать дальше )

RGBI на чём растёт? Идея что укрепления рубля уменьшат инфляцию (от импорта) и ЦБ не будет больше повышать (разговоры и о 17%) и/или раньше снизит?

- 16 ноября 2023, 13:57

- |

Флоатеры - есть еще порох в пороховницах - Финам

- 16 ноября 2023, 12:41

- |

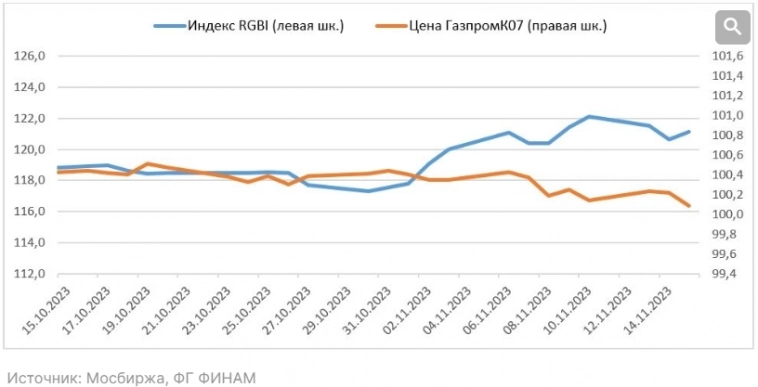

Индекс RGBI и флоатер ГазпромК07

( Читать дальше )

Институциональные инвесторы начали удлинять дюрацию своих портфелей - Промсвязьбанк

- 16 ноября 2023, 10:34

- |

Спрос на 11-летний выпуск ОФЗ на аукционе Минфина также оказался достаточно сильным – 145 млрд руб., объем размещения – 63 млрд руб. В целом, на последних 3 аукционах по классическим бумагам спрос превышал 100 млрд руб., тогда как с начала лета в среднем не превышал 20 млрд руб. Таким образом институциональные инвесторы (основными покупателями длинных госбумаг на аукционах являются УК, НПФ, страховые компании) начали удлинять дюрацию своих портфелей под идею снижения ключевой ставки в 2024 году.

Спрос на ОФЗ-ИН остается слабым (26,5 млрд руб., размещено на 21 млрд руб.) при доходности 3,79% — вмененная инфляция (спрэд доходности ОФЗ-ПД и ОФЗ-ИН) остается вдвое выше таргета ЦБ (~8%), что в среднесрочной перспективе говорит в пользу покупки классических госбумаг.

Для частных инвесторов удлинение дюрации портфеля лучше реализовывать через покупку 3-летних корпоративных бумаг с фиксированным купоном. При этом сохранение в портфеле более 50% флоатеров позволит получать высокую доходность в ближайшие 4-6 месяцев.Грицкевич Дмитрий

( Читать дальше )

Субфедералы на размещении: Ульяновская область

- 16 ноября 2023, 08:20

- |

Разбавим поток высокодоходных облигаций государственными. На этот раз у нас облигации, эмитированные Министерством финансов Ульяновской области или субфедеральные облигации. То есть облигации почти как ОФЗ, но с некоторыми региональными отличиями.

✔Дата размещения — 16.11.2023г., то есть опять сегодня, еще свеженькие только с печки.

✔Дата погашения — 14.05.2026г.

✔Объем выпуска — 3 000 000 000 рублей.

✔Срок обращения — 2,5 года. Мне нравится именно такой период обращения, так как такие облигации подходят под большинство инвестиционных стратегий.

✔Номинал — 1 000 рублей.

✔Выплата купона — ежеквартально. Именно из субфедеральных облигаций я формировал небольшой портфель по принципу лесенки.

🔥И вот мы подошли к самому важному, а именно купонной доходности. Ведь субфедеральные облигации именно своей «повышенной» доходностью зачастую отличаются от ОФЗ. Ставка купона установлена в размере 14,5%.

Если рассмотреть ОФЗ, с соизмеримыми сроками погашения, то в некотором смысле конкурентами Ульяновской области будут облигации 26226, 26219 и 26229.

( Читать дальше )

Вечерний обзор рынков 📈

- 15 ноября 2023, 18:58

- |

Курсы валют ЦБ на 16 ноября:

💵 USD — ↘️ 89,4565

💶 EUR — ↘️ 97,1334

💴 CNY — ↘️ 12,3348

▫️Индекс Мосбиржи по итогам основной торговой сессии прибавил 0,08%, составив 3 215,11 пункта.

▫️ Минфин опубликовал результаты проведённых 15.11.2023 г. аукционов по размещению ОФЗ.

— ОФЗ-ПД выпуска № 26244RMFS с датой погашения 15 марта 2034 г. Размещённый объём: 62,564 млрд руб., при спросе 144,522 млрд руб., выручка: 61,548 млрд руб., средневзвешенная цена: 97,6988% от номинала.

— ОФЗ-ИН выпуска № 52005RMFS с датой погашения 11 мая 2033 г. Размещённый объём: 21,06 млрд руб., при спросе 26,52 млрд руб., выручка: 19,326 млрд руб., средневзвешенная цена: 90,0835% от номинала.

▫️ По данным Министерства финансов, средняя цена на нефть Urals с 15.10.2023 по 14.11.2023 г составила $79,23 за баррель, при цене нефти North Sea Dated за этот период $88,62 за баррель.

▫️СПБ Биржа сообщает, что проведение расчётов по сделкам, заключенным 1 и 2 ноября начнётся с 17.11.2023. СПБ Биржа и её иностранные контрагенты находятся в процессе определения порядка совместных действий, которые допускаются лицензией OFAC.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал