Обзор Рынка

Обзор рынка. Нефть BRENT и USD/RUB на 16 марта 2021

- 16 марта 2021, 09:53

- |

- комментировать

- Комментарии ( 0 )

План торговли на 16 Марта

- 16 марта 2021, 09:42

- |

Всех приветствую.

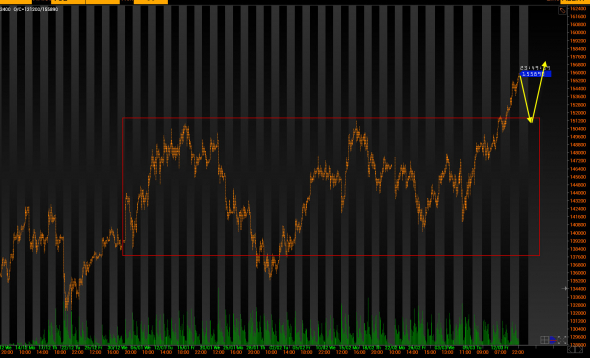

S&P500 дал новый максимум. Баланс лонг, так что это далеко не новость. Сегодня жду провокацию с попыткой вернутся обратно в боковик, затем продолжения роста.

1. RTS

( Читать дальше )

Краткий обзор портфелей PRObonds. Доходности 12-17%. До апреля без перемен

- 16 марта 2021, 07:17

- |

Текущие доходности портфелей PRObonds, которые еженедельно рассчитываются по отношению к тому же дню прошлого года, из-за эффекта низкой базы (в прошлом марте рынок облигаций падал) дают разнонаправленные результаты. Портфель #1 c 15 марта 2020 по 15 марта 2021 прибавил 17,3%, портфель #2 – 12,2%. При этом с начала 2021 года оба портфеля находятся в доходности на уровне 9% годовых.

В этом году облигационный рынок России активно проседает, индекс полной доходности ОФЗ потерял за январь-март 2,5%, индекс полной доходности широкого рынка корпоративных облигаций опустился на -0,2%. Индекс HY от Cbonds с начала года показывает прирост в 8% годовых. Ориентир годового результата на 2021 год для строго облигационного портфеля PRObonds #1 с учетом динамики прошедших 2,5 месяцев опускается в район 11%.

( Читать дальше )

Оптимизм на росте рисков: мнение о рынке и рубле

- 16 марта 2021, 01:26

- |

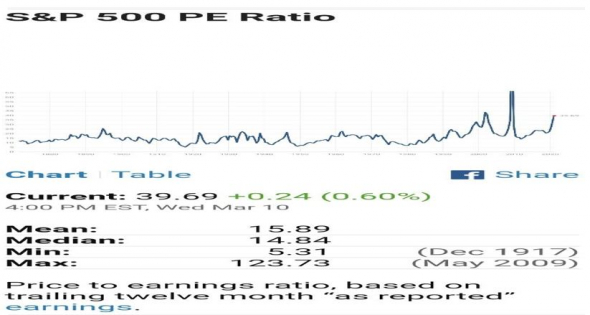

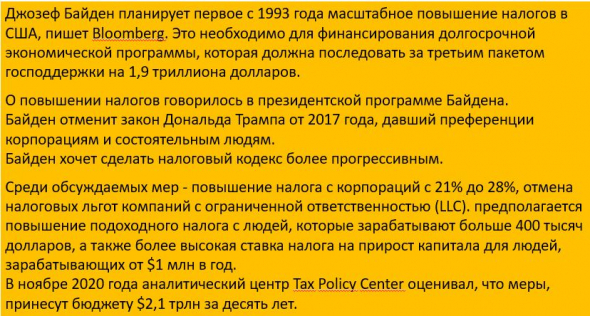

Так как американцы 50% накоплений держат в ценных бумагах, то часть из пакета $1,9 трлн. будет на фондовом рынке.

С другой стороны:

P/E S&P500 уже 40 при среднем историческом 16 (исторический максимум был в 2009г. = 123).

В конгрессе США идет обсуждение новых налогов.

( Читать дальше )

Обзор рынка акций за неделю. Принятие стимулов подняло настроение на американских и европейских рынках

- 15 марта 2021, 13:19

- |

За позитивный сентимент на большинстве мировых рынков на минувшей неделе отвечал Конгресс США, принявший пакет поддержки американской экономики на $1,9 трлн. Тем не менее, в конце недели инфляционные ожидания вновь начали обостряться, что привело к росту доходностей государственных бондов. Ускорение инфляции наблюдалось как в США, так и в Еврозоне, о чем свидетельствовала вышедшая статистика и заявления Кристин Лагард по итогам заседания ЕЦБ.

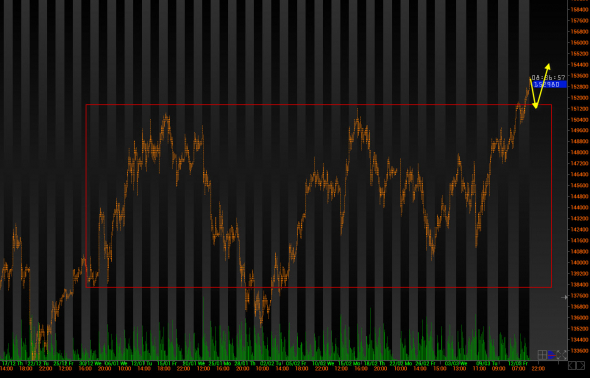

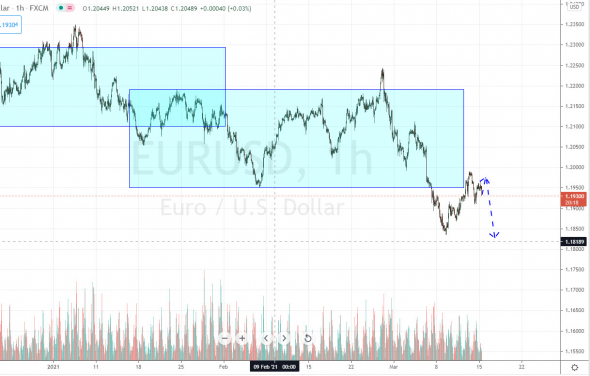

По итогам недели Dow Jones Industrial Average вырос на 4,07%, индекс широкого рынка Standard & Poor's 500 стал тяжелее на 2,64%, а Nasdaq Composite поднялся на 3,09%. Немецкий индекс DAX, в свою очередь, закрылся в плюсе на 4,18%, британский FTSE 100 окреп на 1,97%, тогда как китайский CSI 300 завершил неделю снижением на 2,21%. Долларовый индекс DXY закрылся в пятницу на уровне 91,68 пункта, потеряв за неделю 0,33%, а валютная пара EUR/USD укрепилась в течение недели на 0,29%.

Доходность 10-летних облигаций США за неделю подскочила на 4,8 б. п. до 1,625%, 10-летних немецких бондов – подросла на 0,9 б. п. до -0,295%, британских 10-ти летних Gilts – увеличилась на 6,6 б. п. до 0,823%.

( Читать дальше )

Обзор долгового рынка за неделю (ГК "ФИНАМ"). Инвесторам следует воздержаться от покупки долгосрочных облигаций

- 15 марта 2021, 12:31

- |

Из-за сравнительно узких спредов российские суверенные евробонды пока переживают происходящий рост доходностей UST более болезненно, чем другие крупные ЕМ. На прошлой неделе наибольшие потери понес средний участок кривой (бумаги с погашением через 5-6 лет), нарастившие в доходности более 10 б. п. Такая динамика неудивительна, принимая во внимание доходность 5-летней UST.

Инвесторы продолжают достаточно активно выводить средства из крупнейших ETF, ориентированных на номинированные в твердых валютах облигации ЕМ.

На вторичном рынке неделя оказалась густо окрашена в красный цвет: всего полдюжины бумаг смогли показать хоть какой-то ценовой рост. На этом фоне активность на первичном рынке оказалась на удивление довольно высокой. Евразийский банк развития (ЕАБР) разместил 5-летние старшие евробонды в евро под 1,2%. «РЖД» не только разместили 6-й по счету рублевый евробонд, но и объявили о планах разместить 6-летние «зеленые» бонды в швейцарских франках. Впрочем, возможно, эта активность как раз и не должна вызывать удивления: эмитенты стараются успеть разместиться сейчас, пока ставки еще невысоки.

( Читать дальше )

куда инвестируют россияне, динамика фондов, динамика по брокерским счетам и суммам инвестирования, 7/8 физиков никогда не работали не медвежьем рынке, личное мнение о рынке

- 15 марта 2021, 10:37

- |

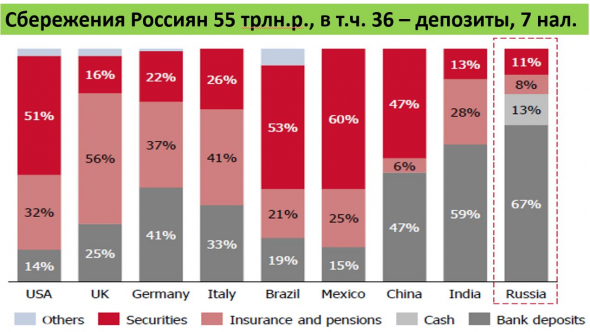

Из них 11% — ценные бумаги, т.е. в ценных бумагах около 6 трлн. руб.

Откладываемые суммы в 2020г. удвоились, не смотря на падение доходов (на 85% уменьшились затраты на туризм и значительно уменьшились затраты на развлечения).

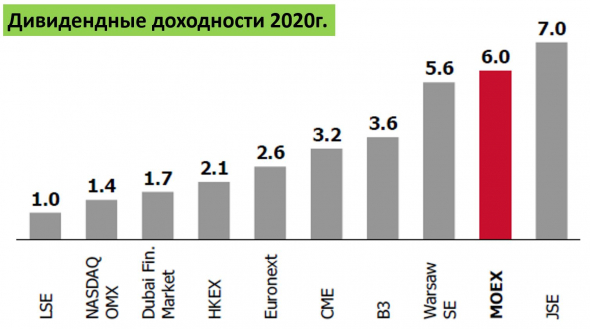

Дивидендная доходность индекса Мосбиржи 6%, выше, чем в большинстве других стран.

( Читать дальше )

План торговли на 15 Марта

- 15 марта 2021, 09:23

- |

Всех приветствую.

S&P500 начал торговаться на новом контракте. Максимум пока что так и не пробили, поэтому сегодня ожидаю небольшой провокации, а затем еще одного витка роста и постановку новых максимумов.

1. RTS

РТС продолжает двигаться по лонговому балансу. Сейчас рынок находится в фазе тренда, а для его сохранения, ему важно удерживать каждую из ступеней. Сегодня жду теста провокации в предыдущей ступеньки затем продолжения роста.

2. EUR/USD:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал