Обзор акций

Топ-7 компаний, которые проиграют от снижения ставки

- 24 апреля 2025, 14:00

- |

Для большинства компаний переход к циклу смягчения денежно-кредитной политики позитив, но для некоторых это станет негативным событием.

Кто же проиграет от снижения ставки?

Банк Санкт-Петербург $BSPB

Высокая ставка положительно влияет на акции данного эмитента. Это связано со структурой кредитного портфеля: около 80% кредитов выдано юридическим лицам, и при росте ставки банк сразу получает дополнительный процентный доход. Снижение ставки ЦБ может привести к сжатию процентной маржи — главного источника доходов банка.

Сургутнефтегаз $SNGS

Компания обладает большим финансовым резервом, который составляет более 5,8 триллионов рублей. Около половины средств вложено в валюту, а остальная часть хранится на рублёвых депозитах.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Бизнес МТС телеком оказался убыточным

- 23 апреля 2025, 19:24

- |

#MTSS МТС нарастил чистый долг на 373 миллиарда рублей с 2018 года до суммы 740 млрд. рублей.

При капитализации 433 миллиарда рублей.

И это с учетом Стоимости Чистых Активов (СЧА) 100 миллиардов рублей.

Долгожданные и всеми любимые здесь дивиденды в 35 рублей на акцию — это 70 млрд. рублей.

🤡 В #MTSS МТС телеком бизнес оказался уже убыточный, но мало кто об этом сейчас догадывается.

Рынок делает вид, что его это никак не волнует.

А как иначе ⁉️

Но ведь дивиденды 35 рублей пообещали выплатить летом 2025-го, скорее всего даже выплатят.

С долгом в 740 млрд. рублей и отрицательным Свободным Денежным Потоком FCF, процентные расходы должны стремиться в область 150 млрд. рублей в 2025-2026 годах.

На очередную выплату в 2025 наскребут, Стоимость Чистых Активов группы пока что выплату еще позволяют сделать.

А что далее?

🔮 290 рублей к отсечке или +41% от входа 208 рублей по системе в Клубе акции показать могут.

В целом сейчас есть варианты и надежнее с дивидендами, но и тут заработать вполне можно, если не дергаться и понимать, что, как, где и когда делать и чего не делать.

( Читать дальше )

Какие купить акции под цикл снижения ключевой ставки? Разбор секторов и отдельных эмитентов

- 23 апреля 2025, 19:13

- |

Благоприятный эффект от снижения процентных ставок особенно актуален для акций компаний, у которых существенная рублевая долговая нагрузка. При более низкой ключевой ставке кредиты с плавающей ставкой становятся более выгодными, а фиксированные займы можно рефинансировать на более интересных условиях.

Предлагаю сегодня рассмотреть отдельные сектора и акции, которые могут быть интересны при снижении ключевой ставки:

• Акции банков. Позитив для банков заключается в снижении стоимости фондирования и росте кредитования (Совкомбанк $SVCB, Сбер и Т-банк)

• Акции компаний потребительского рынка. Снижение кредитных ставок подстёгивает потребительский спрос (Магнит $MGNT, Лента $LENT и Икс 5)

• Акции застройщиков. При снижении ключевой ставки начнёт расти спрос на ипотеку, а вместе с ним и спрос на жильё (Самолет $SMLT, Эталон и Пик)

( Читать дальше )

Рост индекса позволяет всем желающим выйти. К чему готовиться инвестору

- 23 апреля 2025, 08:42

- |

Как пишет Bloomberg: США предложат план, который предполагает ослабление санкций против РФ, признание Крыма, заморозку линии фронта и переход под контроль России занятых на данный момент территорий. Соглашение будет включать гарантии безопасности для Украины, но без вступления в НАТО.

Основные торги индекс МосБиржи закрыл ростом на 1,1%, поднявшись до 2954,49 пункта, индекс РТС вырос на 0,22% до 1142,53 пункта. Позитивная динамика сохранилась и на вечерней сессии, рублевый индекс продолжил укрепляться, показав рост на 2,4% до 3000,98 пункта.

Удержаться возле важного значения котировкам не удалось. Часть информации в тот вечер не получила подтверждения, что по классике вызвало — фиксацию по факту. Я не раз говорил, что рынок чересчур оптимистично настроен и если переговорный процесс снова зайдет в тупик на нежелании идти на излишний компромисс, то отрезвление придет очень быстро.

( Читать дальше )

🥇 Южуралзолото (UGLD) | Золото на хаях, но акции не растут. Разбираем причины.

- 23 апреля 2025, 07:59

- |

▫️ Капитализация: 162,6 млрд ₽ / 0,7292₽ за акцию

▫️ Выручка 2024: 75,9 млрд ₽ (+12% г/г)

▫️ EBITDA 2024: 34,4 млрд ₽ (+11,3% г/г)

▫️ Чистая прибыль 2024: 8,8 млрд ₽ (х11,9 г/г)

▫️ скор. ЧП 2024:11,4 млрд ₽ (+5,6% г/г)

▫️ P/E: 14,3

▫️ fwd P/E 2025: 7,4

▫️ fwd дивиденд за 2024:0-2,7%

✅ Во 2п2024г цены на золото и курс рубля были более чем комфортным, поэтому скорректированная чистая прибыль за этот период выросла до 8,8 млрд ₽ (+57% г/г). Чистая рентабельность по данному показателю составила 21%.

📊 Безумное ралли в золоте пока продолжается, поэтому результаты за 2025 год уже почти гарантированно будут лучше, чем в 2024м. Однако, картину портит крепкий рубль. В базовом сценарии яне жду прибыль больше 22 млрд р (fwd p/e 2025 = 7,4). Дивиденды в таком случае могут бытьоколо 6,8% к текущий цене и, скорее всего, станут высокой базой, которую долго не получится превзойти (когда начнется коррекция в золоте).

✅ Себестоимость производства в 2024м году выросла всего на 9,5% г/г до 49,2 млрд рублей, отставая от выручки.

( Читать дальше )

🏭 НЛМК (NLMK) | Отчитался самый закрытый из металлургов

- 22 апреля 2025, 09:02

- |

▫️ Капитализация: 785,7 млрд ₽ / 131,5₽ за акцию

▫️ Выручка 2024:980 млрд ₽ (+4,9% г/г)

▫️ EBITDA 2024: 257 млрд ₽ (-6% г/г)

▫️ Чистая прибыль 2024:122 млрд ₽ (-41,7% г/г)

▫️ скор. ЧП 2024: 170,5 млрд ₽ (-28,7% г/г)

▫️ скор. P/E: 4,6

▫️ P/B: 0,7

▫️ fwd дивиденд за 2024:9%

👉 Отдельно выделю результаты за 2П2024г:

▫️Выручка:461,8 млрд ₽ (-5,6% г/г)

▫️скор. EBITDA: 100,6 млрд ₽ (-22,1% г/г)

▫️скор. ЧП: 52 млрд ₽ (-62,8% г/г)

✅ На балансе компании скопилась чистая денежная позицияв 10,1 млрд рублей (если не учитывать займы связанным сторонам).

👆 Северсталь, ММК и НЛМК входят в кризис с денежными подушками, что существенно повышает шансы на его благополучное прохождение.

❗️ Компания полностью перестала раскрывать географию бизнеса: даже в сводке активов просто указывается «разные юрисдикции». Посчитать отдельно выручку активов в ЕС/США и другие экспортные продажи без этого невозможно.Исторически на зарубежные рынки приходилось более 50% продаж.

👆 Тем не менее, очевидно, что компании удалось сохранить существенную часть зарубежного бизнеса благодаря отсрочкам и исключениям из санкций. В 2022-2023м годах казалось, что наличие активов вне РФ создает дополнительные риски… Не сказал бы, что ситуация сильно изменилась.

( Читать дальше )

Почему российский рынок замедляет восстановление: что ждет инвесторов?

- 21 апреля 2025, 12:41

- |

Российский рынок замедляет восстановление на фоне растущих внешних факторов, что вызывает волнение среди инвесторов. Ключевым современным маркером оказывается уровень 2890 пунктов, который ранее рассматривался как цель коррекции. Все это происходит на фоне стагнации мирных переговоров и негативного влияния торговых войн, которые усиливают панику на глобальных площадках, что, в свою очередь, приводит к снижению индекса МосБиржи.

Динамика индекса МосБиржи продолжает оставаться под давлением. Прогресса в мирном разрешении конфликта пока не наблюдается, а снижение цен на нефть и укрепление рубля создают предпосылки для торговли в диапазоне около 2800 пунктов. В конце недели геополитическая ситуация вновь стала более напряженной: Госсекретарь США Марко Рубио и Президент Дональд Трамп выразили недовольство длительными переговорами, намекнув на готовность прекратить их, если одна из сторон не станет выполнять свои обязательства.

На предстоящей неделе можно ожидать подведения итогов мирных переговоров, что станет определяющим моментом для инвесторов в этом году.

( Читать дальше )

Разбор компании КЦ ИКС 5

- 21 апреля 2025, 12:33

- |

На момент 21 апреля 2025 года акции X5 торгуются на уровне 3372 руб. (рост с 3095 руб. после коррекции). Капитализация компании достигла 1,74 млрд $ (909,9 млрд руб.), что укрепляет её позиции как лидера в секторе ритейла.

📊 Основные метрики (2024 год):

- P/E: 8,82 (ниже среднерыночного, указывает на недооценённость).

- P/S: 0,23 (стабильный показатель, отражает умеренную стоимость).

- EV/EBITDA: 4,49 (средняя долговая нагрузка, не критичная для бизнеса).

( Читать дальше )

🔎 АФК Система (AFKS) | Долги продолжат оставаться проблемой еще не один год

- 21 апреля 2025, 11:02

- |

▫️ Капитализация: 146 млрд / 15,1₽ за акцию

▫️ Выручка 2024: 1232 млрд (+18% г/г)

▫️ Опер. прибыль 2024: 167 млрд (+45% г/г)

▫️ Убыток акционерам 2024: -25,6 млрд

✅ Динамика выручки и OIBDA хорошая, ключевые активы компании продолжают расти неплохими темпами, а перспектива выхода еще ряда дочерних компаний на IPO сохраняется, что может поддержать цену акций.

Больше из позитивного отметить нечего.

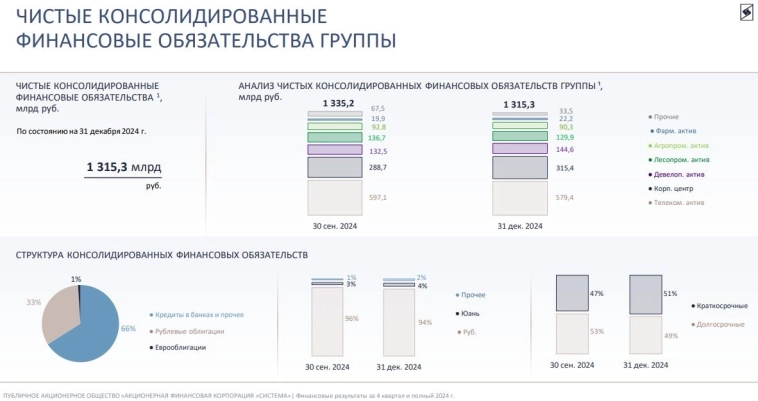

❌ Чистые обязательства корпоративного центра выросли до 315,4 млрд р (+27% г/г). Долг дорогой в обслуживании, а средневзвешенная ставка по облигационному портфелю (54% от суммы) уже составляет 14,8% годовых.

👆 Чистые консолидированные обязательства на конец 2024 года составили1315 млрд р. Сильное и быстрое снижение ставки может резко улучшить ситуацию в компании и её активах, но вероятность такого исхода довольно низкая + долги по итогам 1п2025 почти гарантированно еще вырастут.

❌ Сегежа планирует провести доп. эмиссию по закрытой подписке на общую суммудо 101 млрд рублей (1,8 рубля за акцию), полученные средства пойдут на погашение долга. Уже известно, что в допэмиссии будет участвовать АФК Система. Конкретная доля участия Системы до сих пор неизвестна, но ничего позитивного для акционеров холдинга в этом нет (плюсы только для держателей облигаций Сегежи).

( Читать дальше )

✅Еженедельный обзор рынка (20.04.25)

- 20 апреля 2025, 12:47

- |

С праздником!

Рассмотрел основные инструменты: природный газ, ртс, ммвб, usdrub, cnyrub, драг. металлы, американские индексы, биткоин. Обзор публичных стратегий

Всем хорошей торговой недели!

Можно посмотреть в ютубе или ВК видео: territoryoftrading.com/tpost/1h6hynkp21-obzor-rinka

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал