SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Обзор рынка

Торговые рекомендации от АРТ КАПИТАЛ - 04.07.2012

- 04 июля 2012, 16:27

- |

Биржевой канал от 04.07.2012

В гостях: Владимир Волков

http://www.youtube.com/watch?v=zOMc4YzbWow&feature=youtu.be

В гостях: Владимир Волков

http://www.youtube.com/watch?v=zOMc4YzbWow&feature=youtu.be

- комментировать

- Комментарии ( 0 )

Утренняя планерка - 04.07.2012

- 04 июля 2012, 11:40

- |

Биржевой канал от 04.07.2012

В гостях: Роман Маргулис, Владимир Волков, Станислав Зеленецкий

http://www.youtube.com/watch?v=LXZtFvPsj2E&feature=youtu.be

В гостях: Роман Маргулис, Владимир Волков, Станислав Зеленецкий

http://www.youtube.com/watch?v=LXZtFvPsj2E&feature=youtu.be

обзор по рынку

- 03 июля 2012, 22:31

- |

(-) Прежде чем решения саммита ЕС будут приняты, необходимо евро-странам договориться, +нет никаких деталей, как все будет устроено.

(-) Финляндия и Нидерланды выступают против выкупа облигаций проблемных стран еврозоны.

(-) Продажи в розничных сетях США на неделе по 30 июня +1,4% — минимальный рост с 5 мая. На этом попадали акци ритейлеров США во вторник.

(-) Новое кредитование в Китае падает, несмотря на снижение резервных требований. В июне 188 млрд юаней, против 253 в мае. Новые кредиты в Китае мин с 2010 года.

(-) МВФ побуждает власти США быстрее принять решения по бюджету, чтобы избежать фискального обрыва в нач 2013. МВФ считает доллар немного переоцененным фундаментально.

(-) Новые заказы ISM упали на 12 пунктов — 7 за всю историю.

(-) Иран провел тестовые испытания ракет, к-е могут долететь до Израиля.

(-) Иран все еще может перекрыть Ормузский пролив. Вроде как этот закон поддержало только 100 из 290 в парламенте. Это 17 млн баррелей в день = 20% глобальной добычи.

(-) Во Франции в этом году лимит дефицита бюджета будет превышен на 6-10 млрд евро, и на 33 млрд евро в 2013. Ведомство национального аудита прогнозирует «долговую спираль» Франции необходимо принимать жесткие решения по бюджету уже сейчас.

(-) Рецессия в Испании углубляется.

(-) Испанским банкам требуется 40 млрд евро в теч нескольких недель чтобы избежать банкротства (источники исп прав-ва).

(-) Если гос-во возьмет на себя расходы, то это еще удар по бондам Испании.

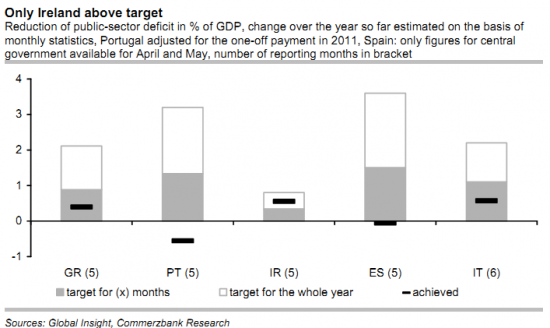

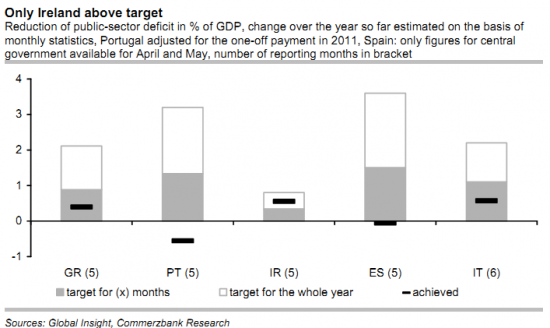

(-) Европейские страны плохо исполняют обязательства по бюджету:

(-) Вероятный выход Греции из еврозоны обойдется банкам в 90 млрд евро.

(+) Падение ISM впервые за три года создает более высокую вероятность проведения QE3. QE1 и QE2 предшествовало сильное падение новых компонента новых заказов ISM (на 27 и на 11 пунктов).

(+) Количество положительных сюрпризов по макроэкономике США близко к минимуму, — обычно это бычий сигнал для рынка.

(+) Фабричные заказы США в мае +0,7%. Но это контрастирует с более свежими данным ISM(-).

(+) есть мнение, что стабилизация на рынке жилья США вытащит американскую экономику со дна и дальше ухудшения не будет.

(+) саммит ЕС поддержал прямую рекапитализацию банков ЕС

(+) саммит ЕС поддержал выкуп бондов проблемных евро-стран

(+) чистый лонг по Бренту 37,8 тыс контрактов — мин с октября 2011, когда цены на нефть развернулись вверх

Будущее зависит от:

(-) Финляндия и Нидерланды выступают против выкупа облигаций проблемных стран еврозоны.

(-) Продажи в розничных сетях США на неделе по 30 июня +1,4% — минимальный рост с 5 мая. На этом попадали акци ритейлеров США во вторник.

(-) Новое кредитование в Китае падает, несмотря на снижение резервных требований. В июне 188 млрд юаней, против 253 в мае. Новые кредиты в Китае мин с 2010 года.

(-) МВФ побуждает власти США быстрее принять решения по бюджету, чтобы избежать фискального обрыва в нач 2013. МВФ считает доллар немного переоцененным фундаментально.

(-) Новые заказы ISM упали на 12 пунктов — 7 за всю историю.

(-) Иран провел тестовые испытания ракет, к-е могут долететь до Израиля.

(-) Иран все еще может перекрыть Ормузский пролив. Вроде как этот закон поддержало только 100 из 290 в парламенте. Это 17 млн баррелей в день = 20% глобальной добычи.

(-) Во Франции в этом году лимит дефицита бюджета будет превышен на 6-10 млрд евро, и на 33 млрд евро в 2013. Ведомство национального аудита прогнозирует «долговую спираль» Франции необходимо принимать жесткие решения по бюджету уже сейчас.

(-) Рецессия в Испании углубляется.

(-) Испанским банкам требуется 40 млрд евро в теч нескольких недель чтобы избежать банкротства (источники исп прав-ва).

(-) Если гос-во возьмет на себя расходы, то это еще удар по бондам Испании.

(-) Европейские страны плохо исполняют обязательства по бюджету:

(-) Вероятный выход Греции из еврозоны обойдется банкам в 90 млрд евро.

(+) Падение ISM впервые за три года создает более высокую вероятность проведения QE3. QE1 и QE2 предшествовало сильное падение новых компонента новых заказов ISM (на 27 и на 11 пунктов).

(+) Количество положительных сюрпризов по макроэкономике США близко к минимуму, — обычно это бычий сигнал для рынка.

(+) Фабричные заказы США в мае +0,7%. Но это контрастирует с более свежими данным ISM(-).

(+) есть мнение, что стабилизация на рынке жилья США вытащит американскую экономику со дна и дальше ухудшения не будет.

(+) саммит ЕС поддержал прямую рекапитализацию банков ЕС

(+) саммит ЕС поддержал выкуп бондов проблемных евро-стран

(+) чистый лонг по Бренту 37,8 тыс контрактов — мин с октября 2011, когда цены на нефть развернулись вверх

Будущее зависит от:

- четверг, 5.07: решения ЕЦБ

- четверг, 5.07: возможное QE Банком Англии (50 млрд фунтов)

- пятница, 6.07: данные по рынку труда США

- вторник, 9.07: отчет Alcoa, старт сезона

- среда, 10.07: Конституционный суд Германии рассмотрит правомочность фонда ESM

- 20.07: к этой дате у Греции закончатся деньги

- Несколько недель: Испанским банкам требуется 40 млрд евро чтобы избежать банкротства (источники исп прав-ва).

- конец октября 2012: Испании надо выплатить 27,5 млрд евро долга.

Рекомендации АРТ КАПИТАЛ к закрытию рынка - 03.07.2012

- 03 июля 2012, 18:28

- |

Биржевой канал от 03.07.2012

В гостях: Владимир Волков

http://www.youtube.com/watch?v=oou1O6zuHDk&feature=youtu.be

В гостях: Владимир Волков

http://www.youtube.com/watch?v=oou1O6zuHDk&feature=youtu.be

Торговые рекомендации от трейдеров АРТ КАПИТАЛ - 03.07.2012

- 03 июля 2012, 16:53

- |

Биржевой канал от 03.07.2012

В гостях: Владимир Волков

http://www.youtube.com/watch?v=VMZy9xMke2Q&feature=youtu.be

В гостях: Владимир Волков

http://www.youtube.com/watch?v=VMZy9xMke2Q&feature=youtu.be

Утренняя планерка - 03.07.2012

- 03 июля 2012, 12:44

- |

Биржевой канал от 03.07.2012

В гостях: Оксана Шевченко, Владимир Волков, Алексей Андрейченко, Дмитрий Ленда

http://www.youtube.com/watch?v=y95KFtjWIt8&feature=plcp

В гостях: Оксана Шевченко, Владимир Волков, Алексей Андрейченко, Дмитрий Ленда

http://www.youtube.com/watch?v=y95KFtjWIt8&feature=plcp

Торговый план на сегодня

- 03 июля 2012, 09:24

- |

S&P 500 + 0,09%

Brent + 0,99%

Nikkei 225 + 0,22%

Судя по всему нас ждет положительное открытие. Вопрос в том, что будет дальше. Но вместо того что бы гадать, лучше составить торговый план на день в котором учесть возможные варианты движения цены и максимально его придерживаться. Вчера система дала сигнал на продажу, что собственно я и сделал, поэтому сегодня нужно продумать, как при продолжении роста выйти с минимальными убытками. А мысли такие: Если после гепа на открытии бует преобладать явный рост, то тогда экстренный выход по рынку, но этот вариан по идее маловероятен. Если после открытия вижу боковик, то жду вторую половину дня в надежде на коррекцию, если во второй половине дня не происходит коррекции, то выхожу на откатах. Оптимальный вариант — коррекция до уровня 134 — 135 и боковик, так как время работает на меня)

Старый добрый обзор рынка от Т.М.

- 02 июля 2012, 21:18

- |

(-)ISM Mfg США 49.7 — самый слабый за почти 3 года, хуже всех прогнозов

(-)Китай-падение новых заказов в промышленности и загрузки мощностей

(-)Европа — PMI<50=>промышленн. сектор сокращается 11 месяцев подряд

(-)безработица в европе=11.1% на макс с начала ведения статистики с 1995 г.

(-)3 кварталы в годы выборов - самое худшее время для S&P500

(-)в Германии есть недовольные идеей участия в спасении слабейших стран

(-)Необходимость дальнейшего сокращения госрасходов в Европе, что создает предпосылки для низких темпов роста на годы вперед

(-)падение прибылей европейских компаний в этом году

(-)во 2-м квартале макс.доля понижений прогнозов по прибылям США к повышениям (3,62:1) за 11 лет. Причина: замедление роста в Китае, спад в Европе

(-)покупка облигаций ESM, а также рекапитализация банков — это разновидность мутации долга

(-)«фискальный обрыв» в конце года-начале 2013 в США

(+)расходы на строительство США в мае +0,9% — максимальные за 2,5 года, есть оживление в секторе жилого строительства — впервые с 2005

(+)средний дневной диапазон S&P500 удвоился в июне и составил 1%.

(+)за последние 3 года инвесторы в США вывели $300 млрд из взаимных фондов

(+)европейцы одобрили выделение 120 млрд евро на поддержание роста, что соотв 1,2%ВВП еврозоны

(+) европейцы позволят рекапитализировать банки напрямую

Будущее зависит от:

объемы+оценка на амер рынке акций минимальные с 2003 (6,8млрд акций)

среднаяя оценка амер акций на 16% ниже среднего за 5 лет

Morgan Stanley апгрейдили европейский рынок акций до нейтрального уровня. Последний саммит значительно повышает соотношение прибыль/риск для европейских акций. Тем не менее, саммит не улучшает слабый прогноз по прибылям, а также растущие страхи повсеместного замедления экономики. Ожидают снижения EPS на 8% в этом году.

US Market Active Stocks:

DD; MU;AMLN;BMY;UPS;

(-)Китай-падение новых заказов в промышленности и загрузки мощностей

(-)Европа — PMI<50=>промышленн. сектор сокращается 11 месяцев подряд

(-)безработица в европе=11.1% на макс с начала ведения статистики с 1995 г.

(-)3 кварталы в годы выборов - самое худшее время для S&P500

(-)в Германии есть недовольные идеей участия в спасении слабейших стран

(-)Необходимость дальнейшего сокращения госрасходов в Европе, что создает предпосылки для низких темпов роста на годы вперед

(-)падение прибылей европейских компаний в этом году

(-)во 2-м квартале макс.доля понижений прогнозов по прибылям США к повышениям (3,62:1) за 11 лет. Причина: замедление роста в Китае, спад в Европе

(-)покупка облигаций ESM, а также рекапитализация банков — это разновидность мутации долга

(-)«фискальный обрыв» в конце года-начале 2013 в США

(+)расходы на строительство США в мае +0,9% — максимальные за 2,5 года, есть оживление в секторе жилого строительства — впервые с 2005

(+)средний дневной диапазон S&P500 удвоился в июне и составил 1%.

(+)за последние 3 года инвесторы в США вывели $300 млрд из взаимных фондов

(+)европейцы одобрили выделение 120 млрд евро на поддержание роста, что соотв 1,2%ВВП еврозоны

(+) европейцы позволят рекапитализировать банки напрямую

Будущее зависит от:

- четверг, 5.07: решения ЕЦБ

- пятница, 6.07: данные по рынку труда США

- вторник, 9.07: отчет Alcoa, старт сезона

объемы+оценка на амер рынке акций минимальные с 2003 (6,8млрд акций)

среднаяя оценка амер акций на 16% ниже среднего за 5 лет

Morgan Stanley апгрейдили европейский рынок акций до нейтрального уровня. Последний саммит значительно повышает соотношение прибыль/риск для европейских акций. Тем не менее, саммит не улучшает слабый прогноз по прибылям, а также растущие страхи повсеместного замедления экономики. Ожидают снижения EPS на 8% в этом году.

US Market Active Stocks:

DD; MU;AMLN;BMY;UPS;

Рекомендации от АРТ КАПИТАЛ к закрытию рынка - 02.07.2012

- 02 июля 2012, 18:50

- |

Биржевой канал от 02.07.2012

В гостях: Владимир Волков

http://www.youtube.com/watch?v=RrZN_AJANzQ&feature=youtu.be

В гостях: Владимир Волков

http://www.youtube.com/watch?v=RrZN_AJANzQ&feature=youtu.be

Торговые рекомендации от трейдеров АРТ КАПИТАЛ - 02.07.2012

- 02 июля 2012, 16:55

- |

Биржевой канал от 02.07.2012

В гостях: Владимир Волков

https://www.youtube.com/watch?v=xMWwqtXU_HA&feature=plcp

В гостях: Владимир Волков

https://www.youtube.com/watch?v=xMWwqtXU_HA&feature=plcp

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал