Облигации США

ФРС не выполнил план по сокращению баланса

- 30 декабря 2022, 03:01

- |

4 мая в соответствии с Пресс-релизом ФРС было запланировано сокращение баланса до конца года на 522,5 млрд. долларов (июнь, июль, август – по 47,5 млрд., сентябрь, октябрь, ноябрь, декабрь – по 95 млрд.)

Вместо 522 млрд. долларов сократили лишь на 364 млрд. долларов.

ФРС не могли выполнить даже такой скромный объём сокращений и это при том, что с марта 2020 по май 2022 баланс ценных бумаг ФРС вырос на 4.65 трлн.

Это одна из причин, почему в долгосрочной перспективе я ожидаю высокую инфляцию в мире и хорошие перспективы у российской сырьевой экономики.

Сделки и аналитику публикую в телеграм

Смартлаб

smart-lab.ru/my/Alex_Alexeev/

- комментировать

- Комментарии ( 0 )

Ответный удар Китая в торговой войне с США

- 07 ноября 2022, 23:59

- |

В 2018 году США развязали торговую войну против Китая. Небольшая предыстория:

“В ходе предвыборной кампании (осень 2016) Дональд Трамп многократно критиковал торговые отношения с Китаем, в частности, заявляя, что Китай «насилует нашу страну»[1][2]. После избрания Трамп стал первым с 1979 года избранным президентом США, который напрямую позвонил президенту Тайваня, что было расценено как недружественный шаг в отношении КНР, которая придерживается политики «одного Китая».”

“23 января 2018 года Президент США Дональд Трамп установил 30%-й тариф на ввозимые в страну солнечные батареи; тариф будет действовать 4 года, снижаясь на 5 % ежегодно до уровня 15 %[5]. Кроме того, был установлен тариф на ввоз больших бытовых стиральных машин (на первые 1,2 млн ввезённых — 20 %, на последующие — 50 %); этот тариф будет действовать 3 года и также постепенно снижается до 16 % для первых 1,2 млн машин и до 40 % для последующих[6]. Китай, мировой лидер в производстве солнечных батарей, выразил свое «сильное разочарование» подобными действиями США[7].”

( Читать дальше )

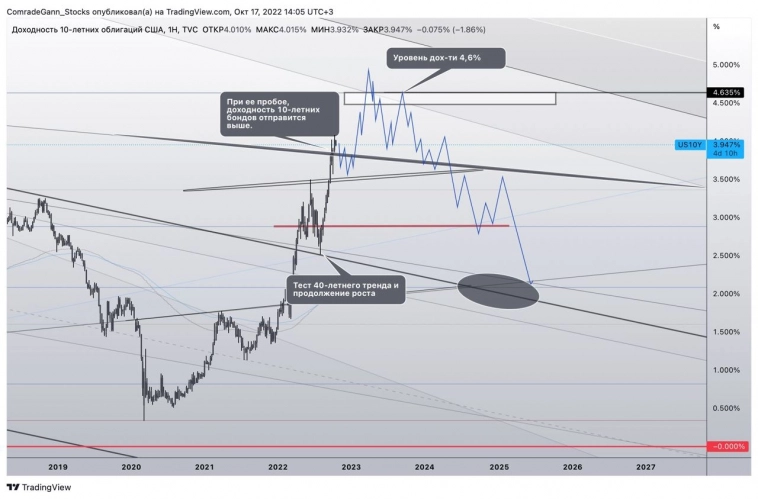

Планка по 10-летним трежерис пробита.

- 17 октября 2022, 14:09

- |

#STOCKS #US10Y

Планка по 10-летним трежерис пробита.

С момента последнего поста, показатель доходности 10-летних трежерис пробил трендовую Ганна на уровне 3,8%. По сути, это открывает путь для роста к показателям в диапазоне 4,5-4,6%.

В ноябре — выборы, и нужно показать хоть какой-то эффект от мер по борьбе с инфляцией. Эта главная задача. Ну вот что дальше? Предположим, что удалось как-то стабилизировать ситуацию с инфляцией (реально или манипулируя статистикой — уже другой вопрос) путем достижения таргета по ставке в районе 4,5%. Дальше пустить экономику в рецессию. И, спустя какое-то время, снова начать цикл снижения ставки и вывод экономики из рецессии? Текущие показатели ставки были в 2008 году, а значения в 4,5% в 2007. И ФРС хватило этого «запаса» в снижении ставки практически на 14 лет.

*Данный пост не является инвестиционной и торговой рекомендацией

Телеграмм канал: t.me/GTrading

#FOREX

#STOCKS

#CRYPTO

#BONDS

Почему вопрос рефинансирования долга сейчас так активно обсуждается?

- 05 октября 2022, 12:03

- |

#BONDS #US10Y

Почему вопрос рефинансирования долга сейчас так активно обсуждается?

Коллеги, добрый день! Вновь вернемся к графику 10-летних казначейских облигаций США. Неоднократно писали, что слом 40-летнего нисходящего тренда является, в своем роде, сменой действующей экономической парадигмы. Но сейчас хотел бы остановиться на одном факторе, и с его помощью интерпретировать происходящее — это долг.

На представленном графике есть три составляющих:

⬛ Черный — линия доходности 10-летних казначейских облигаций США;

🟦 Синий — значение ключевой ставки ФРС;

🟥 Красный — государственный долг США.

Из простых закономерностей, которые сразу можно выделить:

📍Начало 40-летнего нисходящего тренда в доходности 10-летних трежерей в 80-х годах прошлого века;

📍Начало 40-летнего цикла снижения ставки ФРС;

( Читать дальше )

Прогноз рынка 📊 Публичная торговля 📢 Торговые сигналы 📆 22 сентября 2022

- 22 сентября 2022, 16:00

- |

#обзор

Ну вот наконец и большой обзор записал с мыслями, графиками и торговлей. Все как обычно

(

( Читать дальше )

Главное на утро

- 19 июля 2022, 11:31

- |

🔻 Индекс Мосбиржи: 2 096,42 (-0,62%)

⬆️ Индекс РТС: 1 168,73 (+0,62%)

Силуанов заявил, что необходимо продлить на пять лет льготы для инвестирования в бумаги высокотехнологичных компаний РФ.

«Мечел» запустил дополнительные станы для производства проволоки на Белорецком металлургическом комбинате. Общие инвестиции составят около 1,5 млрд рублей.

Переработка нефти российскими НПЗ в июне выросла на 8% по сравнению с маем и достигла 5,4 млн баррелей в сутки. По данным ЦДУ ТЭК, наибольший прирост зафиксирован у НПЗ Роснефти: компания нарастила нефтепереработку примерно на 17,5% — до 1,14 млн баррелей в сутки.

🔻 S&P 500: 3 830,86 (-0,84%)

🔻 NASDAQ 100: 11 877,50 (-0,89%)

⬆️ Euro Stoxx 50: 3 845,20 (+0,26%)

🔻 Shanghai Composite: 3 273,35 (-0,15%)

Согласно данным Минфина США, объем вложений нерезидентов в американские казначейские облигации в мае уменьшился на $33,7 млрд и составил $7,412 трлн. Китай сократил вложения на $22,6 млрд, Япония — на $5,7 млрд. Эти страны остаются крупнейшими кредиторами США, держа на балансе $1,213 трлн и $980,8 млрд соответственно.

( Читать дальше )

Какие есть факторы ЗА продолжение роста доходности казначейских облигаций США?🔝

- 20 мая 2022, 10:54

- |

#BONDS#US10Y

Какие есть факторы ЗА продолжение роста доходности казначейских облигаций США?🔝

Рост доходности будет соответствовать количеству продаж госдолга США. А продажи в ближайшем будущем будут стимулировать несколько факторов:

▪️Нехватка ликвидности. При недостаточности денег (доллара) в системе, начнётся продажа трежерис, т.к это самый ликвидный актив;

▪️ФРС будет расчищать баланс и продавать трежеря. О своих планах ФРС заявили на последних заседаниях;

▪️Своими действиями по отношению к РФ ФРС создала прецедент, который показывает, что все держатели госдолга США находятся под угрозой заморозки их активов. И мы уже наблюдаем, как держатели госдолга начали потихоньку продавать. К примеру, Китай (2-е место по объему трежерис США на балансе) видны серьезные продажи облигаций США.

( Читать дальше )

Россия почти в два раза сократила вложения в гособлигации США в марте

- 17 мая 2022, 08:18

- |

Объем вложений России в краткосрочные облигации США уменьшился с $3,75 млрд в феврале до $2 млрд в марте. Уровень инвестиций в долгосрочные облигации не изменился и составляет $2 млн, следует из данных Минфина США.

Россия почти в два раза сократила вложения в гособлигации США в марте — Новости – Финансы – Коммерсантъ (kommersant.ru)

Главное на утро

- 11 мая 2022, 10:48

- |

🔻 Индекс Мосбиржи: 2 393,03 (-0,49%)

🔻 Индекс РТС: 1 088,02 (-2,85%)

По итогам четырех первых месяцев 2022 года товарооборот между Россией и Китаем увеличился на 25,9% в годовом исчислении и достиг $51,09 млрд. При этом импорт китайских товаров вырос на 11,3% и составил $20,24 млрд. Поставки российских товаров в Китай увеличились на 37,8% — до $30,85 млрд.

⬆️ S&P 500: 4 020,75 (+0,76%)

⬆️ NASDAQ 100: 12 446,41 (+2,20%)

⬆️ Euro Stoxx 50: 3 574,50 (+1,56%)

⬆️ Shanghai Composite: 3 035,84 (+1,06%)

В понедельник на международных рынках произошло снижение почти всех активов. S&P 500 снизился на 3,2%, Nasdaq — на 4%, нефть и золото потеряли 7 и 1,5% соответственно.

В США доходность 10-летних государственных облигаций выросла до 3,2%, а средняя ставка по 30-летним ипотечным кредитам выросла до максимума за 13 лет и составила 5,27%. В итоге в апреле объем выданных ипотечных кредитов сократился на 17% до $859 млрд, что отражает существенное ослабление спроса на жилье и рефинансирование.

В Великобритании к октябрю счета за электроэнергию для населения составят 3 тыс. фунтов стерлингов за год. Экономисты предупреждают, что из-за этого до 10 млн семей не смогут позволить себе отопление будущей зимой.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал