Облигации

Меб Фабер «Глобальное распределение активов. Лучшие мировые инвестиционные стратегии»

- 06 января 2021, 22:44

- |

Книга-«комикс», в которой приведены стратегии известных инвесторов. Читается за полчаса.

Внимание приковывают графики распределения активов. И вывод, что как не распределяй, то доходность одна и та же. Экономьте лучше на издержках.

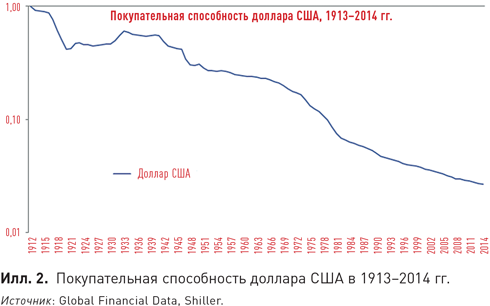

Приведу графики из книги:

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 3 )

📌 "Слишком много людей погрязли в неразумной активности в области инвестиций" или Чарли прав

- 06 января 2021, 18:37

- |

В качестве примера Чарли привёл корпорацию Apple и её рост в последние годы, указывая на чрезмерно высокую цену. При этом такая проблема наблюдается по всему рынку. «Никто не знает когда пузырь взорвётся. Но не нужно думать, что Nasdaq будет продолжать расти также быстро, только потому что это Nasdaq.» По его мнению велика вероятность, что в течении следующих десяти лет доходы рынка будут значительно ниже, чем в последние десять лет. В цену уже заложены годы будущего роста.

При этом он заметил, что инвесторы неустанно вкладываются в «новую» экономику, самые передовые технологии, забывая, что есть и другие компании. Один из самых успешных бизнесов Berkshire Hathaway это Burlington Northern Railroad, пожалуй, самый консервативный бизнес из возможных. Его успех лежит в том, что его бизнес лежит вне влияния последних технологических трендов и лишь использует их плоды для улучшения своей работы. Многие из таких классических бизнесов оказались незаслуженно забыты.

( Читать дальше )

Как создать инвестиционный портфель. Балансировка. Диверсификация.

- 06 января 2021, 18:29

- |

Акции, облигации, etf фонды

Прогнозы и ожидания...

- 06 января 2021, 16:19

- |

Будет ли 2021 год больше похож на повторение 2010-го (тоже первый год после окончания рецессии)?

В целом неплохой год, но с очень большой волатильностью.

И если схожесть оправдается, то, может быть тогда:

( Читать дальше )

Ипотека, Кредит, РЕПО

- 05 января 2021, 21:28

- |

Как человеку без официальной работы в России получить кредит на крупные покупки, например на квартиру или дорогой автомобиль? Лично для меня вызывал парадокс тот факт, что в банке ВТБ в котором у меня акций и облигаций на несколько миллионов рублей мне отказались оформить кредитную карту с беспроцентным периодом с лимитом на 100т. рублей по той причине, что я не смог предоставить справку 2-НДФЛ.

Хочу поделиться своим опытом и мыслями о использовании механизма РЕПО, если кратко то это кредитование наличными под залог ценных бумаг.

Вопрос которой я ставил был достаточно прост, как можно приобрести квартиру не прибегая к ипотеке и не продавая ценные бумаги.

В конце ноября 2019 года был проведен вебинар Марины Сакович из GROTTBJÖRN “Кредитное плечо VS РЕПО с ЦК” в котором рассказывалось о преимуществе работы РЕПО с ЦК.

Ссылка на вебинар: finansovoe-a.esclick.me/DPagSuMgij8u

Ссылка на презентацию: finansovoe-a.esclick.me/DPagXb1vunWu

Основная мысль заключалась в том что с акциями и облигациями можно проводить сделки РЕПО, то есть получать займ под их залог, при этом ставки кредитования подвержены рыночным колебаниям. Результаты торгов можно посмотреть на сайте МосБиржи в разделе Денежный рынок: https://www.moex.com/ru/markets/money/repock/

( Читать дальше )

📌 Ставка в 2021 году или Золотой ключик

- 04 января 2021, 18:24

- |

На пресс-конференции она сказала, что "Основания для снижения ставки могут и не сложиться. Необходимо оценить, осталось ли пространство для смягчения" и «Вероятность снижения ставки остается, но она уменьшилась».

После этого два уважаемых инвестдома — Goldman Sachs и Ренессанс Капитал дали прямо противоположные прогнозы о дальнейшей траектории ставки в 2021 году.

Goldman Sachs:

✔️ Ожидает понижения ставки ЦБР до 3,5% к концу 2021 года;

✔️Инфляция достигнет пика в феврале в 4,9% г/г, потом снизится до 3% к концу 2021 года, когда шок цен на продовольствие и эффект базы 2020 года исчезнут;

✔️Инфляция снизится до 2,6% в 1 кв. 2022 года;

✔️Goldman Sachs ожидает понижения ставки на 25 б.п. во 2 кв. 2021 года, и еще по 25 б.п. в 3 и 4 кв. 2021 года;

✔️✔️Таким образом, текущая ключевая ставка в 4,25% не отражает мягкую ДКП, и в условиях бюджетной консолидации в следующие два года ставка может быть существенно снижена.

( Читать дальше )

Коты подняли 8М в Новом Году

- 04 января 2021, 18:13

- |

Дамы и господа! Манул Кот и Клуб Любителей Котов поздравляют вас с наступившим 2021-м годом быка и желают вам прибылей и процветания в Новом Году!

А также имеют удовольствие сообщить, что сегодня, 4 января 2021 года, произошло знаменательное событие. После длительного роста портфель котов пересек, наконец, заветную черту в 8 000 000 руб.

( Читать дальше )

Рассмешу Бога: рассказываю о своих планах на бирже в 2021 году

- 04 января 2021, 15:24

- |

Это мой первый план за все время инвестирования на фондовой бирже. До этого года я действовал скорее интуитивно, больше полагаясь на анализ текущей ситуации и предыдущий опыт. Тем интереснее будет взглянуть, чему суждено сбыться из всего запланировано к концу года, а чему нет

Начну с наиболее насущного вопроса моего текущего портфеля – наличия очень большого количества облигаций в нем. На сегодняшний день более 40% кейса составляют долговые обязательства различных эмитентов. Сомневаться в их устойчивости и способности совершать выплаты по купонам – не приходится. Проблема в том, что такое соотношение тормозит рост всего портфеля.

Самая главная цель – продать наименее доходные бумаги застройщика ЛСР. В новом году они будут мне давать около 7% по выплаченным купонам, на рост стоимости вообще не приходится рассчитывать, поэтому прибыльность этой инвестиции будет низкой. Но, чтобы продать, нужно иметь цель – что купить. С этим пока большие неопределенности, тем более объем бумаг ЛСР у меня не маленький. Другой вопрос, нужно найти акции, которые бы давали дивидендную доходность никак не меньше 7%, такие истории пока есть, но, на мой взгляд, смотрятся они дороговато. В итоге: заявку на продажу выставляю каждый день, но чуть выше рынка, в надежде, на какой-нибудь шальной ордер на покупку. Продать любой ценой цели нет.

( Читать дальше )

Расчёт доходности облигации

- 03 января 2021, 21:43

- |

Прошу помочь разобраться с расчётом доходностей облигаций.

Доходность рассчитываемая мною всегда ненамного ниже представленной в QUIKe, Rusbonds, MOEX и др.

Если Вы знаете используемые этими ресурсами формулы расчёта, прощу поделиться.

Может я использую не те формулы или что-то ещё не учитываю.

Например. как рассчитать доходность к погашению купонной облигации со сроком погашения меньше года (85 дней), купонным периодом 182 дня.

Спасибо.

Итоги инвестирования 2020 года! Взлет и провал...

- 03 января 2021, 06:16

- |

Решил поделиться своими итогами уходящего года.

Многие инвесторы говорят что этот год был годом возможностей, я с ними полностью согласен, но были у меня и промахи которые унесли мою доходность в отрицательную сторону.

Итак, пандемия, все рынки начали свое серьезное падение.

Тут конечно я закрыл все позиции открытые раньше и стал наблюдать за происходящем что меня очень не радовало, пробовал шортить фьючерсом Сбербанк, но тщетно (выбивало частенько по стопам — дикая волатильность).

Стал присматривать интересные компании для входа и нашел(пользуясь фундаментальным и техническим анализом). Это были круизные компании, они хорошо просели из-за пандемии (Carniva, Royal Caribbean). Успел набрать хорошую позицию на дне Carnival jn 10-12, Royal по 23-25$). Так же набрал хорошую позицию Apergy Corporation и Energy Transfer (об этой компании будет отдельный разговор) на низах. Также набрал Северстали и ФСК по хорошим ценам. Также старался зайти фьючерсом на сбер по другому счету и набрал опционов Call.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал