Окей

Не Окей, а Так себе

- 18 сентября 2023, 17:50

- |

Ретейлер опубликовалотчет за 1 полугодие

Окей

МСар = ₽10 млрд

📊Итоги

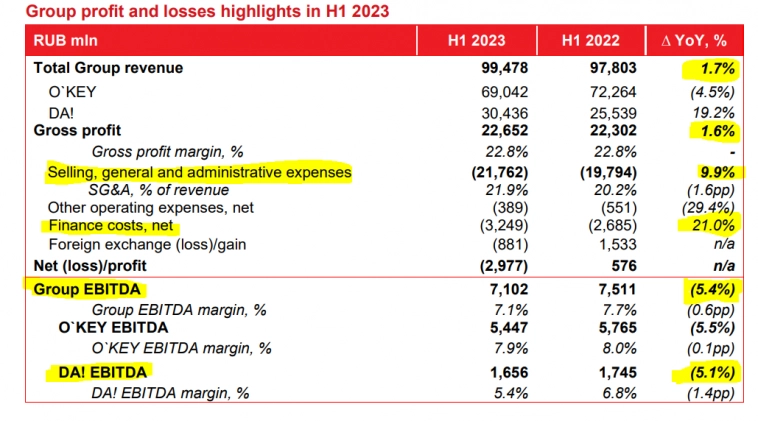

— выручка: ₽99,5 млрд (+2%);

— EBITDA: ₽7 млрд (-5%);

— чистый убыток: ₽3 млрд (против прибыли в 576 млн в 1 полугодии 2022 года);

— чистый долг: ₽42,5 млрд (+16%).

🧐Рост выручки компания связывает с увеличением розничной выручки и дохода от аренды. Однако стоит отметить, что этот рост сейчас меньше исторических темпов увеличения, что сигнализирует о некоторых проблемах.

🔹Снижение EBITDA объясняется временным повышением коммерческих, общих и административных расходов в связи с открытием новых магазинов в сегменте дискаунтеров.

😐Чистый убыток — результат признания неденежного убытка от курсовых разниц и роста финансовых расходов.

❗️И снова вышло так, что LfL-выручка в плюсе только у дискаунтеров. Так:

— LfL-выручка у гипермаркетов: -5,4%;

— LfL-выручка у дискаунтеров: +3,1%.

📈Бумаги Окей (OKAY) падают на 5%

🚀Результаты компания показывает не самые лучшие. Основная проблема остается прежней — сокращение трафика в гипермаркетах.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Группа ОКЕЙ отчиталась за I полугодие 2023

- 18 сентября 2023, 14:37

- |

Компания показала умеренно слабые результаты за полугодие. Акции на отчет отреагировали снижением (-2,8%).

Ключевые показатели

• Выручка: 99,5 млрд руб.,+1,7% г/г

• EBITDA: 7,1 млрд руб., -5,4% г/г

• Рентабельность EBITDA: 7,1%, -0,6 п.п.

• Чистая прибыль (убыток): -2,9 млрд руб. (в 2022 г. прибыль 576 млн руб.)

Основной рост генерируют дискаунтеры «Да!». Выручка гипермаркетов ожидаемо сокращается на фоне снижения трафика и среднего чека.

На сокращение EBITDA и рентабельности повлиял рост коммерческих и общих расходов, но в основном это стоит расценивать как разовый фактор из-за открытия новых дискаунтеров. К концу года давление на рентабельность должно прекратиться по мере выхода новых магазинов на плановые показатели.

Получение чистого убытка обусловлено ростом финансовых расходов и потерями на курсовых разницах (из-за внутригрупповых займов в долларах и договоров аренды в иностранной валюте).

💡Переформатирование компании на дискаунтеры оправдано, но гипермаркеты продолжают тянуть результаты вниз за счет все еще высокой доли в выручке (~70%). Кроме того, в этом году схлопывается ярко выраженная поддержка от фактора инфляции (как это было в 2022 г.).

( Читать дальше )

Надежды на возвращение Окея практически не осталось

- 18 сентября 2023, 14:23

- |

Окей опубликовал плохие финансовые результаты.

Подобные отчеты уже выходят с завидной регулярностью. В отчете мы видим скромный рост выручки на 1,7%, схожую динамику в валовой прибыли.

На этом «нейтральное» заканчивается.

( Читать дальше )

О'кей мог бы быть интересен - Солид

- 18 сентября 2023, 14:09

- |

Окей – последняя отчитавшаяся компания из крупных ритейлеров на МосБирже. В целом мы можем подвести итог, что первое полугодие для ритейлеров было нелегким. Почти все ритейлеры имели либо отрицательные сопоставимые продажи, либо околонулевые. Исключение составляет только X5 Group.

( Читать дальше )

O'Key МСФО 1п2023г выручка 99,48 млрд руб (+1,7% г/г), убыток 2,97 млрд руб против прибыли в 576 млн руб годом ранее

- 18 сентября 2023, 10:11

- |

okeygroup.lu/upload/iblock/2de/nrnncgxppcsbqjd6eqdm7pxkrub7gv32/OKGSA_IFRS_H1_2023_final.pdf

О Key МСФО 1п2023г: выручка 98,68 млрд руб (+1,7% г/г), убыток 2,85 млрд руб против убытка в 186,2 млн руб годом ранее

- 01 сентября 2023, 10:14

- |

www.e-disclosure.ru/portal/files.aspx?id=31516&type=4&attempt=2

Как компании зарабатывают деньги. О’КЕЙ

- 28 августа 2023, 12:49

- |

Фото О’КЕЙ

Сегодня читаем годовой отчёт компании «О’КЕЙ» -- одной из ведущих российских компаний сектора продовольственного ритейла.

Бизнес-модель группы сочетает в себе два взаимосвязанных розничных формата (гипермаркеты и дискаунтеры) и платформу электронной торговли в регионах присутствия.

Гипермаркеты

( Читать дальше )

O'KEY Group – кандидат на поглощение?!

- 23 августа 2023, 12:09

- |

🛒 O'KEY Group на минувшей неделе представила свои операционные результаты за 6 мес. 2023 года. Предлагаю в них заглянуть и поразмышлять относительно инвестиционной привлекательности этой истории.

📈 Выручка компании с января по июнь увеличилась на +1,7% (г/г) 98,5 млрд руб. Дискаунтеры «ДА!» при этом нарастили продажи на +19,2%, в то время как в гипермаркетах «О`КЕЙ» продажи сократились на -4,6%. Поскольку в структуре бизнеса исторически превалирует именно доля гипермаркетов, это оказало давление на совокупную выручку Группы, которая в итоге продемонстрировала символический рост.

📊 Сопоставимые продажи (LFL) по итогам отчётного периода сократились на -3,2%, в первую очередь из-за падения трафика, причём трафик сократился не только в гипермаркетах, где к этому уже давно привыкли, но и в дискаунтерах! В то время как в аналогичных магазинах других торговых сетей наблюдается рост трафика, что ставит под сомнение бизнес-модель O’KEY Group.

💻 Онлайн-продажи увеличились на +23,6% (г/г)до 3,8 млрд руб. Менеджмент пытается извлечь максимум из синергии гипермаркетов и онлайн-платформы, однако сегмент растет медленнее рынка, который в первом полугодии в среднем прибавил на +36,5%.

( Читать дальше )

O’Key сдает позиции по эффективности - Газпромбанк Инвестиции

- 16 августа 2023, 15:57

- |

В отчетном периоде Группа закрыла три и открыла один гипермаркет «О’КЕЙ», чтобы оптимизировать портфель недвижимости. В трех гипермаркетах «О’КЕЙ» была проведена модернизация и оптимизация торговых площадей. Группа также открыла 11 дискаунтеров «ДА!».

По состоянию на 30 июня 2023 года под управлением Группы находились 282 магазина, в том числе 77 гипермаркетов «О’КЕЙ» и 205 дискаунтеров «ДА!», общей торговой площадью 648 597 кв. м.

( Читать дальше )

Ритейлер О`КЕЙ 2кв2023г выручка 49,7 млрд руб (+0,4% г/г), 1п2023г: выручка 98,5 млрд руб (+1,7% г/г)

- 15 августа 2023, 10:01

- |

● Чистая розничная выручка Группы во II квартале 2023 года практически не изменилась по сравнению с аналогичным периодом прошлого года, показав незначительный рост на 0,4% до 49,7 млрд рублей.

● Чистая розничная выручка гипермаркетов «О’КЕЙ» во II квартале 2023 года уменьшилась на 5,3% в годовом выражении до 33,5 млрд рублей в основном за счет снижения выручки сопоставимых магазинов (LFL) на 4,8%. Снижение было обусловлено преимущественно эффектом высокой базы II квартала 2022 года, когда продовольственная инфляция достигла пикового значения в 19,5%, в то время как во II квартале 2023 года мы наблюдали дефляцию на уровне 0,3%. Кроме того, во II квартале 2022 года временно изменились объем и структура потребления, впоследствии нормализовавшиеся в течение первого полугодия 2023 года.

● Общие онлайн-продажи «О`КЕЙ» во II квартале 2023 года увеличились на 34,4% в годовом выражении до 1,9 млрд рублей и составили 5,7% от чистой розничной выручки гипермаркетов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал