Офз

Народные облигации: опыт Томской области

- 24 марта 2017, 14:56

- |

Если Минфин только в этом году решил привлекать средства у населения, выпуская народные ОФЗ, то Томская область продает специальные региональные облигации физлицам с 2002 года. Заместитель главы региона Александр Феденев рассказал об успешном опыте сначала на совместной конференции с Минфином, а после в кулуарной беседе с журналистом FO.

Сейчас проект ОФЗ-н может стать примером для других субъектов. Однако с 2002 года Томская область в гордом одиночестве 15 лет выпускала региональные облигации для народа. Как вам пришла в голову эта идея?

Это появилось, не потому, что мы шибко умные, а потому что в начале 2000 годов мы попали в такую ситуацию, при которой наши доходы бюджета сильно колебались. По годам колебания составляли до 25%. Почему? Потому что у нас была маленькая доля НДПИ, всего 5% углеводородов. При том что, мы добывали очень мало нефти в масштабах России – порядка 11 млн тонн, – местный бюджет от этого сильно трясло. Это вынудило нас сформировать долг. Потом законодатель нас избавил от этой проблемы, забрав себе все НДПИ. Однако прежний долг и потребности в новых заимствованиях и наработанные инструменты остались.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

АСВ : денег нет, но вы держитесь

- 23 марта 2017, 11:21

- |

Причина отказа от столь привлекательных планов вынужденная. Офис может быть передан АСВ в уплату по долгам перед Центробанком. Дело в том, что дефицит фонда страхования вкладов, истощившегося из-за активного отзыва у банков лицензий, уже несколько лет покрывается за счет кредитов Центробанка агентству. «Возвращать эти средства как-то нужно, и передача здания, например в порядке отступного, один из способов», — указывает один из источников. Кроме того, это в русле лоббируемого ЦБ сокращения функций агентства, в частности передачи функции санации банков от АСВ к ЦБ, продолжает он: «В такой ситуации больше площадей АСВ не нужно».

( Читать дальше )

Покупатели "народных" ОФЗ заплатят грабительскую комиссию

- 23 марта 2017, 10:08

- |

Неторгуемые облигации федерального займа для физических лиц ждет снижение ожидаемой доходности в силу большой комиссии, которую заплатят их покупатели. Директор долгового департамента Минфина К. Вышковский на пресс-конференции в среду журналистам сообщил, что для сумму покупки до 50 000 рублей комиссия составит 1,5%.

Комиссия будет заплачена в пользу банков-агентов. И ее размер не позволит физическим лицам получить обещанную 0,5% премию к рынку.

При вложении от 50 000 до 300 000 руб. комиссия уменьшится до 1%, а свыше 300 000 руб. – 0,5%.

Среднегодовая доходность неторгуемых ОФЗ до вычета комиссий составит 8,5%. Купон будет возрастающим — чем дольше физлицо удерживает ОФЗ, тем больше зарабатывает. «Например, первый купон может быть 7 с небольшим процентов, а последний — 10%», – отметил Вышковский.

Объем первого пилотного выпуска облигаций номиналом 1000 руб. составит 20 млрд руб. Облигации будут выпускаться раз в полгода.

Также Минфин решил выпустить ОФЗ в электронном виде. Инвесторы получат на руки выписки с указанием количества имеющихся у них бумаг.

Каждую неделю Минфином будет устанавливаться цена размещения, она может быть как ниже, так и выше номинала, предупредил Вышковский.

Сбербанк и ВТБ 24 выделят по 700 отделений для продаж ОФЗ населению

- 22 марта 2017, 21:23

- |

Облигации федерального займа (ОФЗ) для населения можно будет купить в 700 отделениях Сбербанка и в 700 отделениях банка ВТБ 24, сообщил на пресс-конференции в ТАСС директор департамента государственного долга и государственных финансовых активов Минфина РФ Константин Вышковский.

«У каждого из банков (которые будут продавать ОФЗ для населения — прим. ред.) порядка 700 отделений будет выделено по России для этих целей», — сказал он, отметив, что фактически отделений по России у банков больше, и продажи будут проходить в самых крупных. По Москве будет более 100 отделений банков, продающих ОФЗ населению, добавил Вышковский.

tass.ru/ekonomika/4115034

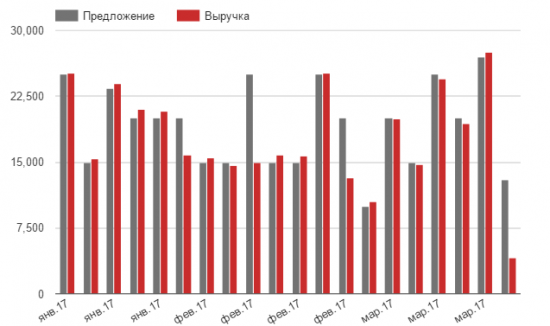

Минфин в четвертый раз в этом году провалил аукцион по размещению ОФЗ

- 22 марта 2017, 18:54

- |

Впервые с лета прошло года Минфин не смог разместить ОФЗ на 13 млрд рублей. Спрос едва превысил предложение, что не позволило ведомству продать все бумаги.

Средняя сумма размещения в этом году составила около 20 млрд рублей, таким образом, Министерство финансов не смогло реализовать объем, который на 7 млрд рублей меньше средних показателей 2017 г.

На первом аукционе спрос был довольно-таки активным, однако второй оказался провальным — при предложении в 13 млрд рублей, спрос составил всего лишь 15,9 млрд. Чтобы не продавать бумаги с большим дисконтом ведомство удовлетворило заявки лишь на 4,1 млрд рублей, недосчитавшись 9 млрд. Инвесторам и так была сделана скидка в 3,1% от номинальной стоимости.

Это уже четвертый неудавшийся аукцион Министерства финансов. Но если раньше у него не получалось разместить объем в 20 млрд рублей и более, то сегодня лишь 13 млрд. Кроме того, в этот раз предлагались бумаги со сроком всего на 2 года, в отличие от трех других случаев.

( Читать дальше )

Керри-трейд и факторы, влияющие на курс рубля

- 22 марта 2017, 18:32

- |

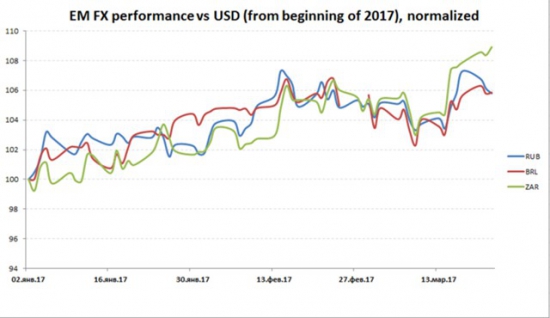

Все дело в так называемом керри-трейде. Одна из основных идей на мировых финансовых рынках с осени прошлого года – керри-трейд с валютами развивающихся рынков на фоне оживления глобальной экономики и выхода таких больших стран, как Россия и Бразилия, из рецессии.

Инвесторы до сих пор неохотно инвестируют в фондовые рынки развивающихся стран, однако керри-трейд стал и остается очень популярной темой, благо что текущая доходность там действительно высокая: 12% в Турции, 9% в Бразилии, около 8% в России, 7,5% в Южной Африке.

Поскольку обычно керри-трейд делается с плечом для увеличения доходности (на примере рубля: заем в USD -> конвертация в RUB -> покупка ОФЗ -> РЕПО ОФЗ для займа в USD -> и снова по кругу), то это генерирует дополнительный спрос на рубли, препятствуя его ослаблению. Керри-трейд конкретно в рубле базируется на нескольких вещах:

( Читать дальше )

ОФЗ. Истина где-то рядом

- 22 марта 2017, 16:25

- |

www.forexpf.ru/news/2017/03/22/bdca-minfin-s-aprelya-budet-zanimat-v-dolg-u-naseleniya-rossii-napryamuyu.html

> Министерство финансов России в апреле предложит населению страны возможность приобретать облигации федерального займа (ОФЗ). То есть граждане смогут напрямую давать в долг государству...

> Основную цель Минфин видит в том, чтобы дать гражданам, живущим в условиях рыночной экономики, новый финансовый инструмент

Признаться, я ничего не понимаю в ОФЗ, их доходности, надёжности, предлагаемых и продаваемых объёмах, сбалансированности и устойчивости экономики, а также возможности государства расплатиться по ранее сделанным и планируемым займам.

Но я знаю одно — трогательная забота правительства о населении почти всегда оборачивается грабежом последнего. Когда население загоняют в новый доходный инструмент, значит большим дядям пришла пора крыться.

У кого какие мысли?

Поговорим об ОФЗ.

- 22 марта 2017, 15:37

- |

Вчера на рынке ОФЗ не наблюдалось явного тренда: доходности ОФЗ с погашением в 2020-2033 гг. остались в диапазоне 7,95-8,2%.

Ослабление интереса на ОФЗ может вызвать вчерашнее снижение цен на нефть с 51,7 до 51,2 долл. за барр. марки Brent. Сегодня с утра Brent торгуется в районе 50,9 долл. за барр.

При текущем темпе снижения на сырьевых площадках доходности ОФЗ, скорее всего, сегодня останутся в прежнем диапазоне, тк инвесторы пока что сохраняют интерес к покупкам ОФЗ, который поддерживается ожиданиями по снижению ключевой ставки на ближайшем заседании Банка России на фоне замедления годовых темпов инфляции до 4,4%.

Ключевая ставка и ОФЗ

Котировки ОФЗ после февральского заседания ЦБ демонстрировали незначительную динамику. Однако снижение темпов инфляции заставило многих участников рынка поверить в снижение ключевой ставки в марте и за последние 2 недели доходности ОФЗ опустились на 20-30 б.п. до 7,95-8,2% годовых

( Читать дальше )

Завтра рубль продолжит рост

- 21 марта 2017, 19:21

- |

Российский рынок остается на высоких уровнях во второй половине торгового дня, но дальнейший рост не обеспечен какими-либо сигналами. Рост нефти отработан, фьючерсы на Brent в ходе дня были выше $52 и это позволило рублю коснуться отметки 57 в паре с долларом. Движение вверх на сырьевом рынке прекратилось, рубль вернулся к 57,15.

Фондовый рынок видит спрос в рамках общего тренда на покупку активов развивающихся площадок, но индекс РТС так и не достиг 1140 пунктов, хотя рост превышает 1%. Можно ждать дальнейшее укрепление рубля в ходе завтрашних торгов, поводом для роста послужат аукционы Минфина по размещению ОФЗ. Общий объем предложения в рамках двух аукционов составит 40 млрд рублей.

Движение на глобальном рынке в основном наблюдались на валютных торгах. Евро рос на фоне результатов дебатов во Франции, в итоге была пробита отметка 1,08 в паре евро/доллар. Британский фунт отреагировал процентным ростом на показатели инфляции. Она в феврале в годовом исчислении увеличилась на 2,3%. Это и выше прогнозов рынка, и выше целевого уровня Банка Англии. Котировки фунта достигали 1,2470.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал