ПОЛЮс

Российские акции. Лидеры в каждом секторе в 2024

- 18 декабря 2024, 16:25

- |

Российский рынок акций снизился в текущем году, но это касается не всех компаний. Некоторые акции просто выглядели устойчивее рынка и своих конкурентов, другие — и вовсе выросли против рынка. Разбираемся, какие бумаги были лучшими в каждом секторе и с чем это связано.

IT-сектор (-15%)

Лидер — Хэдхантер (+34% с учётом дивидендов)

Хэдхантер сочетает в себе характеристики компании роста с высоким темпом увеличения выручки и при этом предлагает инвесторам неплохие дивидендные перспективы. Акции по мультипликаторам стоят дешевле, чем большинство бумаг в IT-секторе. С сентября компания утвердила программу обратного выкупа акций на 9,6 млрд руб., реализация которой будет поддерживать котировки. У нас позитивный взгляд на бумаги Хэдхантера.

На текущей неделе акции прошли отсечку для выплаты спецдивидендов с доходностью 22,8%. В дальнейшем Хэдхантер планирует распределять на дивиденды от 60 до 100% скорректированной чистой прибыли.

Финансы (-17%)

Лидер — ЭсЭфАй (+162%)

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Сегодняшняя сделка Полюс

- 18 декабря 2024, 13:21

- |

Полюс +1,1%

Точка входа ( отбой )

Риск | Прибыль ( 1к 4 )

Точка входа дана до начала торгов !!! (смотрите мой профиль SmartLab «Идеи по рынку»)

Красная линия на графике показывает где поставил стоп !

Все сделки разбираем в нашем ТГ канале

Остались вопросы переходите в наш чат MAX OFF CAPITAL | Чат

#сделки_из_ТГ

Идеи по рынку 18.12.2024

- 18 декабря 2024, 08:12

- |

Все сделки разбираем в нашем ТГ канале

Остались вопросы переходите в наш чат MAX OFF CAPITAL | Чат

Бесплатные уроки в нашем Чате

*Данная информация не является индивидуальной инвестиционной рекомендацией!

#идеи_по_рынку

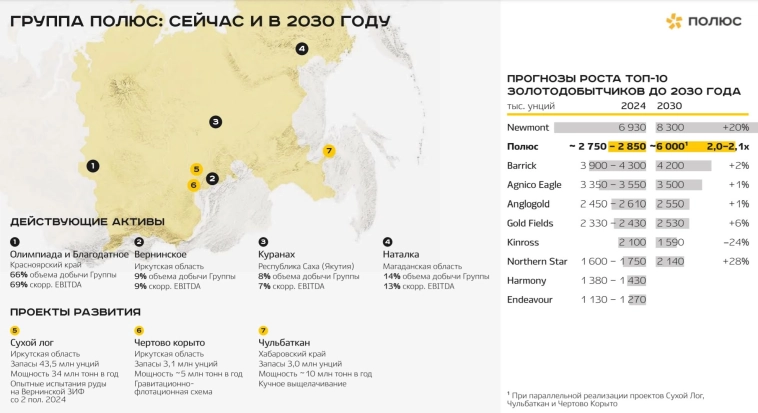

⛏️ Полюс – Перспективы золотодобытчика на ближайшие 5 лет

- 17 декабря 2024, 21:37

- |

📌 За последнюю неделю золотодобытчик Полюс предоставил инвесторам сразу несколько поводов для обсуждения, поэтому сегодня я рассмотрю главные новости компании и поделюсь своим мнением.

📈 ПРОЕКТ СУХОЙ ЛОГ:

• Полюс провёл презентацию своих проектов, среди которых наибольший интерес вызывает запуск производства на одном из крупнейших в мире неосвоенных месторождений золота – Сухой Лог.

• Запуск проекта Сухой Лог запланирован на 2028-2029 годы, при выходе его на полную мощность добыча золота в России увеличится более, чем на 20%. Поэтому неудивительно, что до 2033 года проект не будет облагаться налогом на прибыль, а НДПИ будет не выше 2,4%.

• С одной стороны, Сухой Лог позволит Полюсу к 2030 году удвоить добычу золота до 6 млн унций и занять второе место среди всех золотодобытчиков в мире. С другой – на проект планируют потратить более 6 млрд долларов, что негативно скажется на финансовых результатах компании и размере дивидендов в ближайшие 5 лет.

✂️ СПЛИТ АКЦИЙ:

( Читать дальше )

Портфели БКС: ФосАгро — новый фаворит

- 17 декабря 2024, 10:20

- |

Во вторник, 17 декабря, Индекс МосБиржи может снова оказаться под существенным давлением на фоне дивидендных отсечек нескольких компаний, включая такого тяжеловеса, как ЛУКОЙЛ. Кроме того, в среду в фокусе у российских инвесторов будут данные по инфляции, а в пятницу — решение по ключевой ставке на заседании ЦБ РФ, что также будет оказывать влияние на котировки.

Главное

• Краткосрочные идеи: изменения в фаворитах — убрали Хэдхантер, добавили ФосАгро/

• Динамика портфеля за последние три месяца: фавориты просели на 2%, Индекс МосБиржи показал снижение на 3%, аутсайдеры упали на 16% — динамика остается хуже рынка, что позитивно для портфеля.

Изменения в фаворитах

Убираем из фаворитов Хэдхантер. Бумага показала динамику незначительно лучше Индекса МосБиржи благодаря хорошим специальным дивидендам. Однако реестр закроется уже сегодня, и после него акциям Хэдхантера будет сложнее опережать рынок.

Включаем в фавориты ФосАгро. Позитивно смотрим на перспективы ФосАгро благодаря относительно слабому рублю, устойчивым ценам на фосфорные удобрения и отмене валютных экспортных пошлин с 1 января 2025 г. Также ожидаем увеличение выпуска сложных удобрений в 2025 г., что должно поддержать выручку в следующем году.

( Читать дальше )

3 дивидендные акции, в которые я планирую начать инвестировать в 2025г

- 17 декабря 2024, 09:11

- |

Российские компании продолжают развиваться даже в текущих непростых условиях, а я продолжаю искать качественные дивидендные акции, у которых есть потенциал роста и возможность платить дивиденды.

В этой статье я выделил для себя 3 бумаги, которых нет у меня в портфеле, но я планирую начать в них инвестировать в 2025г.

Мой портфель

На данный момент у меня в портфеле 35 эмитентов. Я стараюсь собрать портфель, похожий по составу на индекс Мосбиржи, в котором сейчас 47 компаний:

( Читать дальше )

Вечерний обзор рынков 📈

- 16 декабря 2024, 19:15

- |

Курсы валют ЦБ на 17 декабря:

💵 USD — ↘️ 102,9125

💶 EUR — ↘️ 108,7016

💴 CNY — ↘️ 13,8603

▫️ Индекс Мосбиржи по итогам основной торговой сессии снизился на 2,61%, составив 2 420,3 пункта. Минимальное значение за день 2 419,57 пунктов – индекс на минимумах марта 2023 г.

▫️ Санкции. 15-й пакет ЕС против РФ включает 84 физлица и компании из РФ (в списке застройщик ПИК и авиакомпания Ютейр) и ряда других стран, десятки нефтяных и СПГ танкеры. Кроме того, Совет ЕС запретил признавать и использовать в ЕС решения российских судов по искам, связанным с компаниями Евросоюза в России.

▫️ Ведущие издания начинают публиковать консенсус прогнозы по ключевой ставке после пятничного заседания Совета директоров ЦБ РФ, хотя свежие данные по инфляции Росстат опубликует только в среду вечером. Так, большинство опрошенных РБК и «Ведомостями» экспертов осторожно прогнозируют повышение ставки до 23%.

▫️ Московская биржа, как и сообщалось ранее, переведет квазироссийские бумаги в третий уровень листинга и сделает невозможной их покупку неквалифицированными инвесторами, произойдет это с 3 января 2025 г. Изменения коснутся акций Cian (-1,26%), Etalon (-4,58%), Fix Price (-7,23%), Ozon (-4,4%), ОКей (-4,58%), Qiwi (-2,73%) и Ros Agro (временно приостановлены).

( Читать дальше )

📰"Полюс" События (действия), оказывающие, по мнению эмитента, существенное влияние на стоимость или котировки его ценных бумаг

- 16 декабря 2024, 17:41

- |

2.1. Краткое описание события (действия), наступление (совершение) которого, по мнению эмитента, оказывает влияние на стоимость или котировки его ценных бумаг:

Совет директоров рассмотрит вопрос о созыве Внеочередного общего собрания акционеров для принятия решения о дроблении акций

Совет директоров ПАО «Полюс» (MOEX — PLZL) («Полюс» или «Компания») рассмотрит 23 декабря, среди прочего, вопрос о созыве Внеочередного общего собрания акционеров для целей принятия решения о дроблении обыкновенных акций Компании («Акции»)....

( Читать дальше )

📰"Полюс" Проведение заседания совета директоров и его повестка дня

- 16 декабря 2024, 17:36

- |

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 16 декабря 2024 года....

( Читать дальше )

⛏ Селигдар. Убыток в условиях дорожающего золота

- 16 декабря 2024, 11:32

- |

Дорогие подписчики, очередную торговую неделю начинаем с обзора одного из представителей золотодобывающей отрасли РФ — Селигдара, который представил весьма спорный отчет по итогам 9 месяцев 2024 года. Спорный он прежде всего в том, что компания получила убыток в условиях, когда золото находится на своих стоимостных пиках. Давайте разбираться:

— Выручка: 43 млрд руб (+16% г/г)

— Валовая прибыль: 14,6 млрд руб (+40% г/г)

— EBITDA: 19,3 млрд руб (+31% г/г)

— Чистый убыток: 10,1 млрд руб (-13% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 Начинаем с позитивных аспектов, а именно роста выручки на 16% — до 43 млрд руб, что обусловлено ростом цен на золото, объемом продаж золота на 18% — до 5,5 тонн, а также росту средней стоимости реализации на 26%. В то же время валовая прибыль увеличилась на 40% — до 14,5 млрд руб, а EBITDA составила 19,3 млрд руб, показав рост на 31% г/г. При этом рентабельность по EBITDA приросла на 5 п.п. — до 45%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал