SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ПРОГНОЗ

Фьючерс на индекс РТС. Мое скромное вью.

- 08 февраля 2012, 09:35

- |

- Как раз за последнюю неделю произошло ожидаемое ускорение рынка.

- Тем не менее, оснований предвидеть окончание роста пока не вижу.

- Быть может, мы еще увидим некий финальный аккорд в виде выноса на 5-7 тыс пунктов за день, прежде чем рынок встанет в диапазон.

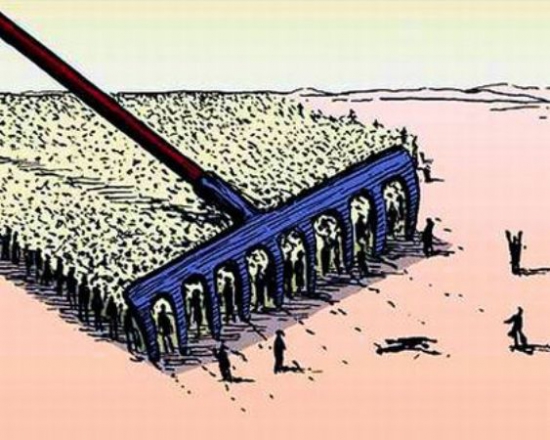

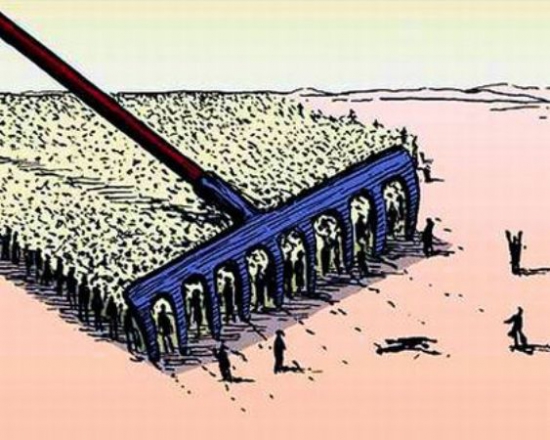

Очень интересно наблюдать за публикой смартлаба. Действительно нам с вами удалось создать уникальное коммьюнити, по которому можно судить о настроении на рынке.

Интересно то, что оч многие почему-то думают, что рынок не может расти. Это конечно следствие исключительно индивидуальных психологических изъянов, своего рода самоограничений. То же самое мы наблюдаем и в падающем рынке. Все время народ начинает играть на отскок, пытаться поймать дно. (последний характерный эпизод — август 2011). Сейчас все аналогично.

Занимательно, что несмотря на то, что рынок растет, быть против толпы сейчас — это играть именно на повышение. Парадокс.

Сейчас кто-нибудь думает о том, что к маю фьючерс на индекс РТС может достичь отметки 200,000 пунктов? Нет.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 36 )

Фьючерс РТС сегодня 08.02.2012

- 08 февраля 2012, 08:43

- |

Греция, и снова крайне важный день… очередной

Премьер-министр Лукас Пападемос постарается заручиться поддержкой трех основных политических партий страны в вопросе об условиях выделения второго пакета финансовой помощи. Речь идет о предварительном проекте соглашения с «тройкой» кредиторов.

Пока члены европейского сообщества наперебой бьются над проблемой греческого госдолга, гадая, что нужно сделать для спасения страны, сами греки не горят желанием за раз выполнять все условия своих кредиторов.

В общем ждем, дискуссий множество по этому поводу, но без конкретного решения самой Греции это всего лишь слова.

Мировые рынки:

fNASD100: +0,04%

fNIK225: +0,56%

( Читать дальше )

Премьер-министр Лукас Пападемос постарается заручиться поддержкой трех основных политических партий страны в вопросе об условиях выделения второго пакета финансовой помощи. Речь идет о предварительном проекте соглашения с «тройкой» кредиторов.

Пока члены европейского сообщества наперебой бьются над проблемой греческого госдолга, гадая, что нужно сделать для спасения страны, сами греки не горят желанием за раз выполнять все условия своих кредиторов.

В общем ждем, дискуссий множество по этому поводу, но без конкретного решения самой Греции это всего лишь слова.

Мировые рынки:

fNASD100: +0,04%

fNIK225: +0,56%

( Читать дальше )

Снова про разворот

- 07 февраля 2012, 22:31

- |

Посмотрел недельки фьюча сбера.Сегодня с начала года первая свечка с лоем ниже лоя предыдущей недели.Мелочь но приятно (для медвежат). ИМХО сбер сколько за ним слежу один из первых начинает сбавлять обороты при приближении разворота. Так что для тех кто шортит думаю — прозвенел первый звоночек… шортанул немного…

Фьючерс РТС сегодня 07.02.2012

- 07 февраля 2012, 08:58

- |

Греция вчера так и не пришла к договоренности с кредиторами. Правительство видимо кроме как раскидываться обещаниями больше ни на что не способно...

Ночью стало известно, что правительство готово уволить 15 тысяч госслужащих в текущем году, сократить минимальную зарплату и, возможно, накопительную часть пенсии.

Сегодня крупнейшие греческие профобъединения частного и государственного секторов проводят 24-х часовую забастовку в знак протеста против мер жесткой экономии.

Ждем не дефолта, так революции...

Как всегда ИМХО!

Мировые рынки:

fNASD100: +0,02%

fNIK225: -0,22%

Фьючерс S&P500: +0.01%. Пока мы спали, фьючерс «сбегал» на верх, оттестировал локальный максимум и вернулся на уровень открытия сессии. Сопротивление по прежнему находится на уровне 1346 пунктов.

( Читать дальше )

Ночью стало известно, что правительство готово уволить 15 тысяч госслужащих в текущем году, сократить минимальную зарплату и, возможно, накопительную часть пенсии.

Сегодня крупнейшие греческие профобъединения частного и государственного секторов проводят 24-х часовую забастовку в знак протеста против мер жесткой экономии.

Ждем не дефолта, так революции...

Как всегда ИМХО!

Мировые рынки:

fNASD100: +0,02%

fNIK225: -0,22%

Фьючерс S&P500: +0.01%. Пока мы спали, фьючерс «сбегал» на верх, оттестировал локальный максимум и вернулся на уровень открытия сессии. Сопротивление по прежнему находится на уровне 1346 пунктов.

( Читать дальше )

Исправление к статье "Золото смотрит в сторону 1640" или "а будет ли продолжение коррекции"

- 06 февраля 2012, 17:35

- |

Исправил последнюю картинку. Суть не сильно изменилась, но все же.

Прошу прощения за ошибку.

smart-lab.ru/blog/38431.php

Прошу прощения за ошибку.

smart-lab.ru/blog/38431.php

Фьючерс РТС сегодня 06.02.12

- 06 февраля 2012, 08:43

- |

Греческая эпопея в продолжении:

Продолжавшиеся в воскресенье 6 часов подряд переговоры правительства Греции с представителями «тройки» (Еврокомиссия, Европейский центральный банк, Международный валютный фонд) не привели к достижению компромисса по всем положениям второй по счету программы финансовой помощи Греции в размере 130 млрд евро. Об этом сообщили сотрудники Еврокомиссии.

«Консультации сейчас еще продолжаются, однако едва ли в ближайшие часы будет достигнут прогресс», — отметили они.

В последние часы стало известно, что «тройка» поставила условие перед правительством Греции «дать позитивный ответ на все требования сегодня до 11:00 по среднеевропейскому времени (14:00 мск)». В соответствии с ними греческое правительство должно взять на себя дополнительные обязательства по жесткой экономии бюджетных средств.

Так же греческие профсоюзы планируют всеобщую забастовку 7 февраля протяжонностью 24 часа.

( Читать дальше )

Продолжавшиеся в воскресенье 6 часов подряд переговоры правительства Греции с представителями «тройки» (Еврокомиссия, Европейский центральный банк, Международный валютный фонд) не привели к достижению компромисса по всем положениям второй по счету программы финансовой помощи Греции в размере 130 млрд евро. Об этом сообщили сотрудники Еврокомиссии.

«Консультации сейчас еще продолжаются, однако едва ли в ближайшие часы будет достигнут прогресс», — отметили они.

В последние часы стало известно, что «тройка» поставила условие перед правительством Греции «дать позитивный ответ на все требования сегодня до 11:00 по среднеевропейскому времени (14:00 мск)». В соответствии с ними греческое правительство должно взять на себя дополнительные обязательства по жесткой экономии бюджетных средств.

Так же греческие профсоюзы планируют всеобщую забастовку 7 февраля протяжонностью 24 часа.

( Читать дальше )

"Золото смотрит в сторону 1640" или "а будет ли продолжение коррекции"

- 05 февраля 2012, 21:43

- |

Проводя домашнюю работу удалось увидеть торговую модель «Акула»

-Модель «Акула» определяется мощным 88.6% откатом и Обратным Соотношением 113%.

Представляет временно экстремальную структуру, которая стремится извлечь выгоду из расширенной природы Экстремальной Гармонической Импульсной Волны.

-Требует немедленного изменения в характере Действия Цены (Price Action) сразу же после завершения модели.

-Использование Экстремальной Гармонической Импульсной Волны определяется нахождением уровня 88.6% -это минимальные требования.

-Требуется активная стратегия управления.

Она относительно новая, была обнаружена Scott Carney в 2011 году.

( Читать дальше )

-Модель «Акула» определяется мощным 88.6% откатом и Обратным Соотношением 113%.

Представляет временно экстремальную структуру, которая стремится извлечь выгоду из расширенной природы Экстремальной Гармонической Импульсной Волны.

-Требует немедленного изменения в характере Действия Цены (Price Action) сразу же после завершения модели.

-Использование Экстремальной Гармонической Импульсной Волны определяется нахождением уровня 88.6% -это минимальные требования.

-Требуется активная стратегия управления.

Она относительно новая, была обнаружена Scott Carney в 2011 году.

( Читать дальше )

Закрыли лонги по золоту, ушли в шорты по нефти.

- 04 февраля 2012, 22:41

- |

Если проанализировать движение Евро, золота, серебра, меди, нефти осмелюсь предположить, что падение золота вызвано фиксацией прибыли.

Как вариант с целью шорта по нефти.

Сам в лонге по золоту 1726. Так как жду восстановления на следующей неделе.

Если посмотреть технически, мы отработали флаг вниз, + мы отработали ширину канала.

Драйвером дальнейшего падения может служить падение Евро ниже 1.31

Как вариант с целью шорта по нефти.

Сам в лонге по золоту 1726. Так как жду восстановления на следующей неделе.

Если посмотреть технически, мы отработали флаг вниз, + мы отработали ширину канала.

Драйвером дальнейшего падения может служить падение Евро ниже 1.31

Мысли вслух.

- 03 февраля 2012, 12:44

- |

Самый даже распоследний медвежонок (не говоря о быках) знает, что 1550-1560 по ММвБ вопрос решенный, и все думают, пойдем на 1600-20

или начнем коррекцию.

Возможный сценарий — опускаемся на 1520-15, там все кто не успел затариваются, даже медведи переворачиваются, или по крайней мере закрываются, рисуются обьемы на вверх. На этой уверенности раздают, и ОЧЕНЬ резко вниз, чтоб и опомнится никто не успел.

Всё ИМХО )))

или начнем коррекцию.

Возможный сценарий — опускаемся на 1520-15, там все кто не успел затариваются, даже медведи переворачиваются, или по крайней мере закрываются, рисуются обьемы на вверх. На этой уверенности раздают, и ОЧЕНЬ резко вниз, чтоб и опомнится никто не успел.

Всё ИМХО )))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал