ПРОТЕК

Протек - перспективная фарм компания компания

- 04 мая 2018, 01:47

- |

Протек

В марте очень много писал о Протеке. Закончились мои изыскания на рекомендации «покупать» причем с расчетом на двузначный среднегодовой прирост стоимости акций в ближайшие годы и с двузначными дивидендами.

https://t.me/intrinsic_value/51

https://t.me/intrinsic_value/52

С того момента акции упали в цене на 10%, поэтому решил разъяснить ситуацию.

Недавно компания выпустила отчетность за 2017 год. В итоге EBITDA сильно не дотянула до моих прогнозов, я завысил показатель примерно на 2.27 млрд (19%).

Основной вклад в разницу между фактом и прогнозом внесли результаты дистрибуции. Выручка по году выросла лишь на 4% (при прогнозе — 9%), а валовая маржа упала до 4.6% (при прогнозе 5.7%). В итоге результаты дистрибуции были на 2.06 млрд хуже прогноза с точки зрения EBITDA. Я полагал, что валовая маржа по 2017 году сохранится на уровне 1 половины года, но не учел ярко выраженную сезонность. За последние 3 года, валовая маржа дистрибуции Протека во 2ой половине года в среднем была ниже, чем в 1ой половине на 24%. То есть, снижение абсолютно естественно и не связано с проблемами самого бизнеса.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 9 )

Протек - перспективная фарм компания

- 04 мая 2018, 01:45

- |

Протек

В марте очень много писал о Протеке. Закончились мои изыскания на рекомендации «покупать» причем с расчетом на двузначный среднегодовой прирост стоимости акций в ближайшие годы и с двузначными дивидендами.

https://t.me/intrinsic_value/51

https://t.me/intrinsic_value/52

С того момента акции упали в цене на 10%, поэтому решил разъяснить ситуацию.

Недавно компания выпустила отчетность за 2017 год. В итоге EBITDA сильно не дотянула до моих прогнозов, я завысил показатель примерно на 2.27 млрд (19%).

Основной вклад в разницу между фактом и прогнозом внесли результаты дистрибуции. Выручка по году выросла лишь на 4% (при прогнозе — 9%), а валовая маржа упала до 4.6% (при прогнозе 5.7%). В итоге результаты дистрибуции были на 2.06 млрд хуже прогноза с точки зрения EBITDA. Я полагал, что валовая маржа по 2017 году сохранится на уровне 1 половины года, но не учел ярко выраженную сезонность. За последние 3 года, валовая маржа дистрибуции Протека во 2ой половине года в среднем была ниже, чем в 1ой половине на 24%. То есть, снижение абсолютно естественно и не связано с проблемами самого бизнеса.

( Читать дальше )

Протек - не планирует выплачивать финальные дивиденды за 2017 год

- 28 апреля 2018, 14:57

- |

По третьему вопросу повестки дня – Распределение прибыли, в том числе выплата (объявление) дивидендов по результатам 2017 отчетного года:

«Утвердить распределение прибыли Общества по результатам 2017 отчетного года в общем размере 2 988 899 999,19 (Два миллиарда девятьсот восемьдесят восемь миллионов восемьсот девяносто девять тысяч девятьсот девяносто девять 19/100) рублей:

включая выплаченные промежуточные дивиденды по результатам 9 (девяти) месяцев 2017 отчетного года, решение об объявлении которых было принято Общим собранием акционеров «30» ноября 2017 г. (Протокол внеочередного общего собрания акционеров № 41 от 01.12.2017 г.) в размере 2 988 899 999,19 (Два миллиарда девятьсот восемьдесят восемь миллионов восемьсот девяносто девять тысяч девятьсот девяносто девять 19/100) рублей, что составляет 5,67 (Пять 67/100) рубля на одну обыкновенную акцию;

оставшуюся часть прибыли оставить нераспределенной».

ГОСА — 20 июня

закрытие реестра для ГОСА — 28 мая

сообщение

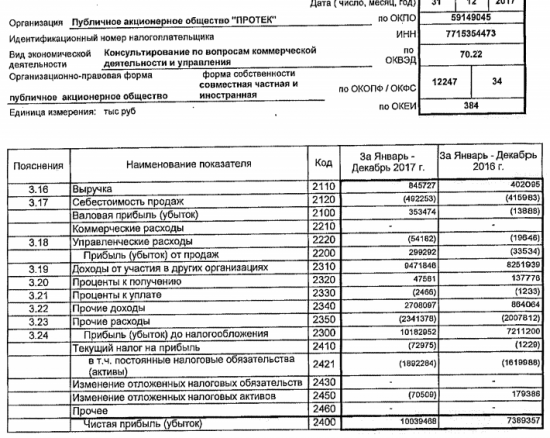

Результаты Протека за 2017 год нейтральны

- 23 апреля 2018, 17:46

- |

Прибыль сократилась в 2017 в основном в результате падения доходов от дистрибуции, основного сегмента Протека. Компания сдерживала поставки аптекам на фоне высокой конкуренции и банкротств в аптечном бизнесе, и выручка от дистрибуции выросла только на 4%. EBITDA в этом бизнесе упала почти на треть до 3,9 млрд.руб., а маржа снизилась с 2,7% до 1,8%.

Также на прибыли сказалось увеличение расходов после покупки завода Рафарма. Мощности пока не полностью загружены, но расходы, в частности, амортизация и оплата труда, начисляются. Отдачу завод, по оценкам менеджмента, даст в 2019-2020.

В целом мы нейтрально оцениваем результаты Протека. Замедление в дистрибуции было ожидаемо и не стало сенсацией. Аптечный бизнес и производство показали рост.Малых Наталия

Ставим рекомендацию по акциям Протек на пересмотр.

ГК «ФИНАМ»

Инфа о текущей ситуации и будущих ожиданиях по Протеку

- 23 апреля 2018, 10:40

- |

1.Мультипликаторы ухудшились, теперь ev/ebidda = 5.6

В целом это не дорого и не совсем уж дешево для российского рынка.

2. Компания вышла на первое место в розничном бизнесе, опередив аптеки 36,6. По дистрибуции пока сохраняет первое место.

В целом протек сохраняет и даже наращивает долю рынка.

3. Снизились темпы роста выручки, снизилась рентабельность бизнеса, вырос долг, уменьшились денежные средства на балансе.

4. Немного снизилась чистая прибыль(на 4%). Без учета рафармы ЧП должна была быть около 6,712 млрд руб. в сравнении с 5,880 млрд. руб соответственно, ебидда без рафармы должна была быть где-то на уровне 2016г.

5. Инвестиции 10,4млрд руб против 4,87 млрд руб год назад.

Почему снизились темпы роста выручки, рентабельности, выросли долги и уменьшились средства на балансе?

Всему виной сегмент дистрибуция и значительные инвестиции в завод рафарма. Т.е. сейчас есть две проблемы, это причины, по которым в данный момент компания находится под давлением.

( Читать дальше )

Протек - EBITDA составила 9 518 млн руб., чистая прибыль, относящаяся к акционерам, упала на 4,6%, до 5,646 млрд рублей.

- 20 апреля 2018, 12:42

- |

Группа компаний «Протек» объявляет аудированные финансовые результаты по МСФО за 2017 год.

Консолидированная выручка Группы по МСФО 2017 г. увеличилась на 7% по сравнению с 2016 г. и достигла 258 455 млн рублей.

Консолидированная валовая прибыль Группы составила 31 391 млн руб., валовая рентабельность составила 12,1%.

Консолидированный показатель EBITDA Группы составил 9 518 млн руб., рентабельность EBITDA составила 3,7%.

Чистая прибыль по МСФО, относящаяся к акционерам, упала на 4,6%, до 5,646 млрд рублей.

пресс-релиз

ПРОТЕК отчет за 2017 год МСФО Выручка +7.03% г/г Прибыль -7.64% г/г

- 20 апреля 2018, 11:49

- |

Компания ПАО ПРОТЕК в 2017 году получила Чистую Прибыль в размере 5.65 млрд рублей, что на 7.64% меньше, чем в 2016 году.

Выручка увеличилась на 7.03%, по сравнению с 2016 годом.

| 2017 | 2016 | % | |

| Выручка, млрд руб | 258.45 | 241.48 | +7.03 |

| Прибыль, млрд руб | 5.65 | 6.11 | -7.64 |

Выручка и прибыль по годам МСФО

( Читать дальше )

Путин заявил, что изучит законопроект о продаже лекарств вне аптек

- 07 марта 2018, 14:33

- |

Одна из участниц встречи Путина с женщинами-предпринимателями пожаловалась на законопроект, который позволит продавать лекарства даже в продуктовых магазинах. По ее мнению, возникает много опасений о том, будут ли в таких магазинах соблюдаться требования к хранению лекарств. Кроме того, принятие закона ударило бы по фармацевтическому бизнесу и сократило бы число рабочих мест в этой сфере.

«Посмотрим, насколько этот закон востребован, действительно ли он будет улучшать обслуживание граждан, поможет ли он. Посмотрим без ведомственного лоббирования и исходя из интересов граждан»

«Закон известен, но, как вы понимаете, не я его придумал. Инициаторы этого закона исходили наверняка из того, чтобы обеспечить интересы потребителей… Честно говоря, я пока не видел этого законопроекта, но думаю, что там должно быть предусмотрено, что лекарственные препараты не должны храниться вместе с мясом или с кондитерскими изделиями»

РИА Новости

Новости компаний — обзоры прессы перед открытием рынка

- 19 февраля 2018, 09:24

- |

Почему Сергей Галицкий расстался с «Магнитом»

Предприниматель заявил, что возглавлял компанию 25 лет, но «надо что-то изменить в своей жизни». Решение о продаже «Магнита» он назвал непростым, но, по его словам, у него и акционеров разные взгляды на развитие компании. Сделка с ВТБ – лучшее решение, поскольку у банка большие амбиции, подчеркнул Галицкий. «Дальше «Магнит» пойдет без меня», – заключил бизнесмен. У Галицкого останется 3% ритейлера. Сделка должна быть утверждена Федеральной антимонопольной службой. Ходатайство еще не поступало. (Ведомости)Все вернулось на торги своя. Владимир Потанин и Олег Дерипаска вновь вступают в борьбу за контроль над «Норникелем»

Как выяснил “Ъ”, ключевые владельцы( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал