Пирамидинг

S&P 2500 в августе и... пиииууууу!!?

- 02 июня 2017, 01:08

- |

Возможно, пирамиды начнут хлопаться в Китае. А потом посыплются везде, где их построили паразиты (финансисты, спекулянты и банкиры). Пирамиды из циферок и бумажек. А некоторые — чисто цифровые. Типа биткоина.

- комментировать

- ★1

- Комментарии ( 9 )

Порционный алготрейдинг

- 12 января 2017, 13:36

- |

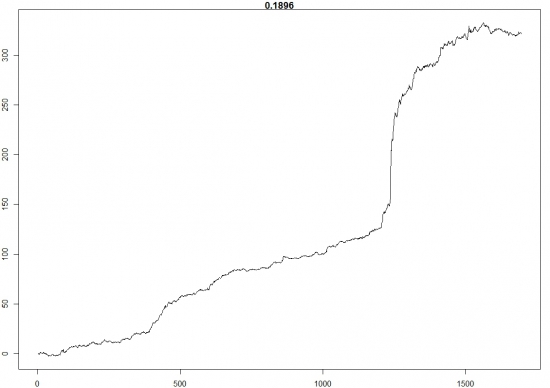

Сравнение проводится на Si с 2010 по настоящее время на примере самой простой внутридневной реверсной системы, которая переворачивается на минутках при разладке первой главной компоненты, натянутой на последние 30 минут. Для простоты понимания это что-то типа: каждые скользящие 30 минут строим линейную модель и при сильных отклонениях от неё переворачиваем позицию:

Номера снизу это порядковые номера дней. Числа по ординате — проценты. Число вверху это средний день в процентах. В общем, не ахти, какая система, но суть не в этом.

Нетрудно предположить, а вдруг наша система делает убытки за счет того, что по количеству этих убыточных сделок будет поболее, чем прибыльных. Тогда может показаться, что нет смысла сразу всем объемом входить в сделки, т.е. не надо переворачиваться сразу полностью. Тогда наша гипотеза будет в том, что при порционном перевороте система будет слабо чувствительна к многим убыточным сделкам, но, когда поймается хорошенький тренд, система в него зайдет всеми порциями и там уж всё и отобьёт с лихвой и заработает с запасом.

( Читать дальше )

Об усреднении и пирамидинге

- 22 декабря 2016, 22:51

- |

Пирамидинг в трейдинге

- 22 декабря 2016, 19:40

- |

Стратегия считается агрессивной, однако надо учитывать, что при ее использовании берется небольшая часть депозита, от 1%. Так что вся агрессивность заключается лишь в том, что по отношению к депо риски в любой момент времени составляют 100%. То есть можно увеличить стартовую сумму в 10 или 20 раз и потерять ее, если поставленные цели не достигнуты.

Гораздо чаще удается увеличить рисковый капитал в 10-20 раз, нежели в 100, но это и понятно. Критическая переменная — наличие/отсутствие коррекций при наращивании позиций.

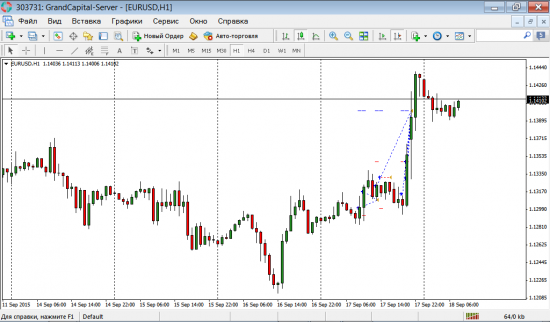

Чуть ниже на скрине — частный случай, когда 4 доллара были увеличены почти в 300 раз в начале декабря 2016 года. Первоначально торговался USDJPY, затем перешел на EURUSD. Когда сумма приблизилась к 1200, было принято решение закрыться. Скрины делал для себя с целью последующего анализа и разбора полетов.

( Читать дальше )

Рецензия на вебинар Тимофея "Введение в трейдинг: мой вебинар для Учебного Центра Финам"

- 13 сентября 2016, 11:51

- |

Дело было вечером, делать было нечего. Я решил посмотреть видео от Тимофея Мартынова. Заголовок уж очень хорош! ))

Ссылка "Введение в трейдинг: мой вебинар для Учебного Центра Финам".

Я не начинающий трейдер, поэтому для себя я ничего нового не нашел. Но я был бы очень рад, если бы данный материал мне попался на начальном этапе.

Про боковые движения и про тренды рассказано очень грамотно. И сделан важный акцент на волатильность (размах) ценового канала или боковика. И даже базовая формула с вероятностями приведена. Есть от чего отталкиваться. Теперь осталось только считать, считать и ещё раз считать. Нужно набирать статистику, чтобы быть уверенным в своей торговой стратегии. Тут автоматизация вам в помощь!

( Читать дальше )

Новый подход в трейдинге

- 10 августа 2016, 11:42

- |

Ранее нигде о подобном подходе не читал. Возможно я скромный первооткрыватель. Натрейдил по системе чуть больше года, более 400% годовых пока, плечо х3. Бай анд холд обогнан в разы. Вообще торгую биткойнами (полюбил я их), но я подозреваю что этот подход ужасно универсален и должен работать везде или почти везде.

Бывают ли на рынках закономерности? ИМХО бывают, просто большинство их найти не может. Если бы большинство могло найти закономерности, тогда они бы их нашли, торговали их, и… никто бы не сливал. Как вы понимаете это невозможно. Невозможна такая ситуация на любом рынке чтобы большинство могло распознать какие-то закономерности. Мне их распознать иногда удается (на биткойне только), но… вскоре они исчезают. И при своем исчезновении дарят прощальный убыток.

В какой-то момент мне это окончательно надоело, и я начал искать для себя «новый подход», без прогнозирования направления тренда или возможной будущей цены. Разумеется я много опробовал, но ничего не работало. Пришлось изобретать велосипед.

Я пробовал создать МТС торгующую наугад. Я знал что она будет убыточной в любом случае. Однако, я хотел понять при каких условиях эти убытки можно свести к минимуму? Мой вопрос был такой — «Какими методами можно свести к минимуму убытки системы торгующей наугад?».

У системы было 50% верных прогнозов, что и не удивительно, наугад же. Далее я экспериментировал с размерами тейка и стопа, пробовал 3к1, 1к3 и 3к3. Как ни странно наименьший убыток был при соотношении 1к1. У других двух убыток был больше. Почему?..

По логике вещей вроде бы тейк 3% / стоп 1% при торговле наугад должен был дать лучший результат (т.е. наименьший убыток), но этого не произошло. Всё дело в том, что чем ближе к текущей цене размещается ордер (стоп-ордер или тейк-ордер не важно), тем выше вероятность что он сработает. Вот и получается, если ставить стоп на 1%, а тейк на 3%, то стоп срабатывает в 3-5 раз чаще тейка. Из-за чего ситуация только ухудшается, при равных значениях тейка и стопа убыток был минимален.

Кстати, это не значит что вам надо делать равные тейк и стоп в вашей стратегии. Это всё актуально только для торговли наугад.

Далее я задумался — «А бывают ли такие моменты на рынке, при которых вероятность срабатывания тейка и стопа будут равны, притом что тейк больше стопа?». То есть, я хотел найти такую ситуацию, где я могу ставить тейк 3%, стоп 1% и чтобы вероятность их срабатывания было 50/50. При таких условиях стратегия была бы прибыльной.

Самое удивительное я такие места нашел! Вот уж не ожидал. Когда рынок вылетает из флета в любую сторону, то он движется без всяких откатов некоторое время только в одну сторону. Я в прямом эфире наблюдал за стаканами и видел что в этом «безоткатном» режиме трейдеры почти всё время закрывают ордеры из стакана только в одну сторону. Таким образом, рынок долго летит либо в одну сторону, либо в другую, но не откатывается, не «пилит» при этом. А значит в этом месте шанс что стоп сработает будет 50%, и для тейка 50%, даже если тейк в 3 раза больше стопа. Типа эврика! :)

Ну вот так и торгую. Повторюсь больше года, более 400% годовых, более 100 трейдов. Плечо х3, биткойн (не принципиально).

Как я вижу использование этой идеи. Надо изучить свой торгуемый инструмент и найти у него эти «безоткатные» места. Измерить насколько %% обычно движение. Чтобы знать какой тейк ставить. Стоп просто в 3 раза меньше и все. Как только появится такое движение — открывать сделку.

( Читать дальше )

А-ха-ха! Красивая аналогия!

- 25 июня 2016, 13:50

- |

Федеральная резервная система (ФРС) США заявила о готовности предоставить в случае необходимости американским банкам ликвидность в связи с решением Великобритании выйти из состава Европейского союза. Об этого говорится в пресс-релизе регулятора.

Центробанки стран «большой семерки» G7 предприняли ряд шагов по обеспечению финансовых рынков ликвидностью, сообщает РИА «Новости» со ссылкой на министра финансов Великобритании Джорджа Осборна.

Чего-то я себе уход по-английски представлял по другому.

Голос Мордора: «Обвал евро, фунта, цены на нефть, грохот разорванных пуканов на Украине, экстренное заседание Еврокомиссии...

Ни &^% себе ушли по-английски.»

При торговле в тренде.Используете ли вы добавки при,каждом откате,так сказать пирамидинг?

- 10 октября 2015, 13:41

- |

При торговле в тренде.Используете ли вы добавки при,каждом откате,так сказать пирамидинг?

Результат четверга +75%, итог недели +105%

- 18 сентября 2015, 09:09

- |

Сделка конечно не очень, вышел слишком рано, но плюс не минус, тем более неделя закрыта с хорошим профитом +105%, что не может не радовать, сегодня уже торговать не буду.

ИНВЕСТОРЫ — ХУЛЛИАРДЕРЫ, КИДАЙТЕ СВОИХ ОЧКОДРАНЦЕВ-КОНСЕРВАТОРОВ И СКОРЕНЬКО ЦЕПЛЯЙТЕСЬ К МОЕМУ СЧЁТУ, ИЛИ ПРОСТО ДОПОЛНИТЕЛЬНО СО МНОЙ ПОПРОБУЙТЕ, Я ТЕПЕРЬ НЕ ЛЬЮ 2000 ПЛЕЧО, ВСЕГО ЛИШЬ 100-200, В ЗАПАСЕ ПРИМЕРНО 6-7 ЛОСЕЙ, НО ПО МОЕЙ СИСТЕМЕ БОЛЬШЕ 3-4 НЕ БУДЕТ И ТО ПРИ САМОМ ПЛОХОМ ВАРИАНТЕ, ДУМАЙТЕ, С ВОПРОСАМИ В ЛИЧКУ ИЛИ НА СКАЙП, ВХОДНОЙ БИЛЕТИК НЕ ДОРОГОЙ БУДЕТ — 1000 БАКСОВ, КОМИССИОННЫЕ МОИ — 30%

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал