Полиметалл

Наращивание производства на проекты Кызыл поддержало рост выручки Polymetal - Промсвязьбанк

- 27 августа 2019, 17:12

- |

Скорректированная EBITDA Polymetal в I полугодии 2019 года выросла на 34% по сравнению с аналогичным периодом прошлого года, до $403 млн, сообщила компания. Рентабельность по EBITDA выросла до 43% против 38% в I полугодии 2018 года. Чистая прибыль Polymetal сократилась на 13% и составила $153 млн, что в основном обусловлено убытками от курсовых разниц, поясняет компания. Скорректированная чистая прибыль выросла на 21%, до $188 млн.

Результаты компании по EBITDA оказались на уровне ожиданий рынка. Рост выручки Polymetal связан в основном с увеличением продаж за счет наращивания производства на проекты Кызыл. Данный фактор стали причиной подъема EBITDA и маржи по этому показателю. Во 2-ом полугодии, на фоне роста цен на золота, можно ожидать дальнейшего роста финансовых показателей Polymetal.Промсвязьбанк

- комментировать

- Комментарии ( 0 )

Отчеты сегодня: 500 руб за лучшие комментарии на форуме!

- 27 августа 2019, 16:24

- |

https://smart-lab.ru/q/shares_fundamental3/

Cегодня награду даю за лучшие комментарии к этим отчетам:

https://smart-lab.ru/forum/KAZT

https://smart-lab.ru/forum/POLY

https://smart-lab.ru/forum/DIOD (тока что вышел отчет)

Окей на мамбе не торгуется, а РКК ваще госконтора на подсосе у государства, там нечего ловить.

Polymetal International plc – Прибыль 6 мес 2019г: $169 млн (-3,4% г/г)

- 27 августа 2019, 11:11

- |

Polymetal International plc

470 183 404 акций

https://www.polymetalinternational.com/ru/investors-and-media/shareholder-centre/share-information/

Free-float 65%

Капитализация на 27.08.2019г: 435,954 млрд руб

Общий долг на 31.12.2016г: $1,748 млрд

Общий долг на 31.12.2017г: $1,821 млрд

Общий долг на 31.12.2018г: $2,438 млрд

Общий долг на 30.06.2019г: $2,469 млрд

Выручка 2016г: $1,583 млрд

Выручка 6 мес 2017г: $683 млн

Выручка 2017г: $1,815 млрд

Выручка 6 мес 2018г: $789 млн

Выручка 2018г: $1,882 млрд

Выручка 6 мес 2019г: $946 млн

Прибыль 2015г: $221 млн

Прибыль 6 мес 2016г: $165 млн

Прибыль 2016г: $395 млн

Прибыль 6 мес 2017г: $120 млн (-27,2% г/г)

Прибыль 2017г: $354 млн

Прибыль 6 мес 2018г: $175 млн (+45,9% г/г)

Прибыль 2018г: $355 млн – Р/Е 18,3

Прибыль 6 мес 2019г: $169 млн (-3,4% г/г)

https://www.polymetalinternational.com/ru/investors-and-media/reports-and-results/result-centre/#24-2019

( Читать дальше )

Полиметалл - скорректированная чистая прибыль за 1 п/г выросла на 21%

- 27 августа 2019, 09:33

- |

Скорректированная EBITDA1 составила US$ 403 млн, увеличившись на 34% год к году, в основном в результате роста производства. Рентабельность по скорректированной EBITDA выросла на 5 п.п. до 43% (38% в I полугодии 2018 года) на фоне успешного запуска Кызыла, работающего на полной проектной производительности в течение периода.

( Читать дальше )

Полиметалл - промежуточные дивиденды в размере US$ 0,20 за акцию

- 27 августа 2019, 09:30

- |

Совет директоров в соответствии с дивидендной политикой Компании принял решение выплатить промежуточные дивиденды в размере US$ 0,20 за акцию (приблизительно US$ 94 млн) по результатам шести месяцев, закончившихся 30 июня 2019 года (1П 2018: US$ 0,17), что составляет 50% от скорректированной чистой прибыли за I полугодие 2019 года при соблюдении соотношения чистого долга к скорректированной EBITDA ниже установленного порогового значения 2,5x.

Таким образом, общая сумма объявленных в этом году дивидендов составит US$ 0,51 за одну акцию или US$ 240 млн, а дивидендная доходность к средней цене на акцию с начала 2019 года — 4,5%.

Дивиденды будут выплачены 27 сентября 2019 года в долларах США, при этом акционерам предоставляется возможность получения дивидендов в фунтах стерлингов и евро. Выбор валюты необходимо сделать не позднее 9 сентября 2019 года. Платежи в фунтах стерлингов и евро будут осуществляться по обменным курсам USD/GBP и USD/EUR, установленным Компанией на 12 сентября 2019 года, которые будет объявлены в тот же день.

( Читать дальше )

Polymetal отчитается 27 августа и проведет телеконференцию - Атон

- 23 августа 2019, 11:54

- |

Компания уже представила выручку в размере $946 млн (+20% г/г), и мы полагаем, что EBITDA за 1П19 составила $402 млн (+32% г/г), рентабельность EBITDA 42%. Прогноз чистой прибыли составляет $198 млн (+13% кв/кв), тогда как FCF, вероятно, отрицательный — минус $69 млн. Учитывая начавшийся в июне текущего года подъем цен на золото, инвесторам едва ли будет интересно сравнение данных за 1П19 с показателями первых половин предыдущих годов.

Прогноз цен благоприятный, и мы полагаем, что по итогам всего 2019 года Polymetal сможет достичь ожидаемого нами уровня EBITDA ($917 млн). Наш рейтинг по акциям Polymetal НЕЙТРАЛЬНЫЙ. Они торгуются по 7.2x консенсус EV/EBITDA — наравне с бумагами Полюс Золото и с большой, 30%-й премией к мировым золотодобывающим компаниям средней капитализации.Атон

Телеконференция: во вторник 27 августа в 12:00 по лондонскому времени и в 14:00 по московскому времени. Телефоны доступа: +44 203 009 24 83 (Великобритания), 8 800 500 98 63 (Россия). Код подтверждения 23612986#.

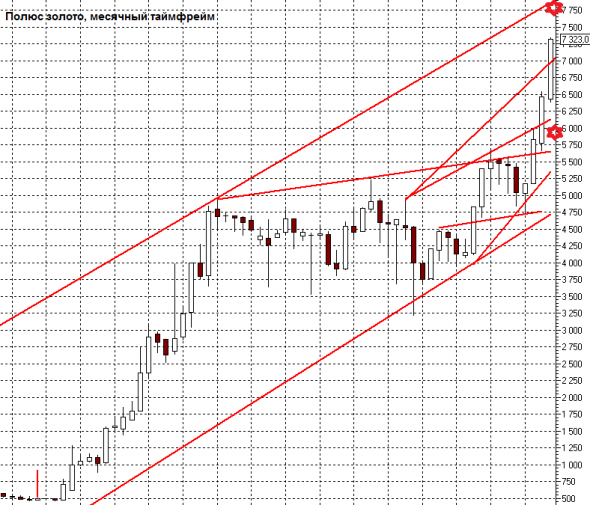

Допустим, ПОЛЮС золото

- 20 августа 2019, 18:30

- |

Дисклеймер: не является индивидуальной инвестиционной рекомендацией.

На фоне международных валютных и торговых войн инвесторы проявляют повышенный интерес к «защитным инструментам» сохранения капитала – валютам фондирования, долгосрочным облигациям развитых рынков, золоту.

Процесс избегания риска предопределил текущую динамику цен на желтый металл. С начала 2019 г. стоимость золота выросла на 20%, остановившись у максимумов за последние 6 лет ($1540) в ожидании дальнейших сигналов. В качестве долгосрочной цели рассматривался уровень $1580.

Бенефициаром роста стоимости металла выступают акции золотодобытчиков. В наибольшей степени конкурентные преимущества проявляются у компаний с наименьшей себестоимостью добычи в пересчете на тройскую унцию — Полюс золото и Полиметалл.

При этом, акции Полюса обладали сравнительными преимуществами исходя из финансовых мультипликаторов по сроку окупаемости, долговой нагрузки и уровню затрат к операционной прибыли.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 06 августа 2019, 09:12

- |

Газовозы огибают пошлины. НОВАТЭК просит не взимать их при переносе перевалки СПГ в Мурманск

По данным “Ъ”, НОВАТЭК просит правительство освободить зафрахтованные им газовозы от таможенных пошлин. Их придется платить, если компания перенесет в Мурманск точку перевалки сжиженного газа с танкера на танкер из норвежского Хоннингсвога. Тогда рейс Сабетта—Мурманск станет каботажным, а поскольку танкеры НОВАТЭКа ходят под иностранным флагом, они подпадают под процедуру временного ввоза. Сейчас вопрос прорабатывается в правительстве, но, как отмечают собеседники “Ъ”, цена вопроса не так велика — около $11 млн.

https://www.kommersant.ru/doc/4053103

ПИФы удвоили привлекательность. Частные инвесторы рискуют онлайн

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 31 июля 2019, 09:11

- |

Губная гармония. Бюджет потратит на обский проект НОВАТЭКа более ста миллиардов рублей

Правительство официально решило потратить 103,6 млрд руб. в 2019–2022 годах на строительство федеральной части терминала «Утренний» в Обской губе. По данным “Ъ”, соответствующее постановление подписал премьер Дмитрий Медведев. Терминал необходим для проекта НОВАТЭКа по сжижению газа «Арктик СПГ-2». Выход постановления позволит «Росатому» наконец начать работы по дноуглублению для терминала «Утренний», на проведение которых госкорпорация перебросила 4 млрд руб. с программы строительства атомных ледоколов. Но источники финансирования оставшихся почти 100 млрд руб. по-прежнему неясны.

https://www.kommersant.ru/doc/4047064

ОАО РЖД разогнало уголь. Погрузка на сети в июле начала восстанавливаться

( Читать дальше )

Полиметалл - получит 3,5% уставного капитала Chaarat

- 30 июля 2019, 11:23

- |

«Polymetal объявляет, что после продажи в январе 2019 года месторождения Капан компании Chaarat Gold Holdings Limited,… „Полиметалл“ согласился передать конвертируемые облигации Chaarat стоимостью 10 миллионов долларов, а также снять взаиморасчеты по оборотному капиталу по договору купли-продажи в обмен на 14,638 тысячи новых обыкновенных акций Chaarat стоимостью 0,01 доллара за акцию. Новые акции составят 3,5% от увеличенного уставного капитала Chaarat»

На новые акции устанавливается мораторий на продажу на 12 месяцев, при этом Chaarat будет иметь преимущественное право их выкупа у «Полиметалла».

Компания Chaarat Gold International Limited (дочерняя структура Chaarat) согласилась освободить «Полиметалл» от гарантий и обязательств по возмещению убытков по договору купли-продажи месторождения Капан (за исключением некоторых ограниченных обязательств).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал